Saltillo con récord histórico en el mercado industrial, registro un crecimiento de 11% en 2021

En auge el norte de México, en la entidad el inventario Clase A registró 3.6 millones de m2

Ciudad de México a 28 de enero de 2022.- Al cierre del 2020 vemos que la frontera norte ha tenido muy buenos resultados, debido a la actividad industrial que sigue creciendo son los casos de Saltillo en Coahuila, Reynosa en Tamaulipas y Ciudad Juárez en Chihuahua, así que vemos un norte en auge.

Saltillo

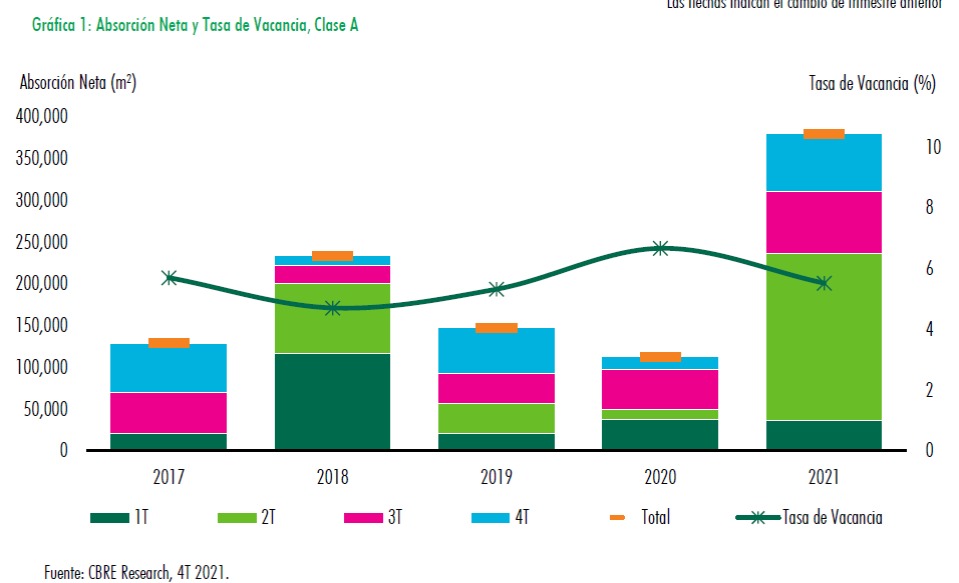

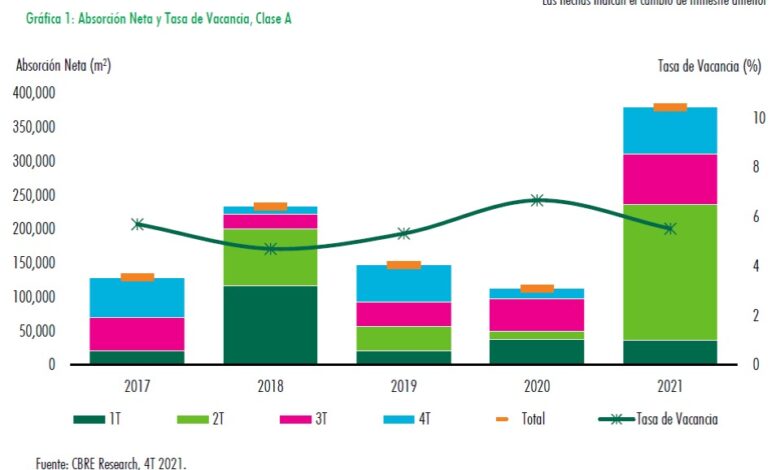

Al cierre del 2021, Saltillo registró una absorción neta de 380 mil m2, cifra histórica más alta en el mercado y superior a la acumulada de 2019 y 2020, que en conjunto sumaron 260 mil m2. La absorción bruta cerró con 346 mil m2, tres veces mayor a la reportada en 2020 (114 mil m2). Como resultado de la pandemia, Saltillo resintió el 2020 con una disminución de la actividad del mercado industrial, pero el 2021 mostró una reactivación en el mercado automotriz que, con el 56% de la demanda por parte de esa industria, impulsó los buenos resultados durante el año.

El estado de Coahuila muestra una recuperación favorable después de ser afectado negativamente por la contingencia actual. En los primeros 9 meses del 2021 se registra una inversión extranjera directa (IED) de 1,086 MDD, un 4.4% del total nacional y 28% mayor a la registrada en 2020. Actualmente se registran 383 mil empleos formales en el sector industrial, 21 mil empleos más que en diciembre de 2020.

El mercado automotriz continúa siendo el motor de la inversión en Saltillo, conformando el 56% de la comercialización, seguido de la manufactura (25%) y la logística (13%).

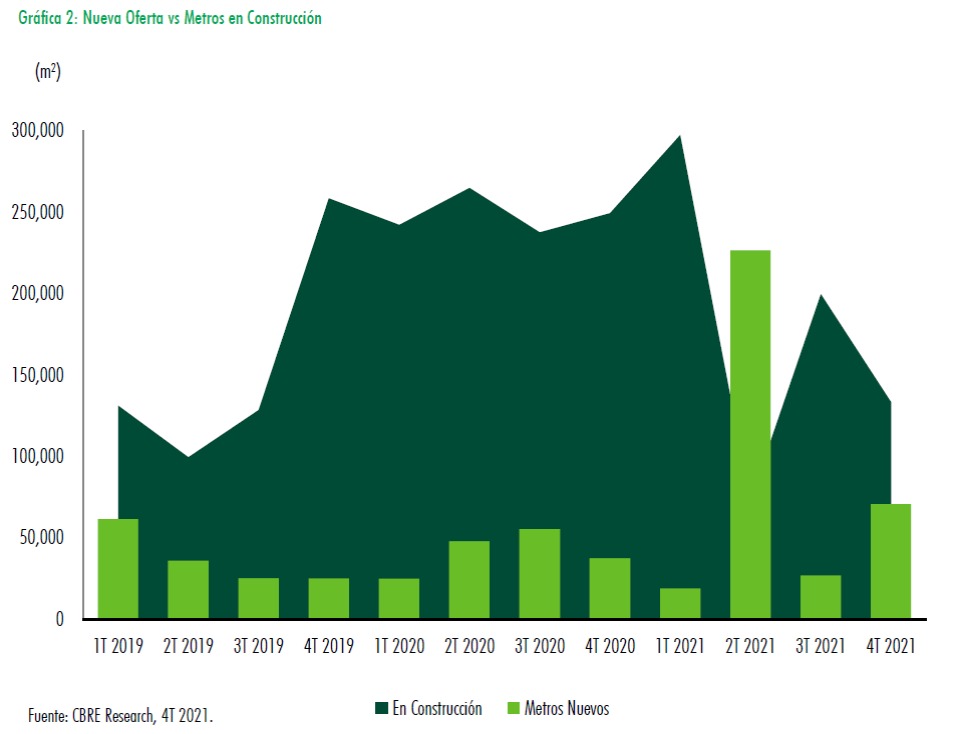

Inventario. –Al cierre del 2021 el inventario cerró con 3.6 millones de m2. Durante el año se añadieron 342 mil m2 de nuevo inventario, cifra anual más alta registrada en el mercado de Saltillo, que representa un 9.5% del inventario total en la zona. Actualmente existen 133 mil m2 en construcción que esperan terminar el primer semestre del 2022.

Vacancia. – Al 2021 la tasa de vacancia cerró en 5.5% y registró una disminución de 1.2 puntos porcentuales contra el mismo trimestre del año anterior, esto motivado por la recuperación en la demanda en el mercado de Saltillo que se había visto afectado por la pandemia durante 2020. Se espera que para los próximos trimestres la tasa de vacancia se mantenga a la baja, debido a que existe poca oferta de espacios especulativos en construcción.

Reynosa

El 2021 cerró con una absorción bruta de 221,000 m², cifra más alta de los últimos 5 años, 74% mayor a la registrada en 2020. Por su parte, la absorción neta durante el año registró poco más de 82,000 m², cifra similar a la de 2020 (95,000 m²). El nivel de demanda estable en el mercado industrial de Reynosa y la baja oferta de naves Clase A han ocasionado una disminución en la tasa de vacancia que cerró el año en un 1.2%, se espera que el próximo año incremente la construcción especulativa para satisfacer la demanda actual.

La demanda industrial en Reynosa se ha mantenido estable en los 2 últimos años, motivada principalmente por empresas de manufactura en la entidad, que mantienen a la ciudad, según datos del IMSS en la quinta posición en el país con más empleos en el sector manufacturero.

Durante el año se entregaron 57 mil m² de espacios especulativos clase A, de los cuales ya se ha rentado el 74% de los mismos. Actualmente existen poco más de 68 mil m² en proceso de construcción de los cuales 59 mil m² son desarrollos a la medida y solamente 9 mil m² de tipo especulativo. Se espera que dos nuevos espacios especulativos comiencen construcción a inicios del 2022, lo que sumará 35 mil m² al inventario para satisfacer la demanda actual por espacios clase A.

La manufactura y la logística son los sectores que impulsaron la demanda en Reynosa durante 2021 con el 39% y el 31% de las transacciones respectivamente; seguido de la alta tecnología (15%), y la industria automotriz (12%). Las empresas estadounidenses predominan en el mercado con el 42% de las transacciones de 2021, seguido de empresas europeas con 29% y un 17% de origen asiático. Solamente 10% fueron realizadas por empresas mexicanas.

Inventario. – Durante el cuarto trimestre 2021 no se registró nueva oferta en el mercado. Actualmente existen 3 naves en construcción, una especulativa con un área de poco más de 9 mil m² y 2 desarrollos a la medida que suman 59 mil m² que terminarán el siguiente año. Existen 2 edificios especulativos planeados, próximos a iniciar construcción durante el primer trimestre 2022, que asuman poco más de 35 mil m².

Vacancia. – Al cierre del año, la tasa de vacancia registró 1.2%, punto histórico más bajo para el mercado. Aún con la incorporación de 57 mil m² de nuevo espacio especulativo durante el año, la tasa sigue manteniéndose en niveles bajos debido a la demanda de espacios industriales. Se espera que la tasa de vacancia se mantenga en este nivel en los próximos meses debido a la poca actividad de construcción especulativa en el mercado.

Ciudad Juárez

El Mercado Industrial de Juárez cerró el 4T 2021 con una absorción neta récord y una tasa de vacancia récord también. La falta de espacio disponible ejerció una presión al alza sobre los alquileres solicitados, que subieron durante el trimestre. El espacio en construcción también estaba en su punto más alto y la tendencia de pre-arrendamiento de espacio especulativo continuó la creciente demanda y la reducción de la disponibilidad, ayudaron a estimular nuevos desarrollos y aumentaron la cartera de desarrollos planificados. La gran pregunta es si el nuevo desarrollo será suficiente para 2022.

El 4T 2021 cerró con 181,332 m2 de absorción neta el máximo trimestral que se ha visto desde que CBRE comenzó a medir el mercado. La absorción neta anual total de 2021 fue de 375,284 m2, superando el récord anterior en 2016 por 15,239 m2.

La construcción entregada impulsa la absorción. Alrededor de un tercio de la absorción bruta del trimestre 61,316 m2, se produjo a través de siete nuevos arrendamientos, cinco de los cuales eran espacios de Clase A. Los 139,354 m2 restantes de absorción bruta provinieron de la entrega de ocho proyectos de construcción a hechos a la medida (Build-to-suit).

Durante 2021, el crecimiento de arrendamientos solicitados se vio frenado por los productos de Clase B y C que representan la mayoría del espacio disponible para arrendamiento y el hecho de que las Nuevas Naves vacantes de mayor precio a menudo se alquilan por adelantado o se alquilan poco después de la entrega.

Las tasas de vacancia o desocupación continuaron con una tendencia a la baja y la tasa cayó del 1.6 % en el tercer trimestre de 2021 al 1.1 % en el 4T.

El cuarto trimestre de 2021 finalizó con 19 proyectos y un récord de mercado de 436,644 metros cuadrados de espacio en construcción. 11 proyectos, 167,225 metros cuadrados son nuevas naves y el 30% del espacio está pre-arrendado. El 93% del espacio especulativo entregado durante el cuarto trimestre de 2021 fue pre-arrendado.

Desarrollo planificado

La demanda de nuevas naves sigue siendo alta en el mercado industrial de Juárez. Casi 278,700 m2 de espacio de nuevas naves se entregaron al mercado durante el año, 4,600 m2 de eso es el único espacio vacante disponible para arrendamiento. La cartera de desarrollos de nuevas naves planificadas puede ayudar a satisfacer la creciente demanda. Más de una docena de nuevos desarrollos que suman un total de 3,6 millones m2. se espera que comiencen la construcción dentro de los próximos dos años.