Indicadores Básicos de Tarjetas de Crédito con datos de junio de 2018

1. Introducción

La finalidad del reporte es proporcionar al público en general y a los analistas financieros, elementos para dar seguimiento a los términos de las tarjetas de crédito que los intermediarios bancarios y las sociedades bancarias de objeto múltiple reguladas ofrecen al público.

Este reporte forma parte de la serie de Reportes de Indicadores Básicos (RIB) dedicados a divulgar información que permite comparar las condiciones en que se otorgan las tarjetas de crédito, de conformidad con la Ley para la Transparencia y el Ordenamiento de los Servicios Financieros. El reporte incluye indicadores de las tarjetas de crédito que otorgan los bancos comerciales y otras entidades financieras reguladas asociadas a un banco.

El Banco de México bimestralmente recibe información individual de cada tarjeta de crédito emitida por los intermediarios regulados. Los indicadores que aquí se presentan se obtienen agregando la información individual, al nivel de cada una de las instituciones y del sistema en su conjunto. En este reporte se hace énfasis en el concepto de cartera comparable1.

Este documento se estructura de la siguiente manera: la segunda sección presenta un panorama a nivel agregado de la cartera y morosidad de las tarjetas de crédito que otorgaron las entidades reguladas. La tercera sección presenta las condiciones de oferta de las tarjetas de crédito, centrándose en las tarjetas de crédito comparables, incluyendo indicadores de tasas de interés, saldo otorgado con y sin promociones y comportamiento de clientes totaleros y no-totaleros, tanto para el sistema como para las instituciones individuales. La cuarta sección incluye gráficos de la distribución del saldo por niveles de tasas de interés de cada una de las instituciones incluidas en el reporte. Finalmente, se presenta un apéndice con información metodológica.

2. El mercado de tarjetas de crédito y la evolución de indicadores agregados

Las tarjetas de crédito constituyen uno de los principales canales de crédito al consumo y uno de los medios de pago más populares. Las instituciones financieras otorgan tarjetas de crédito a las personas que cumplen con los requisitos para adquirirlas; dependiendo del nivel de riesgo del solicitante, el emisor asigna a cada cliente una línea de crédito. Los usuarios de las tarjetas, llamados comúnmente tarjetahabientes, efectúan pagos de bienes y servicios con sus tarjetas sin sobrepasar la línea de crédito asignada. El crédito otorgado no tiene garantía y la tarjeta puede ser utilizada para pagar en los comercios que la admitan y para obtener dinero en efectivo a cuenta de la línea de crédito. Al final de un plazo de facturación, regularmente de un mes, los tarjetahabientes deben pagar al banco, al menos, el pago mínimo exigido para poder seguir usando su línea; si el pago de la deuda es parcial y mayor al pago mínimo, se deben pagar intereses sobre la deuda acumulada (clientes no totaleros); si se cubre la totalidad de la deuda, los tarjetahabientes no pagan intereses por el crédito recibido (clientes totaleros).

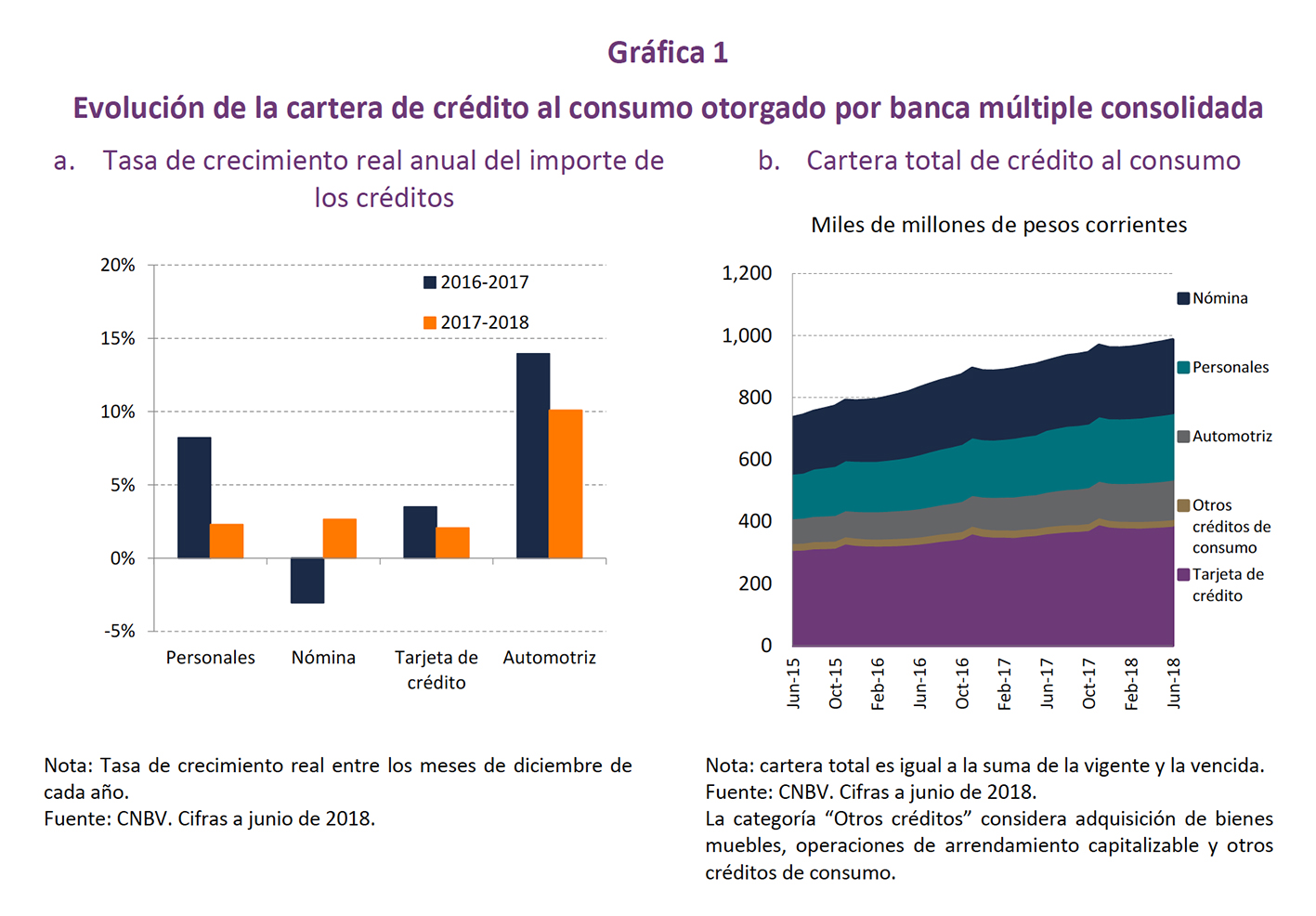

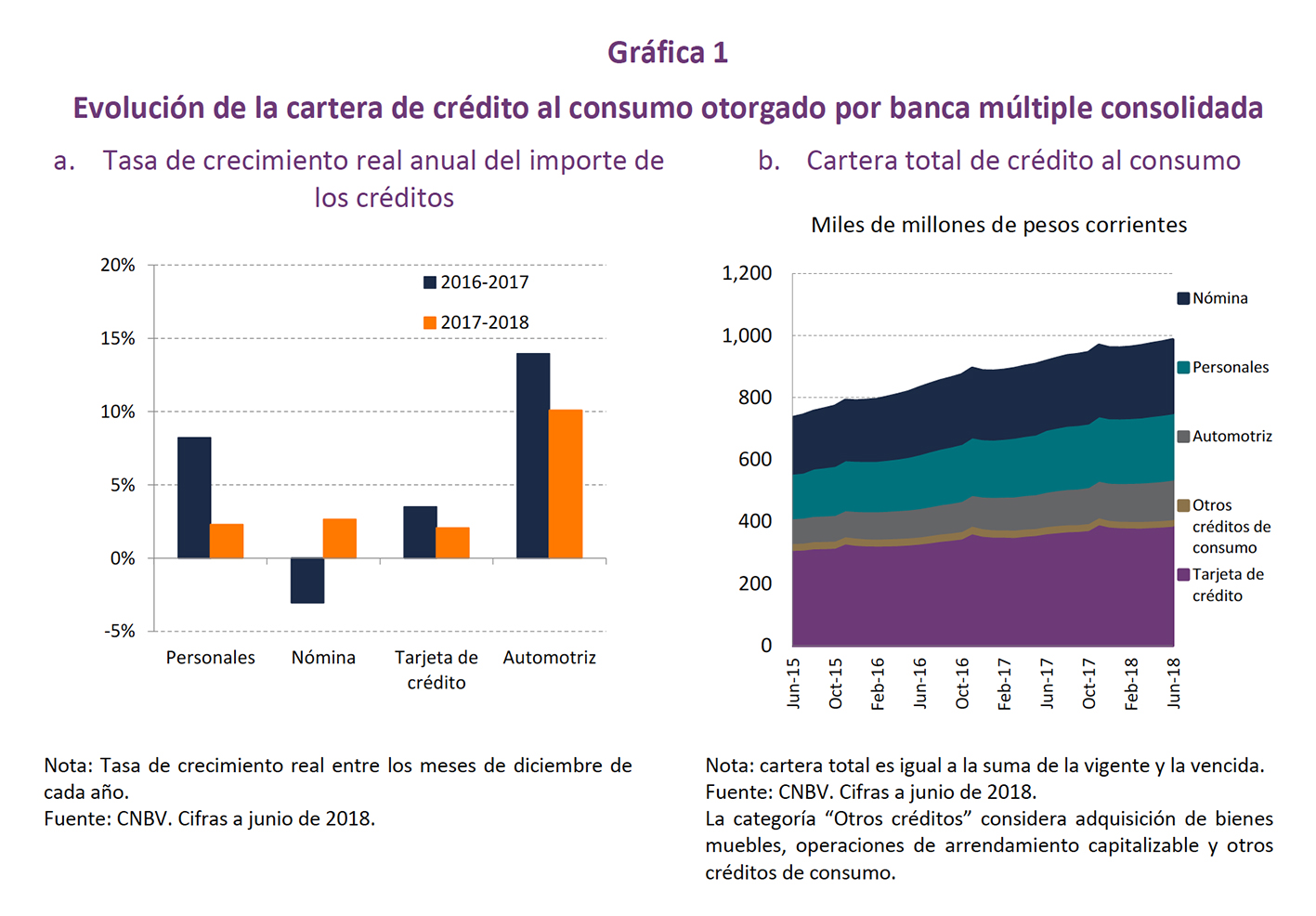

El saldo total de las tarjetas de crédito se elevó de junio de 2017 a junio de 2018 una tasa de 2.1 por ciento real; esto representó una disminución de la tasa de crecimiento de 3.5 puntos porcentuales respecto del año anterior, de junio de 2016 a junio de 2017 (Gráfica 1a). A pesar de ello, en junio de 2018 las tarjetas de crédito representaron el 38.9 por ciento de la cartera total de crédito al consumo (Gráfica 1b).5

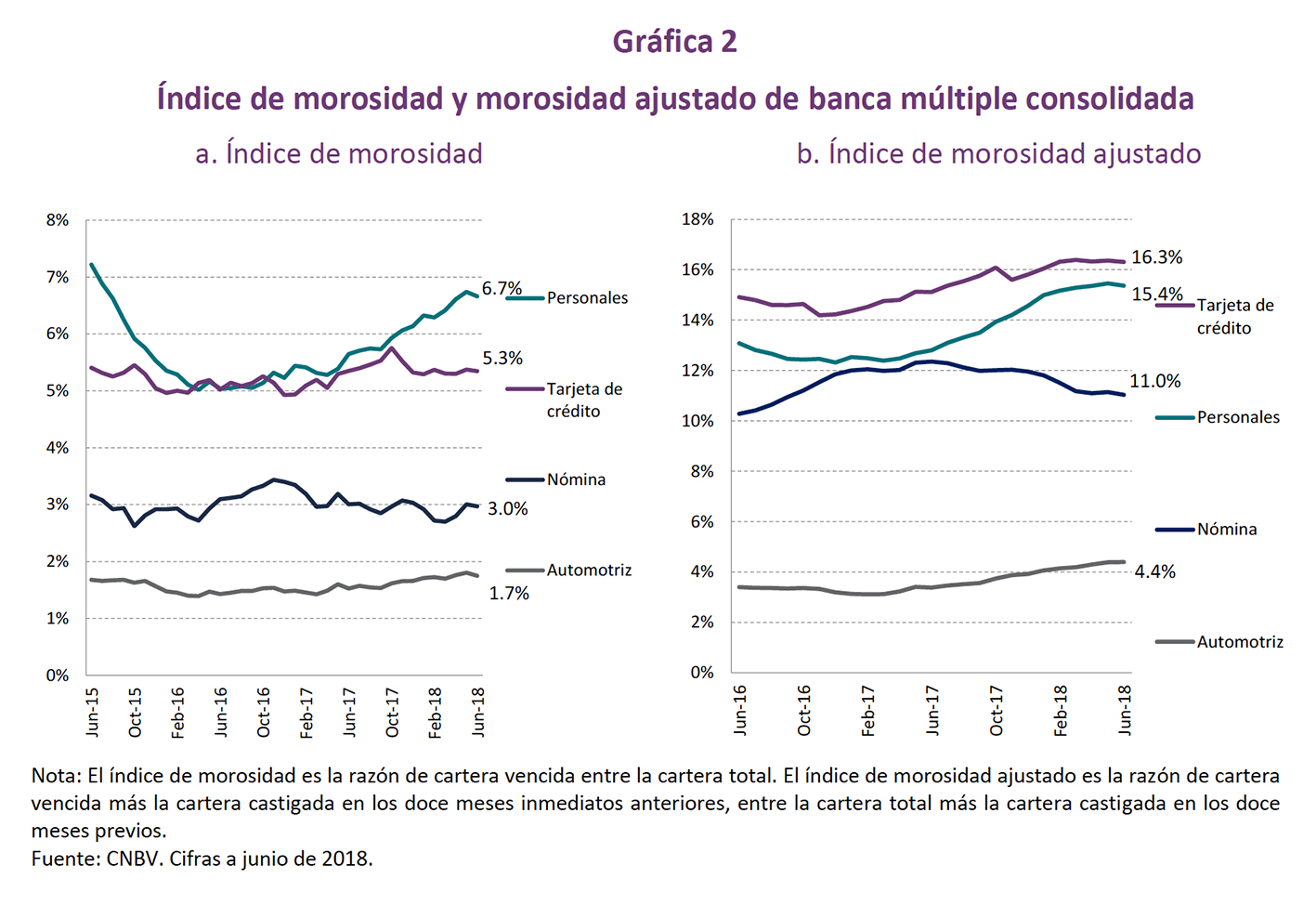

La morosidad de tarjetas de crédito (5.3 por ciento en junio de 2018) está entre las más elevadas de los créditos al consumo; en septiembre de 2017 se observó una caída en la morosidad de tarjetas de crédito que se estabilizó a partir de octubre de 2017, alejándose de la morosidad observada en los créditos personales, dos tipos de crédito no garantizados y sin un medio de cobranza fijo (Gráfica 2a). También un comportamiento estable se observó en el “índice de morosidad ajustado” con las quitas y castigos que realizan las instituciones (IMORA) (Gráfica 2b).

En cuanto a la concentración en el mercado de tarjetas de crédito otorgadas por bancos y otras entidades reguladas asociadas a un banco, el índice de Herfindahl-Hirschman3 (IHH) disminuyó 280 puntos entre junio de 2015 y junio de 2018, ubicándose en 2027 puntos. El IHH de tarjetas de crédito se mantuvo por debajo del de créditos de nómina y automotrices, pero por encima del de personales. La participación acumulada de los 2 oferentes más grandes (CR2) bajó del 63 por ciento en febrero de 2015 a 57 por ciento en junio de 2018 y la de los 5 con mayor participación (CR5) disminuyó de 92 por ciento en junio de 2015 a 87 por ciento en junio de 2018 (Gráficas 3a y 3b).

En cuanto a la concentración en el mercado de tarjetas de crédito otorgadas por bancos y otras entidades reguladas asociadas a un banco, el índice de Herfindahl-Hirschman3 (IHH) disminuyó 280 puntos entre junio de 2015 y junio de 2018, ubicándose en 2027 puntos. El IHH de tarjetas de crédito se mantuvo por debajo del de créditos de nómina y automotrices, pero por encima del de personales. La participación acumulada de los 2 oferentes más grandes (CR2) bajó del 63 por ciento en febrero de 2015 a 57 por ciento en junio de 2018 y la de los 5 con mayor participación (CR5) disminuyó de 92 por ciento en junio de 2015 a 87 por ciento en junio de 2018 (Gráficas 3a y 3b).

1.- Comparables significa que tengan características similares a través de instituciones. Por ejemplo, no serían comparables los créditos que una institución ofrece a sus empleados porque son otorgados en condiciones especiales. En el apéndice metodológico se explican los filtros que se imponen para incluir, a partir de la sección 3, solamente créditos comparables.

2.- Existen otorgantes no bancarios de tarjetas de crédito (como las tiendas departamentales) que no están incluidos en estas cifras.

3.- El índice de Herfindahl-Hirschman (IHH) se obtiene de sumar las participaciones en el saldo de todos los oferentes elevadas al cuadrado; en el análisis de fusiones en México, la Comisión Federal de Competencia Económica ha establecido límites del IHH para autorizar una fusión: el nivel resultante debe ser menor a 2,000 puntos o el incremento menor a 75 puntos (DOF, 24 de julio de 1998).