El costo del dinero en México

Es importante que alos usuarios del crédito estemos pendientes de la evolución que en los próximos meses pueda tomar el costo del dinero, sobre todo ante las crecientes presiones inflacionarias. En particular las empresas, que sin importar su tamaño enfrentan altos costos derivados de sus principales fuentes de financiamiento.

Las tasas de interés son el precio del dinero e inciden en la actividad económica, ya que éstas afectan las decisiones de consumo e inversión productiva. La política monetaria es el mecanismo que determina en gran medida el nivel de las tasas de interés, una política monetaria laxa ocasiona un incremento de la oferta monetaria y por lo tanto una disminución de las tasas de interés. En contraste, una política monetaria restrictiva provoca una reducción del circulante y por lo tanto un alza en el costo del dinero.

Cuando las tasas de interés son bajas hay un impulso al crecimiento de la economía, ya que se facilitan y estimula el consumo y por tanto la demanda de productos. Más consumo implica más crecimiento económico, sin embargo hay que tener presente el lado negativo de la ecuación, y es que el mayor consumo muestra tendencias inflacionarias.

Uno de los instrumentos básicos de la política monetaria del Banco Central (Banco de México) lo representan las tasas de interés, ya que fijando su nivel puede frenar la inflación. Aumentando la tasa de referencia se restringe el consumo, o disminuyéndola ante una posible recesión, se estimula la demanda. Sin embargo, cabe advertir que en el caso de nuestro país, las tasas de interés internas están fuertemente influenciadas por los fenómenos externos, principalmente por la economía estadounidense, ello debido a que el ciclo de negocios está correlacionado de manera cercana entre ambos países, las tasas de interés también lo están.

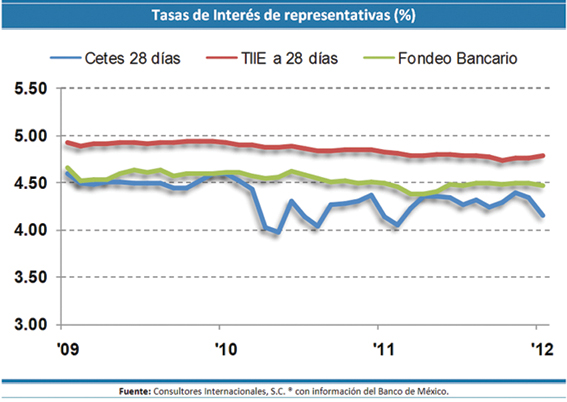

Ahora bien, desde julio de 2009 el Banco de México ha mantenido la tasa de referencia en el nivel de 4.5% con ello persiste en su intención de llevar a la inflación hacia el objetivo de 3% anual dentro de un intervalo de variación de +/- 1%. Con esta decisión el Banco Central busca enviar señales de que las presiones inflacionarias recientes tenderán a disminuir y que el fenómeno inflacionario continuará descendiendo. Sin embargo, las tendencias no son del todo claras, sobre todo con el alza que están mostrando los precios de los alimentos. Esta trayectoria de los precios de las materias primas a nivel internacional no parece mostrar signos de disminuir, en parte por el crecimiento global que ha mejorado y empuja el consumo, en parte por las condiciones climáticas adversas, pero sobre todo por el fenómeno especulativo que encarece los precios entre ellos el costo del dinero. Estas posibles presiones inflacionarias en todo caso apuntan a que se pueda elevar la tasa de referencia y por tanto el costo del dinero y de los créditos.

Así un aumento en el precio del dinero vía un aumento en las tasas de referencia impactará directamente sobre los préstamos encareciéndolos, y también sobre el ahorro incrementándolo. El objetivo, como apuntamos, es controlar la inflación aunque supondría un efecto adverso sobre la actividad económica al disponer de un dinero más caro. Ello sin duda agravaría el fenómeno de la ya de por si baja penetración del crédito en la economía productiva y que a últimas fechas a mostrado signos positivos como lo indica el propio Banco de México resaltando una mejoría en el financiamiento de la banca comercial durante el segundo trimestre del año, respecto del trimestre previo, debido a que se tuvieron mejores condiciones de acceso.

Así el 52.6% del total de las firmas consultadas contaba con créditos bancarios al inicio del segundo trimestre, cifra superior al 45.5% registrado en el primer trimestre, de acuerdo con la encuesta sobre la evolución del financiamiento a las empresas de abril a junio de 2012 publicada por el Banco de México. Ello significa que tres de cada 10 empresas en el país obtuvieron nuevos créditos bancarios. Este mayor acceso a los créditos se explica por la decisión de mantener fija las tasas de referencia y por lo tanto el costo del dinero en condiciones manejables. Sin embargo, la propensión de las autoridades monetarias de mantener a toda costa el nivel de precios dentro de los rangos establecidos —objetivo que difícilmente se cumpla este año— puede provocar un encarecimiento del dinero y que las empresas reviertan la tendencia a adquirir créditos bancarios para financiarse.

Lo anterior es importante porque actualmente la principal fuente de financiamiento de las empresas son los proveedores del que se financia un 78.4% de las empresas, mientras que de la banca comercial con 39.3 por ciento. El no recurrir al financiamiento bancario no necesariamente implica un bajo costo, por el contrario suele ser una fuente muy onerosa por que se incurre en múltiples costos de transacción, y no están desligados al comportamiento de las tasas de interés por que los efectos inflacionarios tienen un impacto fuerte en el costo de este financiamiento. Cabe advertir también que muchas empresas recurren al financiamiento del proveedor porque su tamaño o su giro o las condiciones adversa que a veces enfrentan sobre todo cuando son relativamente nuevas, se les hace inaccesible el crédito de un banco, y si logran obtenerlo este pude ser demasiado caro, como sucede en el caso de las microfinancieras.

El costo del dinero es importante en la toma de decisiones de negocios y de las personas, y las presiones inflacionarias pueden volverlo caro, es necesario contemplar el riesgo que esto conlleva, sobre todo ante el entorno externo de incertidumbre que podría disparar las tasas de interés.

Por Julio A. Millán B., Presidente de Consultores Internacionales S.C.