Se desacelera la Economía Mexicana: Banxico

– Minuta de la reunión de la Junta de Gobierno del 6 de febrero.

– Minuta de la reunión de la Junta de Gobierno del 6 de febrero.

LUGAR, FECHA Y ASISTENTES

1.1 Lugar: Av. Cinco de Mayo número 2, 5o. piso, Col. Centro, Ciudad de México.

1.2. Fecha de la sesión de la Junta de Gobierno: 6 de febrero de 2019.

1.3. Asistentes:

Lic. Alejandro Díaz de León Carrillo, Gobernador.

Mtra. Irene Espinosa Cantellano, Subgobernadora.

Dr. Gerardo Esquivel Hernández, Subgobernador.

Lic. Javier Eduardo Guzmán Calafell, Subgobernador.

Dr. Jonathan Ernest Heath Constable, Subgobernador.

Dr. Carlos Manuel Urzúa Macías, Secretario de Hacienda y Crédito Público.

Mtro. Arturo Herrera Gutiérrez, Subsecretario de Hacienda y Crédito Público.

Lic. Elías Villanueva Ochoa, Secretario de la Junta de Gobierno.

Se hace constar que en fechas anteriores a la celebración de esta sesión, se desarrollaron

trabajos preliminares en los que se analizó el entorno económico y financiero, así como la

evolución de la inflación, sus determinantes y perspectivas (ver anexo).

ANÁLISIS Y MOTIVACIÓN DE LOS VOTOS DE LOS MIEMBROS DE LA JUNTA DE GOBIERNO

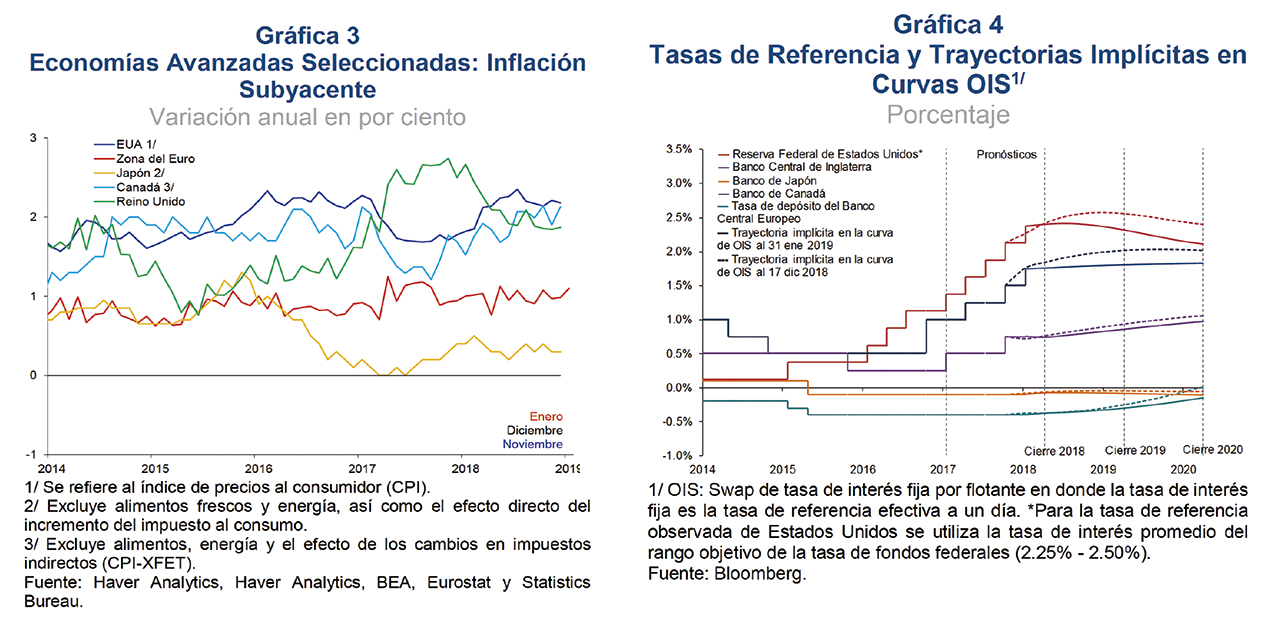

Todos los miembros coincidieron en que hacia finales de 2018 la economía mundial mostró una desaceleración, presentándose un menor dinamismo en la mayoría de las economías avanzadas y en algunas emergentes. Un integrante mencionó que el debilitamiento económico global ha sido persistente, pero moderado. Algunos argumentaron que dicha desaceleración fue más pronunciada que lo previsto, como resultado en parte del escalamiento de los conflictos comerciales y de factores idiosincráticos y geopolíticos. Algunos mencionaron el reciente desempeño negativo de indicadores coincidentes y adelantados de la actividad económica. Uno de ellos destacó la evolución negativa de la producción industrial, el gasto en inversión y los flujos de comercio globales, tanto para economías avanzadas, como más recientemente para emergentes. En cuanto a las perspectivas para la actividad económica global, todos argumentaron que las previsiones de crecimiento para este año se han venido revisando a la baja, y algunos agregaron que también los pronósticos para 2020 han disminuido. Uno señaló que las tensiones comerciales, principalmente entre China y Estados Unidos, han contribuido a la revisión en las perspectivas de crecimiento. En cuanto al balance de riesgos para el crecimiento global, la mayoría indicó que este presenta un importante sesgo a la baja, y uno añadió que este se ha deteriorado. La mayoría coincidió en que entre los principales riesgos destacan: i) un escalamiento de las tensiones comerciales; ii) una reducción en el crecimiento de China mayor que el anticipado; y iii) factores políticos, geopolíticos e diosincráticos. Sobre el primero de estos riesgos, destacó la incertidumbre sobre las tensiones comerciales entre Estados Unidos y China. Al respecto, uno alertó que aunque las negociaciones dentro del periodo de 90 días acordado en diciembre parecen llevar un progreso satisfactorio, no se puede descartar un escenario de mayores barreras comerciales entre dichas economías a partir de marzo, lo que tendría implicaciones sobre la economía mundial. En cuanto al segundo de los riesgos, otro miembro sostuvo que la economía china registró su tasa de crecimiento más baja desde principios de los noventa, y que ya se observa una disminución significativa en su comercio con Estados Unidos. Añadió que este menor dinamismo conduciría a una desaceleración de la demanda global por mercancías básicas, con un efecto negativo sobre el comercio mundial. Con respecto al tercer riesgo, algunos mencionaron que ante eventos de naturaleza, ya sea económica, política o geopolítica, los mercados financieros internacionales pueden reaccionar abruptamente, con afectaciones para la economía real. Uno indicó que ello afectaría especialmente a economías emergentes con vulnerabilidades. Entre dichos eventos, la mayoría mencionó la posible salida del Reino Unido de la Unión Europea sin acuerdos de mutua conveniencia entre las partes, así como la posibilidad de una reanudación del cierre del gobierno de Estados Unidos. Algunos mencionaron que la incertidumbre derivada de dichos factores se ha traducido en una advertencia de un declive adicional en la actividad económica, y uno de ellos señaló que tanto por su incidencia en la economía real, como por la incertidumbre y volatilidad que han propiciado en los mercados, han afectado la confianza de los negocios.

La mayoría señaló el menor dinamismo en la actividad económica de las principales economías avanzadas, y que se ha mantenido la divergencia en su desempeño. Al respecto, algunos apuntaron que la desaceleración económica en Estados Unidos ha sido menor a la del resto de las economías avanzadas. Un miembro atribuyó lo anterior, entre otros factores, a los efectos transitorios de la postura fiscal pro-cíclica adoptada en este país durante la fase madura de su ciclo económico. Otro mencionó que la contracción económica en la zona del euro se hizo más evidente ante la desaceleración de la demanda externa y la presencia de factores transitorios que han afectado la producción industrial de ciertas economías, además de que la confianza de los negocios se ha mantenido en terreno negativo. En cuanto a las perspectivas de crecimiento de las economías avanzadas, la mayoría coincidió en que se han ido revisando a la baja para 2019 y 2020. En particular, destacó que, en el caso de Estados Unidos, persiste incertidumbre sobre la perspectiva de crecimiento e incluso se ha incrementado la probabilidad de una recesión en los próximos 12 meses. Algunos apuntaron en este sentido, que algunas variables financieras sugieren la posibilidad de una recesión. No obstante, uno de ellos reconoció que el cambio en la retórica de la Reserva Federal sobre movimientos futuros de su tasa y la posible moderación en la reducción de sus activos podrían mitigar o posponer la posibilidad de dicha recesión. Por otro lado, algunos mencionaron que la perspectiva de desaceleración de Estados Unidos está relacionada con el desvanecimiento de sus estímulos fiscales, una postura monetaria cada vez menos expansiva, los costos económicos del cierre parcial de operaciones de su gobierno, y la reducción en la inversión.

En lo referente a las economías emergentes, la mayoría mencionó que su crecimiento se ha debilitado, y que sus perspectivas económicas se han revisado a la baja. Al respecto, un miembro señaló que la desaceleración de China es un factor de riesgo para otras economías emergentes, tanto de forma directa —a través de un menor comercio— como indirecta —a través de menores precios de las materias primas. La mayoría destacó que la economía china ha presentado mayor desaceleración que el resto y que el riesgo de un dinamismo menor al previsto continúa latente. Uno puntualizó que las estimaciones de crecimiento económico para China se han venido reduciendo de manera estable y sostenida. En este sentido, algunos subrayaron la disposición de las autoridades chinas para buscar un ajuste ordenado en la transición hacia un crecimiento más moderado y balanceado, habiendo considerado medidas de relajamiento fiscal, monetario y regulatorio. Uno puntualizó que para revertir el impacto negativo del conflicto comercial con Estados Unidos, el Banco Popular de China relajó los requerimientos de reserva, señalando que otorgará mayores facilidades de financiamiento a pequeñas y medianas empresas.

La mayoría apuntó que, como consecuencia de un menor dinamismo económico y de la caída en los precios de los energéticos, se han moderado las presiones inflacionarias a nivel global. Respecto de estas presiones en economías avanzadas, la mayoría mencionó que han disminuido, añadiendo algunos que esto se ha dado tanto en el índice general, como en el subyacente. Algunos miembros puntualizaron que lo anterior se ha observado a pesar del apretamiento de sus mercados laborales y un mayor crecimiento de los salarios. En el caso de Estados Unidos, algunos observaron que la inflación general se encuentra cerca del objetivo de la Reserva Federal de 2%, mientras que en la zona del euro y Japón, la inflación se encuentra todavía por debajo de las metas de sus bancos centrales. Profundizando en Estados Unidos, un miembro precisó que no hay evidencia de posibles presiones inflacionarias en el horizonte, salvo ante algún posible impacto que pudiera emanar de su mercado laboral a raíz de presiones salariales. Un miembro añadió que el desempeño de los precios de los alimentos y de algunos metales industriales, así como un comportamiento favorable de la inflación subyacente en algunas economías emergentes, también han contribuido a disminuir las presiones sobre la inflación mundial. Respecto de la inflación en las economías emergentes, otro miembro subrayó que esta disminuyó ante la caída en los precios del petróleo y de los alimentos, el desvanecimiento del efecto de la depreciación de sus divisas y el menor dinamismo global.

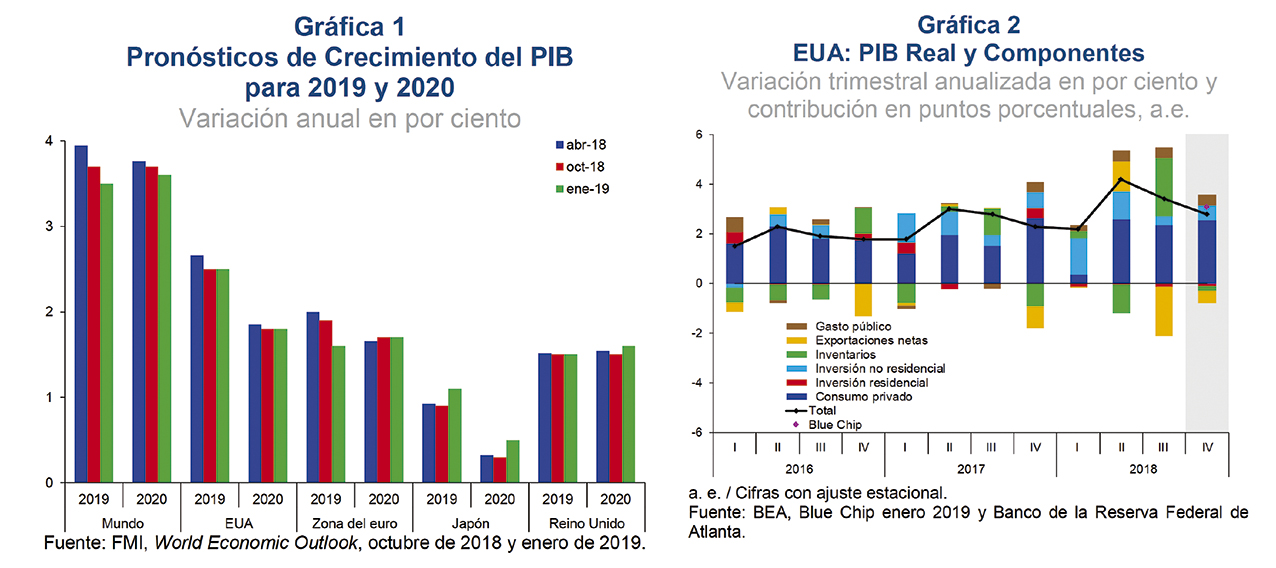

Todos los miembros de la Junta destacaron que el entorno de menor dinamismo de la actividad económica mundial se ha reflejado en una expectativa de normalización de la postura monetaria más lenta de los principales bancos centrales, y en menores tasas de interés de corto y largo plazos en Estados Unidos. La mayoría agregó que, como se esperaba, en enero la Reserva Federal mantuvo sin cambio el rango objetivo para la tasa de fondos federales. Mencionó que esta Institución señaló que será paciente para realizar cambios en el rango de su tasa objetivo en el futuro. Algunos indicaron que la Reserva Federal mandó señales claras de que la tendencia alcista de las tasas de interés se detendrá al menos por un tiempo, eliminando en su comunicado referencias a alzas adicionales. Al respecto, uno resaltó el cambio en el posicionamiento de la Reserva Federal. Otro notó que, en este entorno, las variables de mercado ya no incorporan la posibilidad de un aumento en la tasa de referencia este año, e incluso han comenzado a descontar una disminución en 2020. Adicionalmente, la mayoría apuntó que la Reserva Federal señaló que podría ajustar la política de reducción de su hoja de balance en caso de ser necesario, a lo que uno añadió que la normalización de su hoja de balance finalizará antes de lo previsto y en un nivel mayor al que se anticipaba. Sin embargo, otro advirtió que, ante una situación de desaceleración económica pero con una proyección para el crecimiento del PIB arriba del potencial para este año, los retos tanto de evaluación de la posición cíclica como de comunicación se acentúan. Por lo tanto, estimó que no se pueden descartar sorpresas en dicho proceso de normalización monetaria.

Desde una perspectiva de más largo plazo, un miembro sostuvo que a partir de los años posteriores a la crisis financiera de 2008, la Reserva Federal ha utilizado la guía futura de tasas de interés para influir en mayor medida en las expectativas de tasas de interés de corto plazo a lo largo de toda la curva de rendimientos, y fortalecer sus efectos sobre la demanda agregada. Consideró que esta política fue útil para la recuperación cíclica de la economía estadounidense, pero que ha enfrentado retos considerables en la fase actual del ciclo. Al respecto, destacó que, si bien desde hace varios años habían anunciado que el retiro del estímulo monetario sería gradual y preanunciado, ese tipo de guía y compromiso enfrenta importantes retos cuando la postura monetaria se encuentra cerca de un posible punto de inflexión, o enfrenta un entorno marcadamente más incierto. Puntualizó que esto ha sucedido en los últimos meses, donde el tránsito cíclico de la economía estadounidense se ha vuelto más incierto. Comentó que esto propició un ajuste considerable en el mensaje de la Reserva Federal, que en septiembre parecía estar operando bajo una estrategia preanunciada, mientras que hacia finales de diciembre y en enero anunció que sus acciones estarán determinadas con base en la información más reciente. Por otra parte, otro integrante subrayó que en la zona de euro y en Japón, los respectivos bancos centrales mantuvieron sin cambios sus tasas de referencia, y afirmó que el Banco de Japón señaló que implementará una política monetaria altamente acomodaticia por un tiempo prolongado. Por otra parte, en cuanto a las economías emergentes, recalcó que la mayoría de los bancos centrales mantuvieron sin cambio sus posturas monetarias y que varios han enfatizado que se mantendrán vigilantes ante eventos y nueva información que pudieran poner en riesgo la convergencia de la inflación a su objetivo.

La mayoría mencionó que en semanas recientes los mercados financieros, tanto de economías avanzadas como emergentes, han registrado un desempeño más favorable, asociado, en buena medida, a que los bancos centrales de economías avanzadas, principalmente la Reserva Federal, han señalado que en lo sucesivo procederán con mayor cautela. Algunos coincidieron en que las tasas de interés en estas economías disminuyeron y uno notó que ello ha sido mayor en Estados Unidos. Así, algunos destacaron que la curva de rendimientos en ese país mostró un importante aplanamiento. La mayoría comentó que lo anterior se ha reflejado en una apreciación de la mayoría de las monedas de economías emergentes frente al dólar. Uno enfatizó que las divisas con mejor desempeño fueron aquellas con mayores diferenciales de tasas de interés con respecto a países desarrollados.

Algunos destacaron que derivado de este entorno las economías emergentes han registrado importantes entradas de capital.

Sin embargo, la mayoría advirtió que persisten riesgos cuya materialización puede afectar a los mercados financieros significativamente. Algunos indicaron que se podría acentuar la desaceleración económica global y generar mayor volatilidad financiera, revirtiéndose el aparente mayor apetito por riesgo. Uno agregó que las condiciones financieras, de por sí estrechas, podrían presentar un apretamiento adicional. En este sentido, algunos integrantes advirtieron que ya durante 2018, los mercados financieros se vieron afectados, precisamente por un deterioro de las perspectivas de crecimiento debido a la materialización de algunos riesgos para la economía global. Uno recordó que lo anterior condujo a un menor apetito por riesgo. Puntualizó que el ajuste inicial en los mercados financieros ante un entorno de mayores tasas de interés, implicó una importante corrección a la baja en los mercados accionarios y elevados diferenciales de riesgo de crédito, restringiéndose las condiciones financieras. Manifestó que hacia finales del 2018, los mercados se fueron recuperando a medida en que se fue consolidando la previsión de menores tasas de interés. Finalmente, subrayó que ahora que se prevén menores presiones provenientes de los mercados externos, el desempeño de las economías emergentes estará determinado, en mayor medida, por factores de riesgo idiosincráticos y la solidez de sus cimientos macroeconómicos.

En cuanto a la actividad económica en México, la mayoría destacó que en el cuarto trimestre de 2018, esta exhibió una desaceleración importante respecto del trimestre anterior. Uno comentó que esto fue determinado tanto por factores transitorios como por otros de naturaleza más persistente y que, así, el ritmo de crecimiento económico mantuvo la tendencia a la baja que se ha venido observando desde 2016. Algunos mencionaron que la evolución del mercado laboral también sugiere un debilitamiento de la actividad económica en dicho periodo. Por su parte, un miembro precisó que las cifras oportunas al cuarto trimestre de 2018 implican un crecimiento de 2% para todo el año, mismas que muestran los efectos de algunos factores que han incidido adversamente sobre el crecimiento. Por el lado de la demanda, la mayoría coincidió en que el consumo mostró indicios de desaceleración en el cuarto trimestre de 2018. No obstante, uno señaló que, en general, el consumo ha mantenido una tendencia positiva apoyada en la recuperación de la masa salarial y el vigor de los ingresos por remesas, que en 2018 registraron un máximo, superior a los 33 mil millones de dólares. Por su parte, la mayoría mencionó que la inversión privada continuó con una trayectoria negativa y uno aseveró que ello obedece tanto al menor gasto en construcción, como en maquinaria y equipo. La mayoría señaló que las exportaciones manufactureras mantuvieron en el último trimestre de 2018 un nivel similar al registrado en el tercer trimestre previo. Por su parte, un integrante indicó que en diciembre las importaciones mostraron una drástica caída con respecto al mes anterior. Otro señaló que se espera que a finales de 2018, el sector público haya seguido siendo un freno para la demanda agregada.

Uno señaló que indicadores recientes sugieren que el debilitamiento de la actividad económica durante el cuarto trimestre de 2018 puede extenderse al comienzo de 2019. Por ejemplo, destacó que el consumo mostró por primera vez indicios de desaceleración. Otro comentó que está pendiente saber si la desaceleración económica es transitoria, derivada del ajuste que ocurre con un cambio de administración o si es un fenómeno asociado con una nueva fase del ciclo económico. Argumentó que quizá el indicador más evidente de este último fenómeno, es lo que se refleja en la tendencia de todos los componentes del Indicador Coincidente del Sistema de Indicadores Cíclicos del INEGI, los cuales llevan al menos cuatro meses consecutivos con una contribución negativa al mismo y apuntó que en algunos de estos, la contribución negativa ha sido ya de por lo menos 9 meses consecutivos.

Señaló que la última vez que dicho indicador alcanzó un valor tan bajo como el de noviembre de 2018 con una tendencia negativa, fue entre noviembre y diciembre de 2008, justo al inicio de la última recesión en México.

Otro miembro comentó que no existe suficiente información estadística que permita hacer una evaluación precisa de la actividad económica a principios de 2019. Sin embargo, agregó que la debilidad económica pudiera estarse acentuando en el primer trimestre de este año, ya que no se observan cambios en los determinantes fundamentales que han afectado recientemente a la economía, subrayando una situación internacional compleja y en desaceleración, y un entorno interno de persistente incertidumbre. Señaló que a lo anterior debe agregarse el impacto de choques transitorios, especialmente el desabasto de gasolina en diversas regiones del país, el bloqueo al tránsito de ferrocarriles en Michoacán, los conflictos laborales en Tamaulipas y el cierre de las actividades gubernamentales en Estados Unidos. En este contexto, el mismo miembro manifestó que las perspectivas para el crecimiento económico en los próximos dos años se han deteriorado, y que se vislumbra para 2019 una expansión por debajo de la observada en 2018, que se fortalecería ligeramente en 2020. Al respecto, algunos miembros advirtieron que tales previsiones están sujetas a un mayor grado de incertidumbre. Uno agregó que no sorprendería que la tasa de crecimiento del primer trimestre de 2019 sea negativa. Otro consideró que el entorno de crecimiento para 2019 estará sujeto a las políticas públicas que se implementen. La mayoría destacó que los especialistas del sector privado han revisado a la baja sus perspectivas de crecimiento para 2019. Uno ahondó en que la dispersión de los pronósticos de estos especialistas aumentó entre diciembre de 2018 y enero de 2019, reflejando mayor incertidumbre. Asimismo, señaló que el rango de dichos pronósticos descendió durante el mismo lapso. Otro mencionó que el deterioro en las perspectivas de crecimiento es lo que más preocupa, ya que llevamos tres años seguidos con una inversión fija bruta estancada y sin el dinamismo suficiente en el consumo y exportaciones para fomentar mayor crecimiento. Agregó que el arranque sexenal siempre es complicado y que ahora viene acompañado de dificultades transitorias adicionales como los problemas en la distribución de combustibles, las interrupciones en vías ferroviarias y los conflictos laborales en el estado de Tamaulipas. Opinó que, si de por sí persiste un ambiente de cautela en la inversión, en adición a los impactos directos e indirectos de estos acontecimientos, tenemos que añadir ahora un mayor freno anímico.

Todos comentaron que el balance de riesgos para el crecimiento está sesgado a la baja; uno agregó que este sesgo se observa tanto en un horizonte de corto como de mediano plazo y algunos señalaron que el balance se deterioró. Uno de ellos argumentó que existen factores externos e internos que han incrementado sustantivamente la incertidumbre sobre el desempeño económico del país. La mayoría advirtió que en el inicio del 2019 se han presentado factores transitorios que podrían afectar al crecimiento del primer trimestre del año. Uno resaltó que se estima que la escasez de combustible en algunas entidades federativas tendrá un efecto negativo sobre el crecimiento del PIB del primer trimestre de 2019 y dependerá de su intensidad y duración.

Además de los riesgos globales ya descritos, la mayoría mencionó otros riesgos a la baja para el crecimiento, entre los que destacan: i) que se enfrenten obstáculos en el proceso de ratificación de los acuerdos comerciales alcanzados entre México, Estados Unidos y Canadá; ii) que se presenten factores que propicien mayor incertidumbre interna y menor confianza en las perspectivas de la economía mexicana; y, iii) que se presenten atrasos en la ejecución del gasto público ante el inicio de la nueva administración. En ese sentido, uno agregó que dado el menor dinamismo mundial, enfrentaremos cierta desaceleración en el comercio exterior, el cual ha sido uno de los principales motores de crecimiento de nuestro país en los últimos años. Otro advirtió que la sustantiva reasignación del gasto público puede traducirse en mayores retrasos e ineficiencias en la asignación de recursos y debilitar la actividad económica en mayor magnitud de lo que normalmente sucede al inicio de cada sexenio. Uno añadió la incertidumbre en torno al rumbo de las políticas públicas en los próximos años, lo que en su opinión está obstaculizando la recuperación de los muy bajos niveles de confianza empresarial. Adicionalmente, algunos advirtieron que un crecimiento menor al estimado disminuiría la recaudación tributaria, dificultando la ejecución del gasto público hacia la segunda mitad del año.

Como riesgos al alza para el crecimiento, algunos señalaron el importante aumento en la confianza de los consumidores. Uno agregó el posible efecto positivo que pudieran tener los nuevos programas sociales, que podrían dar un impulso importante al mercado interno al enfocarse en segmentos de la población, como adultos mayores y jóvenes, con una elevada propensión a consumir Otro añadió como un riesgo, que la política económica y el gasto público podrían empezar a acomodarse para tener una contribución positiva en el crecimiento económico, lo que podría sorprender al alza hacia la segunda mitad del año o bien, hacia 2020. Además, mencionó que, ante el deterioro en las expectativas de crecimiento, llama la atención el incremento inusitado en la confianza del consumidor, motivado especialmente por la percepción futura de la situación económica del país, que se ubica en máximos históricos. Notó que existe un contraste excepcional con la confianza empresarial, que en realidad no ha cambiado mucho en los últimos meses. No obstante, especificó que este último indicador ha mejorado en los últimos dos años y mantiene una trayectoria ligeramente por arriba del umbral de los 50 puntos. Puntualizó que la percepción de los consumidores respecto de la situación económica futura del país es mayor que la de los empresarios, mientras que la correspondiente a la situación futura del hogar está prácticamente empatada con la percepción futura de la empresa. Al respecto señaló que, a pesar de los acontecimientos de los últimos meses y del deterioro en las proyecciones de crecimiento, las empresas mantienen expectativas positivas, mientras que los consumidores tienen más confianza en las acciones del gobierno. Concluyó que es posible que estos niveles de confianza favorezcan al consumo y una eventual recuperación en la inversión privada, lo que podría traducirse en un mejor desempeño económico en la segunda mitad del año, o bien para 2020.

La mayoría de los miembros consideró que las condiciones de holgura en la economía se relajaron hacia finales de 2018 e inicios de este año, destacando uno que estas se han mantenido en niveles menos estrechos que los registrados a principios de 2018. Al respecto, otro apuntó que, al excluir la producción petrolera, estas se mantuvieron en terreno neutral. Respecto al mercado laboral, algunos señalaron el aumento en la tasa de desempleo a finales de 2018, y uno notó la desaceleración en la creación de puestos de trabajo afiliados al IMSS en el último trimestre del año. Asimismo, indicó que las cifras del mercado laboral pueden haber sido afectadas por factores coyunturales como la suspensión de la construcción del Nuevo Aeropuerto Internacional de la Ciudad de México, que también se habrían reflejado en general en la actividad económica. Algunos miembros mencionaron que no obstante lo anterior, el mercado laboral mantiene condiciones estrechas. Algunos señalaron que se prevé que las condiciones de holgura en la economía pudieran ampliarse en los próximos trimestres e indicaron que es muy probable que durante el periodo de influencia de la política monetaria la brecha del producto con y sin petróleo comience a ubicarse en una zona negativa. Uno de ellos apuntó que es importante considerar que partimos de una situación con una brecha que no es muy diferente de cero.

La mayoría destacó que de noviembre a enero la inflación general disminuyó, precisando algunos que pasó de 4.72% a 4.37% en dicho periodo. Señaló que este descenso fue producto, principalmente, de la reducción de la no subyacente. Uno de ellos indicó que la inflación general continuó con la tendencia a la baja mostrada desde septiembre. Otro alertó que, si bien esta lectura va en la dirección correcta, es prematuro concluir que la inflación ha retomado una clara trayectoria a la baja. Añadió que los indicadores coyunturales y prospectivos asociados a los precios sugieren, a pesar de la mejora en el margen, que el proceso inflacionario continúa mostrando una fuerte resistencia a disminuir. Asimismo, un integrante mencionó que la disminución en enero se debió a ajustes de una sola vez, como la reducción del IVA en la franja fronteriza. Otro agregó que la inflación general ha resentido los importantes ajustes en el tipo de cambio real. No obstante, un miembro opinó que las cifras más recientes de inflación están en línea con la trayectoria anticipada de convergencia paulatina hacia la meta en el horizonte en el que opera la política monetaria.

Con respecto a los componentes de la inflación general, todos los miembros resaltaron que la subyacente continúa presentando resistencia a la baja y algunos puntualizaron que pasó de 3.63% en noviembre a 3.60% en enero. La mayoría comentó que dicho subíndice ha permanecido alrededor de 3.6% en los últimos 10 meses. Uno enfatizó que este presenta una elevada persistencia que no ha permitido que desde hace meses disminuya con la rapidez deseada. Algunos apuntaron que, dado que constituye un indicador más adecuado de las presiones fundamentales sobre los precios y es el componente que más debería responder a las acciones de política monetaria, su persistencia es preocupante. No obstante, otro consideró que a pesar de su rigidez, la inflación subyacente parece haber iniciado una fase descendente. Respecto de los factores que explican el comportamiento del subíndice, algunos mencionaron el aumento en los precios de servicios distintos a la vivienda y a la educación, así como los efectos indirectos de aumentos en los precios de los energéticos, a lo que uno añadió los efectos indirectos de aumentos recientes en los precios de algunas frutas y verduras. Otro agregó el impacto del tipo de cambio, las condiciones de estrechez observadas hasta hace poco en la economía y el incremento de los salarios reales durante 2018. Con respecto a la inflación no subyacente, algunos precisaron que entre noviembre y enero esta disminuyó de 8.07% a 6.81%. Algunos mencionaron que lo anterior refleja menores incrementos en los precios de energéticos y de productos pecuarios, aunque esto fue contrarrestado parcialmente por mayores aumentos en los precios de algunas frutas y verduras. Uno señaló que las tendencias recientes de la inflación subyacente y de la no subyacente parecen estar asociadas tanto a la credibilidad de las decisiones de política monetaria del Banco de México, como a la operación de los canales reales de transmisión de la política monetaria.

La mayoría mencionó que las expectativas de inflación general para 2019 y 2020 mostraron un claro deterioro en diciembre y cierta mejoría en enero. Destacó que las correspondientes al cierre de 2019 pasaron de 3.71% en octubre a 3.89% en diciembre, y luego disminuyeron a 3.80% en enero. Algunos notaron que las correspondientes al cierre de 2020 aumentaron de 3.5% a 3.79% y después disminuyeron a 3.71% en los mismos periodos de comparación. En cuanto a las expectativas para la inflación subyacente para el cierre de 2019, la mayoría resaltó que estas pasaron de 3.45% en octubre a 3.50% en diciembre y enero. La mayoría calificó el comportamiento de las expectativas de inflación derivadas de encuestas como mixto, ya que las de la inflación general mejoraron de diciembre a enero, mientras que las de la subyacente no lo hicieron. Un integrante mencionó que tanto las expectativas de inflación general, como de la subyacente, tuvieron un cambio de tendencia, ya que entre mayo y diciembre de 2018 ambas habían venido aumentando en forma constante y significativa. Por su parte, algunos subrayaron que la persistencia del componente subyacente incluso ha contaminado las expectativas de inflación, añadiendo uno que, en particular, ha influido en las de mediano plazo.

La mayoría indicó que las expectativas de inflación general para el mediano y largo plazos siguen ubicándose por encima de la meta permanente de 3%, en niveles alrededor de 3.50%. Uno apuntó que se observa una convergencia de las expectativas de largo plazo para la inflación subyacente hacia los niveles de la general. En cuanto a la información derivada de instrumentos de mercado, algunos recalcaron que la prima por riesgo inflacionario de mediano y largo plazos presentó un deterioro hacia finales de 2018 y posteriormente disminuyó, si bien continúa en niveles elevados. Uno puntualizó que dichos niveles continúan sugiriendo riesgos significativos al alza para la inflación en el mediano y largo plazos.

Algunos miembros notaron que los pronósticos de inflación, sugieren una trayectoria de reducción de la inflación hacia su meta en línea con lo planteado en el último Informe Trimestral. Otro recalcó que se estima que los pronósticos para los siguientes 12 meses tengan revisiones mixtas. Respecto de las perspectivas para la inflación general, un miembro señaló que han sido afectadas significativamente por la no subyacente, la cual también ha presionado a la subyacente, si bien sus efectos han disminuido ligeramente. Algunos destacaron una revisión al alza de la inflación subyacente durante el primer semestre del año por la resistencia a disminuir que ha mostrado, enfatizando uno que esto puede afectar la convergencia de la inflación general a su meta. Otro advirtió que persiste el riesgo de presiones inflacionarias que no sean congruentes para alcanzar la meta en el plazo previsto y que se requieren más observaciones favorables para confirmar que los riesgos sobre la posibilidad de que se dieran efectos de segunda ronda han comenzado a disiparse. No obstante, un miembro opinó que las cifras más recientes apuntan a que la trayectoria de la inflación general, subyacente y no subyacente, podría estar convergiendo incluso más rápido de lo que se había planteado en la última publicación del Informe Trimestral.

La mayoría de los miembros consideró que el balance de riesgos respecto a la trayectoria esperada para la inflación mantiene un sesgo al alza, en un entorno de marcada incertidumbre. Uno indicó que el sesgo al alza es ligero y otro precisó que la inflación enfrenta a la vez un escenario relativamente más benigno que en el anuncio anterior. En cuanto a los principales riesgos al alza para la inflación, la mayoría destacó la posibilidad de que la cotización de la moneda nacional continúe viéndose presionada por factores externos e internos, añadiendo uno que este representa, en su opinión, uno de los principales riesgos para la inflación en el futuro cercano. La mayoría mencionó que la inflación también podría verse afectada en caso de que se observen nuevas presiones sobre los precios de los energéticos o de los productos agropecuarios, o si se presenta un escalamiento de medidas proteccionistas y compensatorias a nivel global, o en caso de que se deterioren las finanzas públicas. Uno notó que este último riesgo se ha incrementado. Algunos indicaron que la prolongación del problema de desabasto de combustibles, así como de los bloqueos de vías férreas y los conflictos laborales, también constituyen riesgos para la inflación. Adicionalmente, la mayoría coincidió en que, dada la magnitud de los aumentos recientes en el salario mínimo, además de su posible impacto directo, se enfrenta el riesgo de que estos propicien revisiones salariales que rebasen las ganancias en productividad y generen presiones de costos, con afectaciones en el empleo formal y en los precios. Uno estimó que ello implicaría una mayor resistencia, o inclusive presiones adicionales en la inflación subyacente.

Asimismo, otro alertó que podrían presentarse efectos de segunda ronda en el proceso de formación de precios. Además, la mayoría advirtió sobre la persistencia que ha mostrado la inflación subyacente, la cual podría dar lugar a una mayor resistencia a disminuir de las expectativas de inflación de largo plazo. Uno de ellos subrayó que, en particular, preocupa la perspectiva de que la inflación subyacente se ubique durante los próximos meses en niveles por encima de lo que se proyectaba hasta hace poco. Adicionalmente, algunos integrantes recalcaron que las expectativas de inflación derivadas de instrumentos de mercado continúan apuntando a riesgos al alza para la inflación. Uno de ellos destacó que lo anterior se observa para el mediano y largo plazos, y otro sostuvo que las expectativas provenientes de encuestas también apuntan a dicho riesgo. Uno añadió que las expectativas de inflación basadas en encuestas muestran un comportamiento contrastante. Afirmó que aquellas para 2019 y 2020 vinculadas a la inflación general han comenzado a disminuir, en tanto que las referidas a la inflación subyacente registran una ligera tendencia al alza. Precisó que, en el caso de las expectativas de inflación de largo plazo, si bien las correspondientes a la inflación general se mantienen estables en 3.5%, se observa una convergencia de aquellas para la inflación subyacente hacia los niveles de la general. Argumentó que, de mantenerse, esta tendencia representaría un deterioro de las expectativas de inflación de largo plazo, ya que implicaría un anclaje más firme de dichas expectativas en niveles superiores a la meta. Otro consideró que dicha tendencia ascendente y la menor dispersión entre los pronósticos de los encuestados en niveles superiores a la meta en los últimos meses sugieren un riesgo de contaminación de las expectativas de inflación de largo plazo. En cuanto a los riesgos a la baja, algunos integrantes mencionaron la posibilidad de que se presenten menores variaciones en los precios de algunos bienes incluidos en el subíndice no subyacente, o que las condiciones de holgura se amplíen más de lo previsto.

Todos destacaron que desde la última decisión de política monetaria los precios de los activos financieros en México mostraron un mejor desempeño. La mayoría concordó que ello fue reflejo del entorno externo más favorable que se ha descrito, así como de factores internos tales como el paquete económico para 2019 presentado por la Secretaría de Hacienda y Crédito Público, que incluyó metas fiscales en línea con lo esperado por el mercado, la aceptación por parte de inversionistas de la oferta de recompra de bonos del Nuevo Aeropuerto Internacional de la Ciudad de México, y la implementación de una política monetaria prudente con diferenciales de tasas de interés superiores a los de otras economías. Todos señalaron que la cotización de la moneda nacional registró una apreciación y una disminución en su volatilidad, añadiendo uno que las condiciones de operación del mercado cambiario mostraron una mejoría y que las expectativas de tipo de cambio de los analistas se han revisado a la baja. La mayoría indicó que las primas de riesgo y las tasas de interés de mediano y largo plazos se redujeron, y algunos apuntaron que las condiciones de operación del mercado de deuda gubernamental también mejoraron. Un miembro manifestó que se han observado flujos de entrada por parte de inversionistas extranjeros, particularmente en los valores gubernamentales. En lo concerniente al mercado accionario, la mayoría comentó que, en línea con la apreciación del peso y el descenso de las tasas de interés, este mostró ganancias durante el mismo periodo, y algunos indicaron que este revirtió las pérdidas que tuvo en el último trimestre de 2018. La mayoría resaltó que recientemente los mercados financieros nacionales resintieron la revisión de la calificación crediticia de Pemex de BBB+ a BBB- con perspectiva negativa por parte la agencia calificadora Fitch, si bien uno puntualizó que dicha revisión ya era anticipada por el mercado. Uno destacó que a pesar de esto último, las primas de riesgo soberano no se han visto afectadas, si bien no puede descartarse un impacto en las mismas de acentuarse esta situación. La mayoría enfatizó que si bien los precios de los activos financieros en el país han mostrado un comportamiento positivo, la paridad peso-dólar, las tasas de interés de mediano y largo plazos, y las primas por riesgo se encuentran en niveles superiores a los registrados a principios de octubre. Mencionó que esto fue antes de que aumentara la incertidumbre interna como consecuencia de factores como el anuncio de la cancelación del Nuevo Aeropuerto Internacional de la Ciudad de México, la presentación de algunos proyectos legislativos y el aumento de las preocupaciones sobre el modelo de negocios de Pemex. Al respecto, uno precisó que en los mercados financieros nacionales se mantiene un entorno de elevada incertidumbre, especialmente por factores internos. Otro miembro mencionó que el balance de riesgos macrofinancieros se ha deteriorado ante la creciente incertidumbre sobre el entorno económico y financiero del país. Señaló que ello podría significar menores entradas al país de inversión extranjera tanto directa como de cartera, con su consecuente impacto en el tipo de cambio. Por su parte, otro agregó que hacia adelante no se pueden descartar episodios de volatilidad en los activos locales en respuesta a factores externos y/o internos.

Desde una perspectiva de mayor plazo, un miembro argumentó que en los últimos años la economía ha enfrentado dos grandes choques: i) una menor disponibilidad de recursos externos; y ii) un importante deterioro en la balanza comercial petrolera. La combinación de ambos choques ha conducido a un ajuste significativo de la balanza comercial no petrolera. Reconoció que la economía también se ha visto afectada por la incertidumbre acerca de la relación comercial con Norteamérica, el proceso de normalización de la política monetaria en Estados Unidos y otros factores idiosincráticos. Sostuvo que lo anterior ha requerido de una importante depreciación del tipo de cambio real. Mencionó que, para que dicho ajuste se dé ordenadamente y con la menor afectación posible sobre el producto, se requiere que el tipo de cambio nominal sea flexible, y que la inflación permanezca contenida y cercana a su meta. A su vez, indicó que este proceso requiere la combinación de una postura fiscal sólida y una postura monetaria responsable que evite la contaminación de las expectativas de inflación y el deterioro de la formación de precios. Recalcó que la economía aún enfrenta una importante restricción de financiamiento externo que es prioritario revertir. Al respecto, otro miembro subrayó que el mayor riesgo de no mitigar la incertidumbre económica y financiera del país es la posibilidad de tener menores flujos de inversión extranjera (directa y de cartera) con los consecuentes aumentos de primas de riesgo que encarecerían el crédito entorpeciendo la recuperación económica.

La mayoría de los miembros consideró que el entorno actual continúa presentando riesgos de mediano y largo plazos que pudieran afectar las condiciones macroeconómicas del país. Mencionó dentro de estos riesgos la fragilidad financiera y el futuro de Pemex y, en particular, el riesgo de un deterioro adicional en su calificación crediticia, ya que ello podría impactar el costo financiero del gobierno federal y, en general, a las condiciones de acceso a financiamiento externo del país. Un miembro subrayó que la estrategia de negocios que adoptará esta empresa jugará un papel clave en la determinación de las perspectivas de corto y mediano plazo sobre la economía nacional. Sostuvo que lo anterior se debe no solo a la escala de la empresa y su interconexión con múltiples empresas e instituciones financieras nacionales, sino también a que tiene un papel relevante en los mercados financieros nacionales e internacionales, destacando la importancia que tiene la deuda de Pemex en los portafolios de diversos inversionistas institucionales dedicados a economías emergentes. Por su parte, otro mencionó que las acciones anunciadas recientemente para mejorar la situación financiera de Pemex representan un elemento positivo, pero sostuvo que se requieren esfuerzos adicionales para fortalecer la capacidad de producción de la compañía y sus perspectivas financieras, y por tanto, la credibilidad de las metas fiscales tanto a corto como a largo plazos. Señaló que la intención de las autoridades de anunciar en breve un paquete de medidas orientado a enfrentar estos desafíos es de gran relevancia, ya que un acrecentamiento de las dificultades de Pemex tendría consecuencias importantes para las finanzas públicas y, en general, para la economía del país. La mayoría sostuvo que un potencial apoyo financiero a Pemex por parte del gobierno federal o una reducción de su carga fiscal que atienda sus problemas estructurales podrían mitigar los riesgos mencionados, siempre y cuando dichas medidas sean compatibles con el cumplimiento de las metas fiscales ya establecidas.

La mayoría señaló que para promover mayor crecimiento económico es fundamental la consecución de un marco macroeconómico sólido, así como medidas que contribuyan a incrementar la productividad. En este sentido, algunos consideraron relevante que se propicie un ambiente de confianza y certidumbre para la inversión y que se consoliden sosteniblemente las finanzas públicas. Como un riesgo para esto último, algunos destacaron, además de la ya mencionada fragilidad financiera de Pemex, la posibilidad de un crecimiento del PIB menor al previsto, lo cual podría afectar la recaudación y poner en riesgo el cumplimiento de las metas fiscales. Uno sostuvo que es importante que se cumpla la meta de un superávit primario de 1% del PIB para 2019. Finalmente, algunos apuntaron que el marco macroeconómico que acompañó al paquete fiscal para 2019 presentado en diciembre pasado contribuyó a elevar la confianza de los inversionistas y obtuvo una respuesta positiva de los mercados.

Respecto a las medidas para incrementar la productividad, algunos consideraron que las políticas públicas deben incentivar una asignación eficiente de los recursos en la economía. En este sentido, uno de ellos enfatizó que preocupan las políticas que afectan la formación de precios, como los aumentos en salarios mínimos y los precios de garantía. Algunos señalaron la necesidad de garantizar el Estado de derecho y superar los problemas de inseguridad pública, corrupción e impunidad. Uno de ellos agregó a estas medidas la necesidad de adoptar políticas públicas que promuevan el fortalecimiento del capital humano, la adopción de nuevas tecnologías, la reducción de las brechas de oportunidades y que generen los incentivos adecuados para el crecimiento y el desarrollo. Otro miembro subrayó la necesidad de evaluar cuidadosamente las implicaciones de la estrategia económica actual para el crecimiento de la economía en el largo plazo, e introducir las medidas correctivas cuando sea necesario, particularmente en virtud del bajo crecimiento potencial de la economía y los riesgos que representa para esta la contracción que continúa observándose en los cocientes de inversión. Por otra parte, la mayoría reconoció que la debilidad en la inversión es un factor que puede afectar la productividad y el crecimiento futuro del país. Uno añadió que es deseable que la nueva inversión pública se destine a proyectos de probada rentabilidad económica y social.

Todos concordaron en que la actividad económica se ha desacelerado y mantiene un balance de riesgos sesgado a la baja. Uno consideró que la desaceleración económica debería, en principio, favorecer un proceso más rápido de reducción en la inflación. Sin embargo, notó que en la actual coyuntura persisten riesgos inflacionarios derivados del complicado entorno económico y financiero del país. Por su parte, otro comentó que el entorno actual presenta disyuntivas y riesgos de corto, mediano y largo plazos, y que es claro que los retos que enfrentan la economía y la inflación no solo son de naturaleza cíclica. En este sentido, recalcó que se debe evitar caer en una situación en la que se presente un periodo de debilidad en el crecimiento económico y que, a la vez, otros factores que inciden sobre la formación de precios mantengan a la inflación presionada y por encima de su meta.

La mayoría coincidió en que la evolución de la inflación general ha estado en línea con el pronóstico dado a conocer a finales de noviembre en el último Informe Trimestral y que la inflación subyacente continúa presentando una resistencia a disminuir. Uno mencionó que esto último es preocupante, ya que dicho componente debería responder de manera más clara a las acciones de política monetaria. Otro destacó que, si bien el componente subyacente ha mostrado rigidez, ha comenzado a mostrar una fase descendente.

La mayoría apuntó que es importante que el Banco de México mantenga un enfoque prudente y mande una señal clara de su compromiso con su mandato de estabilidad de precios. En este sentido, la mayoría consideró que la postura de política monetaria actual es congruente con la convergencia de la inflación a su meta en el horizonte en que esta opera. Uno agregó que el panorama que enfrenta la inflación, aunado a que persiste el riesgo de que se desanclen las expectativas de inflación, sugieren que se mantenga por un periodo prolongado la restricción de política monetaria que se ha implementado. Otro sostuvo que el Instituto Central debería estar atento a las condiciones imperantes en la economía mexicana para que el mantenimiento de una postura monetaria muy restrictiva no se prolongue demasiado, en caso de que las condiciones de holgura de la economía continúen ampliándose de manera significativa. Un integrante subrayó que la combinación de un debilitamiento de la actividad económica, por una parte, y persistentes presiones inflacionarias con un balance de riesgos al alza y expectativas de inflación de corto y largo plazos por encima de las previsiones del Banco Central, por la otra, agudiza los retos para la política monetaria. Argumentó que esta debe concentrarse en el logro de la meta de inflación, pero considerando los niveles elevados de incertidumbre que prevalecen, así como las implicaciones que la evolución de la actividad económica tiene sobre los precios y la necesidad de que la convergencia hacia la meta se logre de una manera ordenada y eficiente. Señaló que lo anterior requiere de un enfoque prudente en el que las decisiones de política monetaria dependerán en lo fundamental de la información adicional sobre la inflación, sus determinantes y sus perspectivas, y en el que se debe buscar fortalecer la credibilidad del Banco Central. Indicó que en virtud de la anterior no pueden descartarse ajustes adicionales al alza de la tasa de interés de política monetaria. Uno enfatizó que la comunicación del Instituto Central no debería reflejar un relajamiento de la postura monetaria ante el debilitamiento de la actividad económica, sino la persistencia de los riesgos para la inflación, reforzando así la credibilidad de la política monetaria. Añadió que la comunicación debería mostrar una preocupación por la resistencia a disminuir de la inflación subyacente, a pesar de que la postura monetaria actual es claramente restrictiva. Algunos comentaron que los aumentos de la tasa de referencia han incrementado los diferenciales de tasas de interés respecto a otros países, ayudado a mitigar la volatilidad que los mercados financieros han registrado como consecuencia de factores tanto externos como internos. Uno de ellos mencionó que ante la expectativa de aumentos más graduales y de menor magnitud en las tasas de interés en las economías desarrolladas, el Banco de México tendría un poco más de margen en sus decisiones de política monetaria. La mayoría destacó que es importante que se señale que la Junta de Gobierno permanecerá vigilante de la evolución de la inflación, sus determinantes y expectativas, y que en caso de que sea necesario, tomará las acciones que se requieran para alcanzar la meta de inflación.

DECISIÓN DE POLÍTICA MONETARIA

Para guiar sus acciones de política monetaria, la Junta de Gobierno da seguimiento cercano a la evolución de la inflación respecto a su trayectoria prevista, considerando la postura monetaria adoptada y el horizonte en el que esta opera, así como la información disponible de los determinantes de la inflación y sus expectativas de mediano y largo plazos, incluyendo el balance de riesgos para estos. A su vez, la política monetaria debe responder con prudencia si por diversas razones se eleva considerablemente la incertidumbre que enfrenta la economía. En este contexto, considerando que la evolución reciente de la inflación y de sus principales determinantes no presentan cambios significativos respecto a las trayectorias previstas, que la posición cíclica de la economía ha mostrado cierto relajamiento, y que la postura de política monetaria actual es congruente con la convergencia de la inflación a su meta, la Junta de Gobierno decidió por unanimidad mantener el objetivo para la tasa de interés interbancaria a un día en un nivel de 8.25%.

Tomando en cuenta los retos que se enfrentan para consolidar una inflación baja y estable, así como los riesgos a los que está sujeta la formación de precios, la Junta de Gobierno tomará las acciones que se requieran, de tal manera que la tasa de referencia sea congruente con la convergencia de la inflación general a la meta del Banco de México en el horizonte en el que opera la política monetaria.

La Junta mantendrá una postura monetaria prudente y dará un seguimiento especial, en el entorno de incertidumbre prevaleciente, al traspaso potencial de las variaciones del tipo de cambio a los precios, a la posición monetaria relativa entre México y Estados Unidos, en un contexto externo en el que persisten riesgos, así como a la evolución de las condiciones de holgura en la economía. Ante la presencia y posible persistencia de factores que, por su naturaleza, impliquen un riesgo para la inflación y sus expectativas, la política monetaria se ajustará de manera oportuna y firme para lograr la convergencia de esta a su objetivo de 3%, así como para fortalecer el anclaje de las expectativas de inflación de mediano y largo plazos para que alcancen dicha meta.

VOTACIÓN

Alejandro Díaz de León Carrillo, Irene Espinosa Cantellano, Gerardo Esquivel Hernández, Javier Eduardo Guzmán Calafell y Jonathan Ernest Heath Constable votaron a favor de mantener el objetivo para la Tasa de Interés Interbancaria a un día en un nivel de 8.25%.