S&P Global Ratings revisa perspectiva de México a negativa por probables expectativas de menor crecimiento; confirma calificaciones en moneda extranjera de ‘BBB+’ y ‘A-2’

Resumen

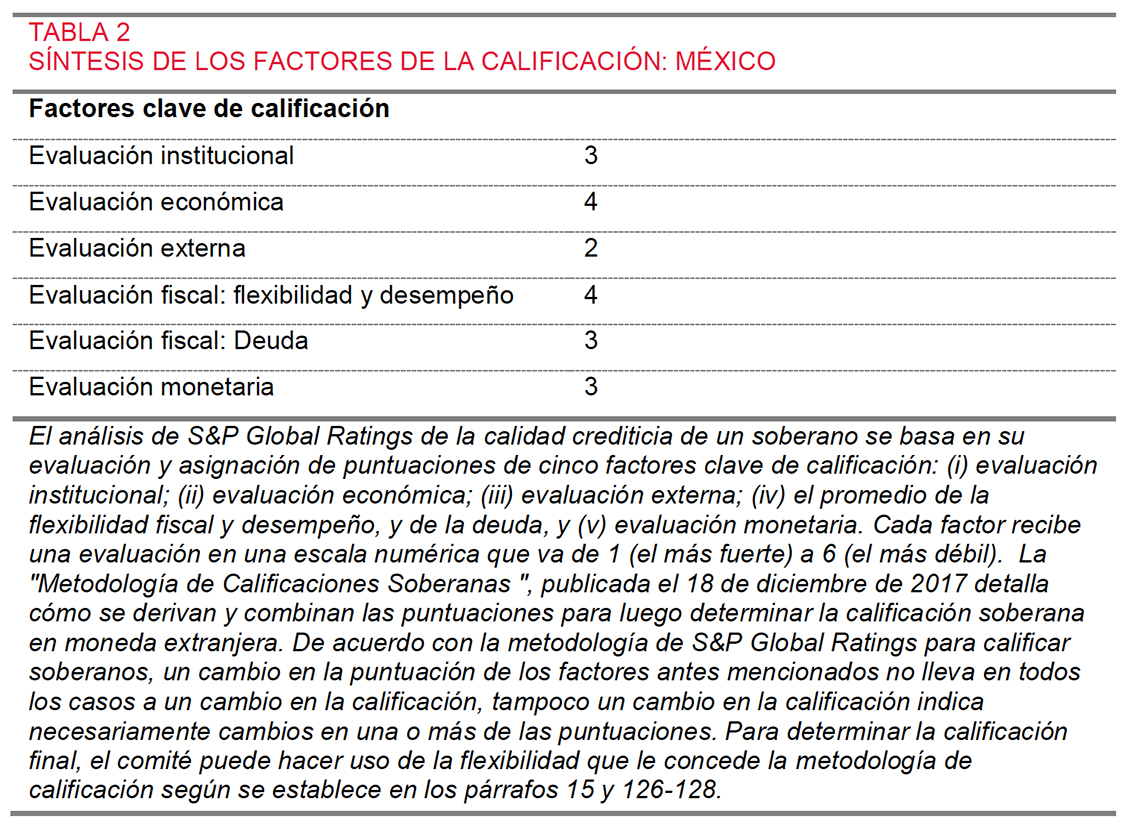

- Esperamos que la administración del presidente Andrés Manuel López Obrador implemente políticas económicas pragmáticas que balanceen las prioridades sociales con la necesidad de mantener estabilidad macroeconómica.

- Sin embargo, el cambio en políticas públicas dirigido a reducir la participación de la iniciativa privada en el sector energético, aunado a otros eventos que han disminuido la confianza de los inversionistas, podría aumentar los pasivos contingentes del soberano y reducir el crecimiento económico.

- Confirmamos nuestras calificaciones soberanas en moneda extranjera de largo y corto plazo de ‘BBB+’ y ‘A-2’, y en moneda local de ‘A-‘ y ‘A-2’, respectivamente de México y revisamos la perspectiva de las calificaciones de largo plazo a negativa de estable.

- La perspectiva negativa refleja nuestra opinión de que los potencialmente mayores pasivos contingentes y una menor previsión de crecimiento económico podrían erosionar el perfil financiero del soberano, de tal forma que esto podría llevarnos a bajar la calificación.

Acción de Calificación

Ciudad de México, 1 de marzo de 2019 – S&P Global Ratings confirmó hoy sus calificaciones soberanas en moneda extranjera de largo y corto plazo en escala global de ‘BBB+’ y ‘A-2’, respectivamente de los Estados Unidos Mexicanos (México). Al mismo tiempo, confirmamos nuestra calificación soberana en moneda local de largo y corto plazo de ‘A-‘ y ‘A-2’, respectivamente de México. Además, revisamos la perspectiva de las calificaciones de largo plazo en escala global a negativa de estable. Finalmente, confirmamos nuestra evaluación de riesgo de transferencia y convertibilidad en ‘A+’.

Perspectiva

La perspectiva negativa refleja que existe una probabilidad de al menos una en tres de que bajemos las calificaciones del soberano durante el siguiente año. La perspectiva refleja el riesgo de que un reciente cambio en políticas públicas dirigido a reducir la participación de la iniciativa privada en el sector energético, aunado a otros eventos que han afectado negativamente la confianza de los inversionistas, podría aumentar los pasivos contingentes del soberano y disminuir el crecimiento económico. El consecuente debilitamiento del perfil financiero del soberano podría llevarnos a bajar las calificaciones.

La nueva estrategia para el sector energético coloca una carga financiera adicional sobre Petróleos Mexicanos (Pemex), la cual tiene un legado de débil desempeño operativo y financiero, además de afrontar limitaciones en sus capacidades técnicas. Pemex continúa presentando una carga fiscal elevada, incluso a pesar de un reciente cambio en su esquema tributario que mejora modestamente su flujo de efectivo. Con base en políticas anteriores y considerando eventos recientes (tales como una inyección de capital presupuestada en 2019), suponemos que el gobierno continuará brindando respaldo financiero y de otro tipo a la petrolera mexicana. Así, continuamos considerando que existe una probabilidad ‘casi cierta’ de respaldo extraordinario del gobierno, por lo que igualamos la calificación de Pemex con la del soberano. La combinación de un débil perfil financiero y la necesidad de tomar un rol más activo en el sector energético por parte de Pemex podría aumentar el riesgo de mayores pasivos contingentes para el soberano.

También existe un riesgo de que la menor inversión del sector privado genere menores previsiones de crecimiento económico, lo que debilitaría la resiliencia económica del país. Ello, a su vez, podría contribuir a un deterioro fiscal y a generar incertidumbre en el mercado financiero, lo que empeoraría el perfil financiero del soberano y nos llevaría a bajar la calificación.

Por el contrario, la conducción de una política económica efectiva que mantenga déficits fiscales moderados, aliente la inversión y aumente la confianza de los inversionistas fortalecería el panorama de crecimiento del PIB y contribuiría a mantener finanzas públicas estables. Esto, aunado a una contención de los potenciales pasivos contingentes de Pemex, podría evitar la erosión del perfil financiero del soberano. Podríamos regresar la perspectiva a estable durante el siguiente año bajo este escenario.

Fundamento

Las calificaciones de México reflejan su crecimiento económico moderado, que es resultado de muchos años de cautelosas políticas fiscales y monetarias, así como un tipo de cambio flotante que ha mantenido la estabilidad a pesar de situaciones adversas a nivel mundial. Las calificaciones también reflejan su banco central independiente, que cuenta con un amplio respaldo político debido a su política monetaria con metas inflacionarias creíbles. Nuestra evaluación institucional de México incorpora las fortalezas y debilidades de la democracia en el país, que ha generado estabilidad política y cambios regulares de gobierno en las últimas dos décadas, pero que no ha incentivado un mayor dinamismo económico ni mejorado la seguridad pública.

El peso mexicano es una moneda de libre flotación y, de acuerdo con la definición en nuestros criterios, una moneda que se negocia activamente, lo que reduce las necesidades de financiamiento externo del país. De acuerdo con la Encuesta trienal de Bancos Centrales llevada a cabo por el Banco de Pagos Internacionales (BPI), el peso mexicano se compra o vende en más de 1% de las transacciones cambiarias a nivel mundial medido por volumen. Asimismo, el peso representa entre 2% y 3% de las transacciones monetarias en todo el mundo, de acuerdo con datos del BPI, la participación más alta entre economías emergentes. Además, México tiene acceso a la línea de crédito contingente del Fondo Monetario Internacional (FMI) por hasta US$74,000 millones que refuerza su liquidez externa.

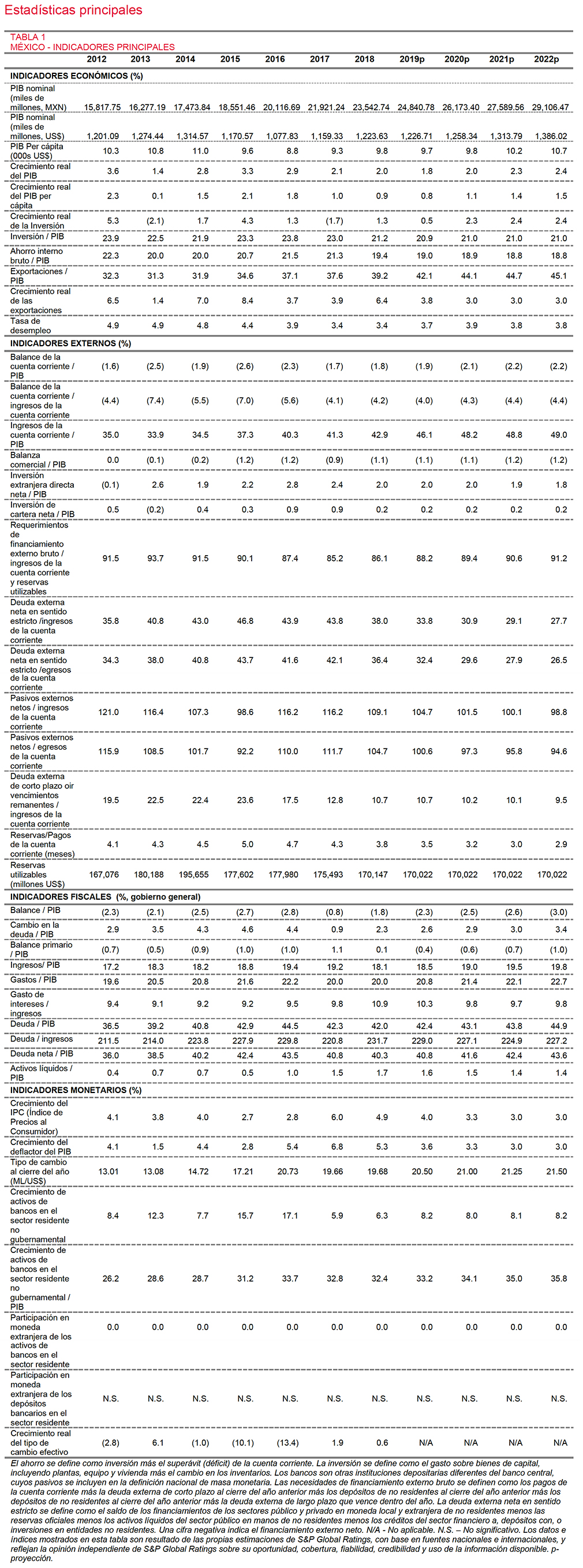

Nuestras calificaciones también reflejan el PIB per cápita del país estimado en torno a US$9,600 para 2019 y su posición externa moderada. También reflejan déficits de cuenta corriente moderados en los próximos años que contienen el crecimiento de la deuda externa.

Esperamos que el nuevo gobierno de México implemente políticas económicas pragmáticas que balanceen las prioridades económicas y sociales con la necesidad de mantener la estabilidad macroeconómica. Estimamos que el déficit fiscal del gobierno general se mantenga alrededor de 3% del PIB en los próximos dos años, casi sin cambio respecto de los últimos años. También prevemos que la deuda neta del gobierno general aumente en alrededor de 3% del PIB durante los próximos tres años. Una combinación de crecimiento económico moderado y política fiscal cautelosa debe mantener la carga de la deuda neta del gobierno general por debajo de 45% del PIB durante este tiempo. Las calificaciones actualmente consideran pasivos contingentes limitados.

Perfil institucional y económico: Más centralización y un rol económico mayor del gobierno.

- Un mandato electoral fuerte sienta las bases para que la administración de López Obrador reforme las políticas económicas y sociales de México.

- Esperamos continuidad en las políticas monetarias, cambiarias y comerciales bajo la nueva administración, así como moderados cambios en las políticas fiscales.

- Estimamos que el crecimiento del PIB real se ubique en 1.8% en 2019, impulsado por el consumo y limitado por una débil inversión privada.

Durante casi dos décadas, las administraciones han mantenido finanzas públicas estables, baja inflación y un crecimiento económico modesto. La alternancia en el poder presidencial ha transcurrido sin problemas en los últimos 19 años entre el Partido Revolucionario Institucional (PRI) de centro-izquierda, el Partido Acción Nacional (PAN) de centro-derecha, y ahora al partido de izquierda, Movimiento de Regeneración Nacional (Morena), sin cambios sustanciales en las políticas macroeconómicas.

Las elecciones generales de 2018 trajeron un cambio en las tendencias económicas y políticas. El nuevo presidente de centro-izquierda, Andrés Manuel López Obrador (AMLO), un político de carrera y exmiembro del PRI –el partido dominante durante mucho tiempo– ha cambiado el enfoque de las políticas económicas con lo que ha otorgado un rol más activo al estado y ha incrementado el énfasis en las políticas sociales. AMLO cuenta con un sólido mandato electoral y elevados niveles de popularidad, tras haber ganado con más de la mitad de la votación.

Morena también tiene mayoría en ambas cámaras del Congreso y controla 19 de los 32 congresos estatales (incluyendo el de la Ciudad de México). Esto debe facilitar la modificación de leyes, incluso cambios constitucionales que requieren una mayoría de dos terceras partes. Por consiguiente, el sólido mandato de AMLO le da mayor capital político comparado con los presidentes de las últimas dos décadas.

Esperamos una amplia continuidad en las políticas comerciales, cambiarias y monetarias, pero algunos cambios en el enfoque de la política fiscal (con cierta contención de los déficits). AMLO ha expresado su apoyo a la autonomía del banco central y ha respaldado un acuerdo comercial renegociado con Estados Unidos y Canadá (T-MEC). La administración se ha centrado en el fortalecimiento de los programas sociales, ampliando el papel del sector público en los sectores de energía y electricidad. También ha buscado mantener bajo el déficit fiscal con cambios mínimos con respecto a los últimos años mediante, entre otras cosas, la introducción de medidas de austeridad en el sector público. Esto incluye la implementación de topes salariales a los funcionarios públicos al nivel del salario del presidente. También inició una importante campaña contra el robo de combustible a Pemex, el cual afronta pérdidas por US$3,000 millones anualmente por ello.

Varias de las acciones de la actual administración han afectado la confianza del sector privado y podrían presionar a la baja las expectativas de crecimiento económico e inversión en el mediano plazo. Esto incluye la cancelación de contratos con privados para la construcción de un nuevo aeropuerto que serviría a la Ciudad de México, y reemplazaría al existente. Además, la administración planea cambiar la ley sobre consultas públicas (lo que requeriría un cambio constitucional) para permitir votaciones públicas más frecuentemente sobre una amplia gama de temas. Esto posiblemente inyectaría mayor incertidumbre sobre las políticas públicas de la administración actual. La introducción de nuevos coordinadores federales para supervisar la asignación de transferencias federales a los gobiernos subnacionales creó cambios importantes federalismo fiscal.

Esperamos que la democracia en México, la amplia clase media, la estrecha integración económica con Estados Unidos y sus instituciones proporcionen cierta estabilidad y previsibilidad en los próximos años a medida que la administración de AMLO persigue sus ambiciosos planes sociales, económicos y políticos. Sin embargo, existe el riesgo de que un crecimiento económico deficiente y la mayor centralización de la toma de decisiones pueda debilitar la estabilidad macroeconómica. En especial, si se enfrentan disyuntivas de política pública difíciles. Esto podría afectar negativamente la efectividad institucional.

Esperamos que la tendencia de crecimiento del PIB se ubique entre 2.0%-2.5% (con un crecimiento per cápita de entre 1%-1.5%). Los muchos años de inversión moderada del sector privado, una baja inversión del sector público en infraestructura, aunado a la calidad de la educación relativamente débil y a la incertidumbre judicial, limitan el panorama de crecimiento económico de largo plazo de México. El crecimiento del PIB real per cápita durante 2014-2018 promedió 1.5%, lo que refleja en parte la contracción en el sector petrolero, exacerbada por la reciente incertidumbre de los inversores sobre el acuerdo comercial con Estados Unidos y Canadá y las elecciones generales de 2018.

El PIB no petrolero ha crecido alrededor de 3% en términos reales durante los últimos cuatro años. La producción petrolera de México cayó a 1.8 millones de barriles por día (mbpd) en 2018 desde 3.4 mbpd en 2004 y podría bajar nuevamente en 2019. Esperamos que el sector petrolero se estabilice gradualmente a la luz de precios mundiales estables del petróleo (vea “S&P Global Ratings baja sus supuestos de precios del petróleo crudo Brent y WTI para periodo 2019 a 2020; para el gas natural sin cambio”, publicado el 3 de enero de 2019, para conocer nuestros supuestos de precios).

Estimamos que el crecimiento del PIB en 2019 sea de 1.8%, por debajo del 2% del año pasado. El crecimiento debe sostenerse con base en fuertes niveles de consumo, sólidas exportaciones a Estados Unidos y remesas robustas. El mercado laboral se mantiene fuerte, con salarios reales mayores que en los últimos años.

La estrategia de crecimiento económico de la administración incluye la promoción de un rol más activo de Pemex y la Comisión Federal de Electricidad (CFE) en los sectores de energía y electricidad, así como la fusión de algunos bancos de desarrollo gubernamentales para crear nuevas instituciones con el fin de financiar el desarrollo. También planea impulsar el crecimiento en la empobrecida región del sur, mediante la incorporación de nuevos trenes de carga y turismo, aunados a proyectos agroforestales. El fracaso para asegurar una administración efectiva del sector público y para evitar la discrecionalidad en el financiamiento (incluso a través de políticas de préstamo con fines específicos) podría dar por resultado inversiones débiles y malos créditos. También podrían traducirse en un menor crecimiento del PIB durante los siguientes dos a tres años.

Perfil de flexibilidad y desempeño: Incrementos moderados en el nivel de deuda y política monetaria efectiva.

- Esperamos que el perfil externo de México se mantenga estable en los próximos tres años.

- La economía mexicana mostró su resiliencia en épocas recientes con base en un tipo de cambio flexible y una política monetaria creíble con metas inflacionarias.

- La combinación de un moderado crecimiento económico y políticas fiscales cautas deberían mantener la deuda neta del gobierno general por debajo de 45% del PIB en el próximo par de años.

Esperamos que las necesidades de financiamiento externo bruto de México (pagos de la cuenta corriente y deuda externa por vencer de los sectores público y privado) oscile alrededor de 90% de los ingresos de cuenta corriente y reservas utilizables en los próximos tres años. Proyectamos que la deuda externa neta en sentido estricto (deuda bruta neta de activos externos líquidos) se sitúe por debajo de 40% de los ingresos de la cuenta corriente en el próximo par de años (S&P Global Ratings incluye las tenencias de no residentes de deuda emitida localmente en sus estimaciones de deuda externa ya que nuestra metodología calcula la deuda externa sobre una base de residencia).

La cuenta corriente se ha ajustado para contener la vulnerabilidad externa a pesar de un deterioro en los términos de intercambio desde 2014 que se debe a los menores precios del petróleo. El déficit de la cuenta corriente se ubicó en torno a 2% del PIB en 2018. Esperamos que se mantenga en torno a 2%-2.4% del PIB en los próximos dos años, lo cual incorpora un déficit comercial de más de 1% del PIB. Es probable que la inversión extranjera directa (IED) se sitúe apenas por debajo de 2% del PIB en el próximo par de años. Nuestra proyección supone un crecimiento continuo del PIB en Estados Unidos. Un superávit continuo en el ingreso secundario (principalmente remesas desde Estados Unidos) debería ayudar a compensar parcialmente un déficit comercial, en servicios factoriales y no factoriales.

La balanza comercial petrolera de México ha sido deficitaria desde 2015 después de muchos años de grandes superávits, debido a precios y volúmenes de exportación de crudo menores aunado a mayores importaciones de productos refinados (principalmente gasolina) de Estados Unidos. La balanza petrolera cayó desde un superávit de 1%-2% del PIB hace una década a terreno negativo desde 2014 y esperamos que este déficit del sector petrolero persista. Sin embargo, la balanza comercial no petrolera pasó de un déficit de casi 3% del PIB hace una década a un pequeño superávit en 2017 y 2018, debido parcialmente a la fuerte demanda proveniente de Estados Unidos y a la creciente base de exportaciones manufactureras. Las remesas crecieron 10% en 2018, y sumaron US$33,000 millones (lo que supera los ingresos del petróleo y exportaciones relacionadas).

Nuestras proyecciones suponen un nivel estable de tenencias de no residentes de deuda del gobierno central de México (en torno a 9% del PIB). Una caída marcada de estas tenencias de no residentes podría generar volatilidad en el mercado local. Sin embargo, esperamos que la combinación de un marco de políticas macroeconómicas moderadas y los US$165,000 millones en reservas internacionales proporcione flexibilidad que compense esta vulnerabilidad.

Esperamos que el déficit del gobierno general se ubique en 3% del PIB en los próximos tres años. Proyectamos que la recaudación de impuestos llegue a 13.2% del PIB en 2019 desde 12.9% en 2018, con base en gran medida en la mayor recaudación del impuesto al consumo de la gasolina (IEPS). Prevemos un control continuo del gasto en nuestras proyecciones incluso a pesar de los ambiciosos programas sociales. Estimamos que los pagos de intereses consumirán poco menos de 10% de los ingresos del gobierno general en los próximos cuatro años, después de un repunte reciente debido a una marcada depreciación de la moneda. Sin embargo, estas proyecciones están sujetas a volatilidad, ya que son vulnerables a fluctuaciones marcadas en el tipo de cambio.

La administración anterior liberó los precios de la gasolina, un paso significativo para el fortalecimiento de la política fiscal. Sin embargo, existe el riesgo de que los precios más altos de la gasolina importada reduzcan los ingresos del IEPS, o que potencialmente deriven en un mayor gasto (si el gobierno regresa a la política anterior de subsidiar los precios).

La composición de la deuda pública limita los riesgos de mercado y de tasa de interés. Casi 77% de la deuda del gobierno central se emite en moneda local y 82% de esa deuda tiene tasas de interés fijas. La duración promedio de la deuda externa del gobierno central es de más de 19 años y de la deuda interna es de ocho años. Los no residentes tienen menos de 48% de la deuda soberana total. Es probable que el gobierno central dependa principalmente del mercado interno para financiar alrededor del 80% de su deuda.

Nuestro análisis de la política fiscal en México abarca al sector público dado el amplio papel de Pemex, y, en menor medida, la CFE. La administración de AMLO ha frenado en gran medida la reforma del sector de energía de 2013, la cual abrió el sector a la inversión privada. El gobierno continúa cumpliendo con los contratos de empresas privadas para exploración, desarrollo y otras actividades, pero canceló futuras rondas de licitación hasta nuevo aviso. El gobierno quiere limitar el alcance de las empresas privadas, confinándolas en gran medida a “contratos de servicio” y a licitaciones limitadas (restringidas a empresas elegidas) para proyectos específicos.

Actualmente evaluamos que los pasivos contingentes del soberano son limitados. El rol más activo de Pemex podría entrañar riesgos que erosionen potencialmente sus finanzas debido a su mandato para impulsar la inversión, producción y para construir nuevas refinarías. La deuda combinada (excluyendo pasivos por pensiones) de las empresas productivas del estado (incluyendo a Pemex y a CFE) representa alrededor de 10% del PIB. Aunque la deuda no está garantizada por el soberano, atribuimos una probabilidad casi cierta de respaldo extraordinario en caso de afrontar dificultades financieras.

Los pasivos contingentes del sistema bancario también son limitados. Clasificamos a México en el grupo ‘4’ de nuestro Análisis de Riesgos de la Industria Bancaria por País (BICRA, por sus siglas en inglés), donde ‘1’ corresponde al grupo de menor riesgo y ’10’ al de mayor riesgo. El sistema financiero de México está bien capitalizado y es sumamente líquido con activos líquidos que representan 33% de los activos totales. El capital regulatorio reportado del sistema bancario al 30 de noviembre de 2018 fue de 15.7%. Casi 70% del sistema bancario, medido por activos, es de propiedad extranjera. La cartera vencida se ubicó en 2.1% del total de los créditos al cierre de 2018 y las provisiones para pérdidas crediticias la cubren totalmente. El crédito creció 9.3% en 2018 y es probable que crezca entre 8%-9% en 2019. La estabilidad económica y las reformas del sector financiero han contribuido a una firme profundización financiera. El crédito interno al sector privado y a empresas públicas no financieras aumentó a casi 32% del PIB en 2018 desde menos del 20% en 2010.

El banco central de México tiene un mandato único: mantener tasas de inflación estables y bajas. La inflación se ha mantenido en un solo dígito desde 1999. Desde enero de 2008, el objetivo operativo del banco central ha sido la tasa interbancaria de 24 horas. Ha habido un efecto “traspaso” limitado de la depreciación cambiaria hacia la inflación. La independencia legal del banco central y el respaldo público para la institución deberían traducirse en la continuidad de una política monetaria prudente.

La inflación repuntó a 7% en 2017, impulsada por fuertes incrementos en los precios de la energía (debido en parte a la depreciación de la moneda) y a los precios agrícolas y cayó gradualmente a 4.9% en 2018 (sostenida por los altos precios de la energía, principalmente la gasolina). Proyectamos que la inflación disminuirá hacia 3.5% para el cierre de 2019 que está dentro del rango de 3% del banco central con un margen de más o menos 1% (suponiendo solo movimientos moderados en el tipo de cambio). La inflación subyacente ha estado por debajo de 3% desde 2018.

La política monetaria mexicana opera en el contexto del riesgo de fluctuaciones importantes en el tipo de cambio que podrían socavar la confianza de los inversionistas de cartera extranjeros que tienen una parte sustancial de la deuda soberana mexicana emitida en el mercado local. Tales condiciones prevalecen en muchos mercados emergentes, pero los riesgos son menos graves en México debido a la credibilidad del banco central y al tamaño del mercado financiero.

Criterios y Artículos Relacionados

Criterios

- Metodología para calificaciones crediticias en escala nacional y regional, 25 de junio de 2018.

- Metodología de Calificaciones Soberanas, 18 de diciembre de 2017.

- Uso del listado de Revisión Especial (CreditWatch) y Perspectivas, 14 de septiembre de 2009.

- Methodology For Linking Long-Term And Short-Term Ratings, 7 de abril de 2017.

- Methodology: Criteria For Determining Transfer And Convertibility Assessments, 18 de mayo de 2009.

Artículos Relacionados

- Banking Industry Country Risk Assessment Update: February 2019, 22 de febrero de 2019.

- Sovereign Debt 2019: Global Borrowing To Increase By 3.2% To US$7.8 Trillion, 22 de febrero de 2019.

- Sovereign Debt 2019: Latin American And Caribbean Commercial Borrowing Is Likely To Remain Stable At $322 Billion, 22 de febrero de 2019.

- Sovereign Ratings History, 6 de febrero de 2019.

- Americas Sovereign Rating Trends 2019, 14 de enero de 2019

- Global Sovereign Rating Trends 2019, 14 de enero de 2019.

- 2017 Annual Sovereign Default Study And Rating Transitions, 8 de mayo de 2018.

- Indicadores de riesgo soberano, 13 de diciembre de 2018.

- S&P Global Ratings confirma calificaciones en moneda extranjera de ‘BBB+’ y ‘A-2’ y local de ‘A-’ y ‘A-2’ de México; la perspectiva se mantiene estable, 2 de marzo de 2018.

Algunos términos utilizados en este reporte, en particular algunos adjetivos usados para expresar nuestra opinión sobre factores de calificación importantes, tienen significados específicos que se les atribuyen en nuestros criterios y, por lo tanto, se deben leer junto con los mismos. Consulte los criterios de calificación en www.standardandpoors.com para obtener más información. Toda la información sobre calificaciones está disponible para los suscriptores de RatingsDirect en www.capitaliq.com. Todas las calificaciones afectadas por esta acción de calificación se pueden encontrar en el sitio web público de S&P Global Ratings en www.standardandpoors.com.mx. Use el campo de búsqueda de Calificaciones ubicado en la columna de la izquierda.

De acuerdo con nuestras políticas y procedimientos aplicables, el Comité de Calificación fue integrado por analistas calificados para votar en él, con experiencia suficiente para transmitir el nivel adecuado de conocimientos y comprensión de la metodología aplicable (vea la sección de “Criterios y Artículos Relacionados”). Al inicio del Comité, su presidente confirmó que la información proporcionada al Comité de Calificación por el analista principal había sido distribuida de manera oportuna y suficiente para que los miembros tomaran una decisión informada.

Después de que el analista principal presentó los puntos relevantes iniciales y explicó la recomendación, el Comité analizó los factores fundamentales de calificación y los aspectos clave, de conformidad con los criterios aplicables. Los factores de riesgo cualitativos y cuantitativos fueron considerados y analizados, tomando en cuenta el historial y las proyecciones. El presidente del Comité se aseguró de que cada miembro votante tuviera la oportunidad de expresar su opinión. El presidente o su persona designada al efecto, revisó el reporte para garantizar que este coincidiera con la decisión del Comité. Las opiniones y la decisión del Comité de Calificación se resumen en los fundamentos y perspectiva indicados arriba.

Contactos analíticos:

Joydeep Mukherji, Nueva York 1 (212) 438-7351; joydeep.mukherji@spglobal.com

Lisa Schineller, Nueva York, 1 (212) 438-7352; lisa.schineller@spglobal.com