Deuda Externa Mexicana subió al 50% del PIB: Standard and Poor´s

Confirma calificaciones soberanas de largo plazo en moneda extranjera de ‘BBB’ y en moneda local de ‘BBB+’ del país

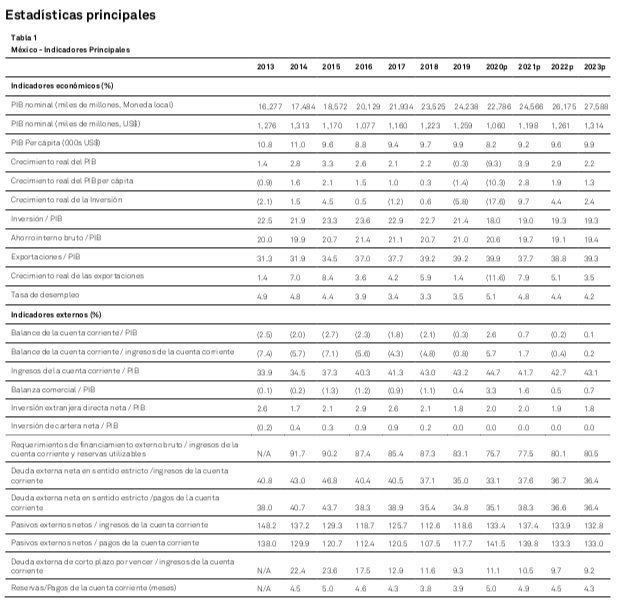

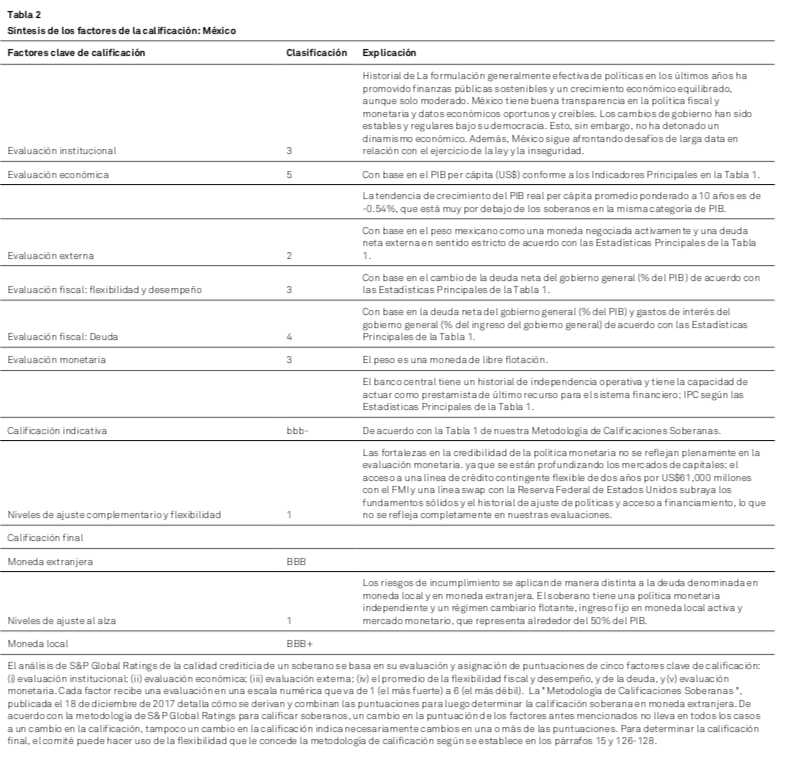

Acción de Calificación El 3 de diciembre de 2020, S&P Global Ratings confirmó sus calificaciones crediticias soberanas de largo plazo en moneda extranjera de ‘BBB’ y en moneda local de ‘BBB+’ de México. La perspectiva de las calificaciones de largo plazo se mantiene negativa. Al mismo tiempo, confirmamos nuestras calificaciones de corto plazo de ‘A-2’. Nuestra evaluación de riesgo de transferencia y convertibilidad (T&C) de México se mantiene en ‘A’.

Perspectiva La perspectiva negativa indica la posibilidad de que bajemos las calificaciones del soberano durante los siguientes 12 a 18 meses, debido a un perfil fiscal potencialmente más débil dada una base tributaria no petrolera comparativamente baja y los riesgos fuera del presupuesto principalmente provenientes de Pemex, que podrían empeorar nuestra evaluación sobre los pasivos contingentes.

Manejar la presión sobre las cuentas fiscales de México frente a los shocks económico y del precio del petróleo ha sido un desafío para los estrategas de políticas durante varias administraciones. Esto refleja una estrecha base tributaria no petrolera, incluso a pesar de cierto incremento registrado en los últimos cinco años, así como los limitados ahorros acumulados en sus fondos de estabilización petrolera durante la época de precios altos para las materias primas internacionales (commodities), que se usaron en parte durante 2019 y se espera que se agoten casi completamente en 2020.

Suponemos que el gobierno continuará conteniendo los déficits fiscales a través de medidas sobre el gasto y los ingresos, como lo ha hecho durante la pandemia, y que mantenga estable el nivel de deuda del soberano al inicio del próximo año. Sin embargo, el prolongado desempeño económico débil podría complicar la ejecución de las políticas, llevando a niveles más altos los déficits y la deuda del gobierno general.

El perfil financiero de la estatal Petróleos Mexicanos (Pemex), se debilitó significativamente durante los últimos cinco años, y todavía más en 2020. Al mismo tiempo, continuamos considerando que la probabilidad de que el soberano brinde respaldo extraordinario a Pemex es casi cierta. Debido a ello, calificamos a Pemex en el mismo nivel que el soberano. Las acentuadas vulnerabilidades de Pemex, en medio de un desempeño financiero y operativo débil y limitaciones de capacidad técnica, podrían generar un pasivo contingente más importante para la calidad crediticia del soberano.

Por el contrario, la conducción económica efectiva que aliente la confianza de los inversionistas y la inversión privada, podría mitigar la debilidad estructural del panorama de crecimiento del PIB, lo que ayudaría a reforzar las finanzas públicas sólidas. Después de las elecciones intermedias en junio de 2021, puede haber una mayor iniciativa política para reformar el régimen fiscal de México, lo que podría reforzar la flexibilidad presupuestaria y ampliar la base tributaria no petrolera. Lo anterior, aunado a las medidas para contener los potenciales pasivos contingentes que representan las empresas propiedad del gobierno en el sector de energía, podría evitar una erosión del perfil financiero del soberano. Podríamos revisar la perspectiva a estable en tal escenario en los siguientes 12 a 18 meses.

Fundamento

Las calificaciones de México reflejan tanto las fortalezas como las debilidades de su democracia, que ha generado estabilidad política y cambios regulares de gobierno en las últimas dos décadas. Esto, sin embargo, no ha detonado dinamismo económico en comparación con otros mercados emergentes ni ha mejorado la seguridad pública. En nuestra opinión, los pronunciados shocks por el COVID-19 y por el precio del petróleo, exacerban el crecimiento ya modesto de México. Esperamos una recuperación débil tras el impacto sobre el PIB en 2020 y estimamos que el crecimiento real del PIB per cápita se mantendrá por debajo del de sus pares que tienen un nivel similar de desarrollo económico. El historial de políticas fiscales y monetarias conservadoras, así como un régimen de tipo de cambio flotante han mantenido la confianza de los inversionistas y el acceso a los mercados internacionales de capitales incluso en periodos de tendencias globales adversas, incluyendo este año. Las calificaciones también reflejan una política monetaria con metas inflacionarias creíbles del banco central independiente de México.

Asumimos que el compromiso de la administración con déficits moderados en términos generales mantendrá estable la carga de la deuda neta del gobierno general en alrededor de 50% del PIB durante los siguientes dos años. Las calificaciones actualmente incorporan pasivos contingentes limitados a pesar de nuestra expectativa de un respaldo extraordinario casi cierto, en caso de ser necesario, para Pemex (con un perfil crediticio individual en la categoría de ‘ccc’).

El peso mexicano es una moneda de libre flotación y, de acuerdo con nuestra definición, es una moneda que se negocia activamente. Esto atenúa las dificultades financieras externas y, junto con una deuda externa neta en sentido estricto en promedio de 36% de los ingresos de la cuenta corriente, respalda una posición externa sólida. Además, México tiene un financiamiento contingente con el Fondo Monetario Internacional (FMI) a través de la Línea de Crédito Flexible (LCF) por hasta US$61,000 millones que refuerza su liquidez externa y se refleja en la prudente administración macroeconómica que ha tenido por mucho tiempo. Como ha ocurrido en el pasado durante periodos de turbulencia en el mercado global, el Banco Central de México estableció una línea de swaps con la Reserva Federal de Estados Unidos por US$60,000 millones, que a su vez estableció líneas con otros bancos centrales en el mundo.

Perfil institucional y económico: Política macroeconómica conservadora en medio de una inversión privada débil y un crecimiento insatisfactorio

- − Las elecciones a nivel nacional y local a mediados de 2021, darán forma al panorama de las políticas para la segunda mitad del sexenio del Presidente Andrés Manuel López Obrador.

- − Suponemos que habrá continuidad en las políticas fiscales, monetarias, cambiaria y comercial, a pesar de los cambios en la composición de la política fiscal ante las nuevas prioridades de gasto.

- − Esperamos que el crecimiento se mantenga por debajo de sus pares y el repunte posterior a la pandemia será uno de los más lentos de la región, dada la baja confianza de los inversores privados. La democracia de México, la estrecha integración económica estructural con Estados Unidos, y las instituciones económicas continuarán brindando una medida de estabilidad y previsibilidad. Las señales contradictorias de las políticas y una mayor centralización de la toma de decisiones en el gobierno actual han afectado la inversión privada y, con ello, las expectativas de crecimiento, en nuestra opinión. Sin embargo, pese al bajo crecimiento en 2019 y a la severa recesión en medio de la pandemia en 2020, el gobierno le ha dado prioridad a la estabilidad macroeconómica y financiera a pesar del complejo manejo de las políticas. Al mismo tiempo que contiene el deterioro fiscal, el gobierno continúa impulsando una ambiciosa agenda social, económica y política, a pesar de la pandemia. Por cerca de dos décadas, los sucesivos gobiernos de diferente perfil ideológico han mantenido finanzas públicas estables en general, bajos niveles de inflación y un crecimiento económico moderado. Esta trayectoria, y las señales de la política macroeconómica bajo el gobierno actual, respaldan nuestra evaluación institucional actual. El carisma del presidente y su sólido mandato le conceden mayor capital político comparado con los presidentes anteriores de las últimas dos décadas. La popularidad del presidente se ha mantenido bastante bien por encima de 60% a noviembre (aunque por debajo de su máxima de 85%). Esto, a pesar de un aumento de la pobreza (medido por el ingreso por impuestos al trabajo) en este año a más de 45% en noviembre, mayor que al inicio del año, menor que su punto máximo en mayo; y de que gran parte de la población desaprueba el manejo del gobierno relacionado con la salud por la pandemia COVID-19. Sin embargo, la administración ha asegurado de manera proactiva posibles vacunas a través de Pfizer-BioNTech, entre otros acuerdos de precompra con Astra-Zeneca-Oxford University, CanSinoBIo y CureVac para tratar de garantizar una amplia cobertura para su población en 2021, lo que se considera clave para un repunte económico exitoso.

Las elecciones nacionales para toda la Cámara de Diputados, para 15 de 32 gobernadores estatales, y para 1,926 municipios en 30 estados, en junio de 2021, marcan la elección más grande en la historia de México. Si el partido MORENA mantiene su fuerte presencia en estas elecciones será un augurio de la facilidad con la que el presidente puede avanzar políticas en la segunda mitad de su sexenio. A pesar de la pandemia, el gobierno se mantiene comprometido con una política fiscal estable que incluye austeridad en todo el sector público. Sin embargo, también continúa apoyando a Pemex con inyecciones de capital, alivio fiscal y a través de operaciones de gestión de deuda. Estos objetivos pueden resultar inconsistentes si no se realizan ajustes de políticas. La administración ha señalado una posible reforma fiscal tras las elecciones de mitad de mandato. Cómo y si tal reforma fortalece la base tributaria no petrolera sigue siendo una interrogante, al igual que la revisión de la política energética.

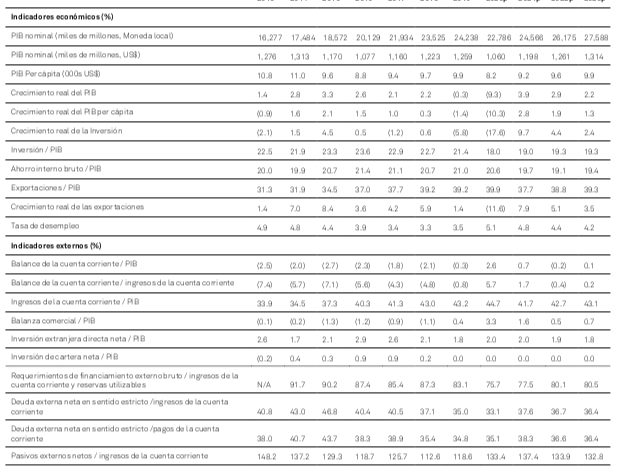

Proyectamos que el PIB per cápita del país se situará en unos US$8,200 en 2020. S&P Global considera que muchos años de inversión moderada a baja del sector privado, la baja inversión del sector público en infraestructura, la calidad de la educación relativamente débil y a la incertidumbre judicial, limitan el panorama de crecimiento económico de largo plazo de México. Durante las últimas dos décadas, el crecimiento ha promediado apenas 1.5%. Después de una leve caída en 2019, esperamos que el PIB real se contraiga 9.3% en 2020 dado el impacto combinado de la pandemia de COVID-19 sobre la demanda interna y externa, y las medidas de apoyo contracíclicas más limitadas del gobierno mexicano. Para 2021-23, esperamos una recuperación económica débil dado que la pandemia ha exacerbado las debilidades estructurales: baja inversión privada, elevados niveles de informalidad y baja penetración del crédito. Las remesas récord de trabajadores en el extranjero respaldan el consumo en el segmento de ingresos más bajo. La recuperación económica de Estados Unidos debería continuar impulsando la demanda externa, incluida una recuperación del turismo una vez que las vacunas estén más ampliamente disponibles.

Para fortalecer el crecimiento es clave una inversión privada más robusta. Algunas de las iniciativas de políticas del gobierno siguen pesando sobre la confianza del sector privado y las relaciones con el sector privado han sido tensas. En nuestra opinión, algunos participantes en el sector privado son escépticos respecto a la estrategia de crecimiento del gobierno, la cual incluye un papel de mayor relevancia de Pemex y la Comisión Federal de Electricidad(CFE) en los sectores de energía y electricidad. Además, las empresas consideran que el gobierno debería haber brindado más apoyo por la pandemia. Sin embargo, los representantes del sector privado han trabajado con el gobierno sobre los anuncios recientes sobre dos paquetes relacionados con la infraestructura contemplan proyectos para el sector privado, incluidos algunos en energía.

A más largo plazo, el T-MEC (Tratado entre México, Estados Unidos y Canadá) debería, facilitar que México se beneficie de la combinación de las tensiones comerciales entre Estados Unidos y China y de un cambio hacia el acercamiento de las operaciones luego de la pandemia a medida que las empresas reconfiguran las cadenas globales de suministro. Impulsar la confianza del sector privado sigue siendo un desafío para la administración.

Perfil de flexibilidad y desempeño: Pemex podría presionar los desequilibrios fiscales moderados mientras que la posición externa del país sigue siendo una fortaleza crediticia

− México tiene un sólido perfil externo, como lo indica su historial de modestos déficits de la cuenta corriente y una oscilación hacia superávits en medio de la pandemia.

− Un tipo de cambio flexible y el régimen de objetivos de inflación respaldan la credibilidad y flexibilidad de la sólida política monetaria.

− Esperamos que la deuda neta del gobierno general se mantenga estable alrededor de 50% del PIB durante los siguientes dos años, pero hay riesgos derivados de Pemex y del potencial manejo de las políticas.

La sólida posición externa de México, una de las fortalezas de la calificación, se basa en el estatus del peso como una moneda que se negocia activamente y la moderada deuda externa del país El peso se usa en casi 2% de las transacciones monetarias en todo el mundo, de acuerdo con datos del Banco de Pagos Internacionales, una de las participaciones más altas entre países de mercados emergentes.

La cuenta corriente de México tiene un historial de ajustes para contener la vulnerabilidad externa ante las oscilaciones en los precios del petróleo y en la actividad económica, como nuevamente se demostró en 2020. Las remesas continúan creciendo a una cifra récord de US$39,000 millones en octubre, monto bastante superior a los ingresos petroleros y de exportaciones relacionadas. Esperamos que la cuenta corriente retroceda lentamente hacia un déficit durante los siguientes dos años. Con una inversión extranjera directa neta en 2% del PIB, las reservas internacionales han aumentado en 2020.

Nuestras estimaciones de la deuda externa neta en sentido estricto (deuda bruta neta de activos líquidos externos) fluctúan alrededor de 36% de los ingresos de la cuenta corriente en los próximos dos años. Incluimos tenencias de no residentes de deuda emitida localmente en nuestras estimaciones de la deuda externa, ya que nuestra metodología calcula la deuda externa sobre una base de residencia.

Después de una cierta disminución a principios de este año en medio de la pandemia, las tenencias de no residentes de valores de deuda del gobierno central emitida localmente de México se han estabilizado y esperamos que aumenten en los próximos años. Una caída marcada y persistente de estas tenencias de no residentes de deuda del gobierno central en moneda local podría generar volatilidad en el mercado local. La combinación de políticas macroeconómicas moderadas, amplias reservas internacionales (en torno a US$195,000 millones), y el acceso a la Línea Flexible de Crédito Contingente del FMI por hasta US$61,000 millones, y la línea de swaps por US$60,000 millones con la Reserva Federal de Estados Unidos, brindan flexibilidad para manejar esta vulnerabilidad.

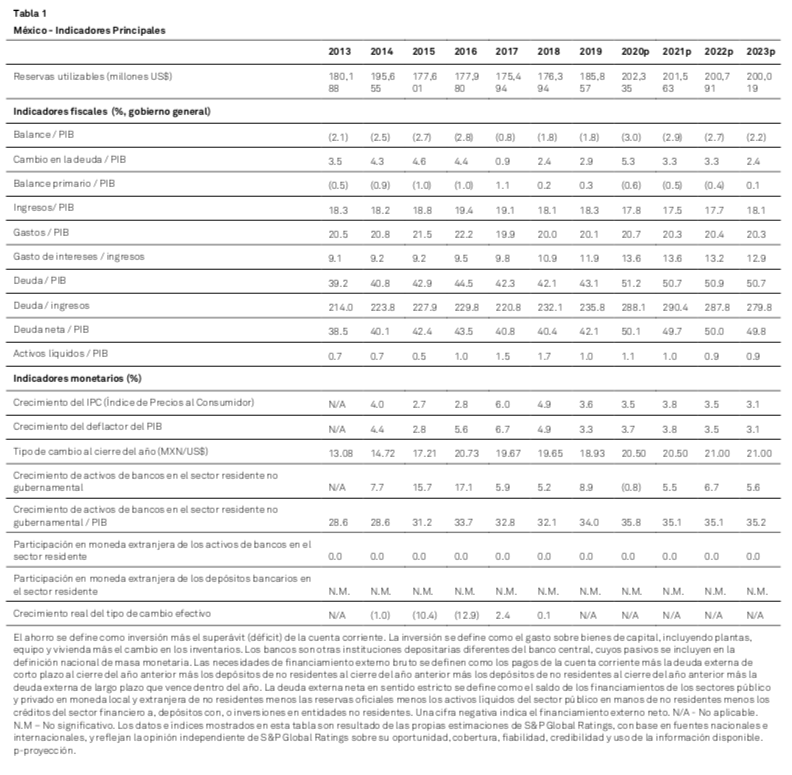

La calificación incorpora la cautelosa administración fiscal y esperamos que la deuda neta del gobierno general se mantenga estable alrededor de 50% del PIB en 2020-2023. Estimamos que los pagos de intereses consumirán un promedio de 13% de los ingresos del gobierno general durante el mismo periodo. Prevemos que el déficit del gobierno general promedie 2.6% del PIB en los próximos tres años en comparación con 3% en 2020. También asumimos en nuestras proyecciones que continuará el control del gasto, a pesar de los ambiciosos programas sociales. Los ingresos fiscales no petroleros han sorprendido positivamente en 2020 a pesar de la fuerte caída del PIB a medida que el gobierno ha trabajado para reducir la evasión y recaudar impuestos vencidos. Durante el periodo de proyección es incierto qué tanto se mantendrá el aumento de los ingresos. Una vez que se disipen las ganancias extraordinarias, la base tributaria debería beneficiarse de la recuperación económica al margen de la regularización en marcha de algunos contribuyentes.

La dependencia de ingresos no tributarios no recurrentes que han respaldado la ejecución fiscal en 2020 probablemente se volverá más desafiante. El gobierno federal ha recuperado una gran parte de los ingresos petroleros perdidos en 2020 debido a las coberturas con las que cuenta y al retiro de dinero del Fondo de Estabilización de los Ingresos Petroleros (FEIP). El FEIP totalizaba $160,000 millones de pesos mexicanos (MXN) al cierre de 2019, menos del 1% del PIB; sumaba MXN59,040 millones en septiembre de 2020. El pequeño colchón que proporciona se erosionará en 2021. La dependencia de otros fondos y potencialmente, de las transferencias del banco central en 2021 no brindan soluciones permanentes para los ingresos en el horizonte de proyección– de ahí la importancia del potencial debate sobre el régimen fiscal posterior a las elecciones de mitad de año de 2021.

La composición de la deuda soberana de México limita el riesgo de mercado y de tasa de interés. Casi 80% de la deuda del gobierno central se emite en moneda local, y alrededor del 60% de esa deuda tiene tasas de interés fijas. El plazo promedio de la deuda externa del gobierno central es de más de 18 años y de la deuda interna es de ocho años. Los no residentes tienen menos de 35% de la deuda soberana comercial total. Aunque el gobierno central depende principalmente del mercado interno para financiar su deuda, se mantiene activo en los mercados internacionales de capitales. El gobierno emitió su primer bono soberano global de sustentabilidad vinculado a los objetivos de desarrollo sustentable de Naciones Unidas en septiembre de 2020.

Nuestro análisis de la política fiscal en México abarca al sector público dado el amplio papel de Pemex, y, en menor medida, la CFE. El gobierno ha suspendido en gran medida la reforma del sector de energía de 2013. La administración continúa cumpliendo los contratos existentes con empresas privadas, pero canceló futuras rondas de licitación hasta nuevo aviso. El gobierno ha limitado el alcance de las empresas privadas, limitándolas en gran medida a contratos de servicio y a licitaciones limitadas para proyectos específicos.

Actualmente evaluamos que los pasivos contingentes de estas empresas no financieras son limitados. Sin embargo, el mayor rol de Pemex podría entrañar riesgos ya que el debilitamiento de sus finanzas podría erosionar las finanzas del soberano en medio del mandato de Pemex para impulsar la inversión y producción, y para construir nuevas refinerías. La deuda de Pemex representa un 10% del PIB. Aunque el soberano no garantiza la deuda de Pemex, consideramos que es casi cierta la probabilidad de que el soberano le brinde apoyo extraordinario en caso de estrés financiero.

Los pasivos contingentes del sector financiero también se consideran limitados. Clasificamos a México en el grupo ‘5’ de nuestro Análisis de Riesgos de la Industria Bancaria por País (BICRA, por sus siglas en inglés), donde ‘1’ corresponde al grupo de menor riesgo y ’10’ al de mayor riesgo. El sistema financiero de México está bien capitalizado y es altamente líquido, y a la fecha ha sorteado las presiones derivadas de la pandemia. Los activos líquidos representaban 28% de los activos totales a septiembre de 2020. La suficiencia del capital regulatorio reportado del sistema bancario se situaba en 17.2% al 31 de agosto de 2020, frente al requerimiento regulatorio mínimo de 10.5%. La cartera vencida se ubicó en 2.1% del total de los créditos al 30 de septiembre de 2020 y las provisiones para pérdidas crediticias cubren totalmente la cartera vencida. El crecimiento del crédito se ha desacelerado en medio de la pandemia, y esperamos que el crédito al sector privado a PIB se mantenga bajo, en alrededor de 35%.

El banco central de México tiene un mandato único: mantener tasas de inflación estables y bajas. La inflación se ha mantenido en un solo dígito desde 1999. Desde enero de 2008, el objetivo operativo del banco central ha sido la tasa interbancaria de 24 horas. Ha habido un efecto limitado de traslado de precios de la depreciación cambiaria hacia la inflación. La independencia legal del banco central y el respaldo público para la institución deberían traducirse en la continuidad de una política monetaria prudente a pesar del cambio de gobierno.

El banco ha adoptado una postura conservadora durante la pandemia, recortando las tasas en 2020 en 300 puntos base (pb) a 4.25% (todavía altas en comparación con algunos pares) y brindar liquidez en pesos y dólares para asegurar el funcionamiento de los mercados financieros. La política monetaria mexicana opera en el contexto del riesgo de que un movimiento significativo en el tipo de cambio podría socavar la confianza de los inversionistas extranjeros de cartera que tienen una parte sustancial de la deuda soberana mexicana emitida localmente.

La inflación promedió 3.6% el año pasado y proyectamos que promediará 3.5% en 2020, y que se mantendrá dentro del rango del banco central de 3% con un margen de 1% más o menos, durante 2022 y 2023.