2019: el año de la recesión en la industria mexicana

Resumen

La industria mexicana mantiene los signos de debilidad que le han caracterizado durante los últimos dos años, cuando inició un proceso de desaceleración que desembocó en 15 meses de caídas consecutivas.

Dicha situación se asoció con la fragilidad en que ha vivido el sector industrial durante el siglo XXI: el promedio de crecimiento entre el 2001 y el 2019 es de 0.7%.

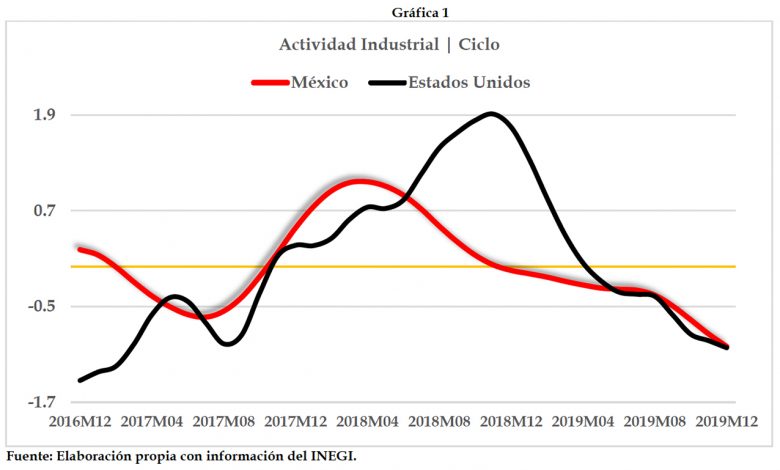

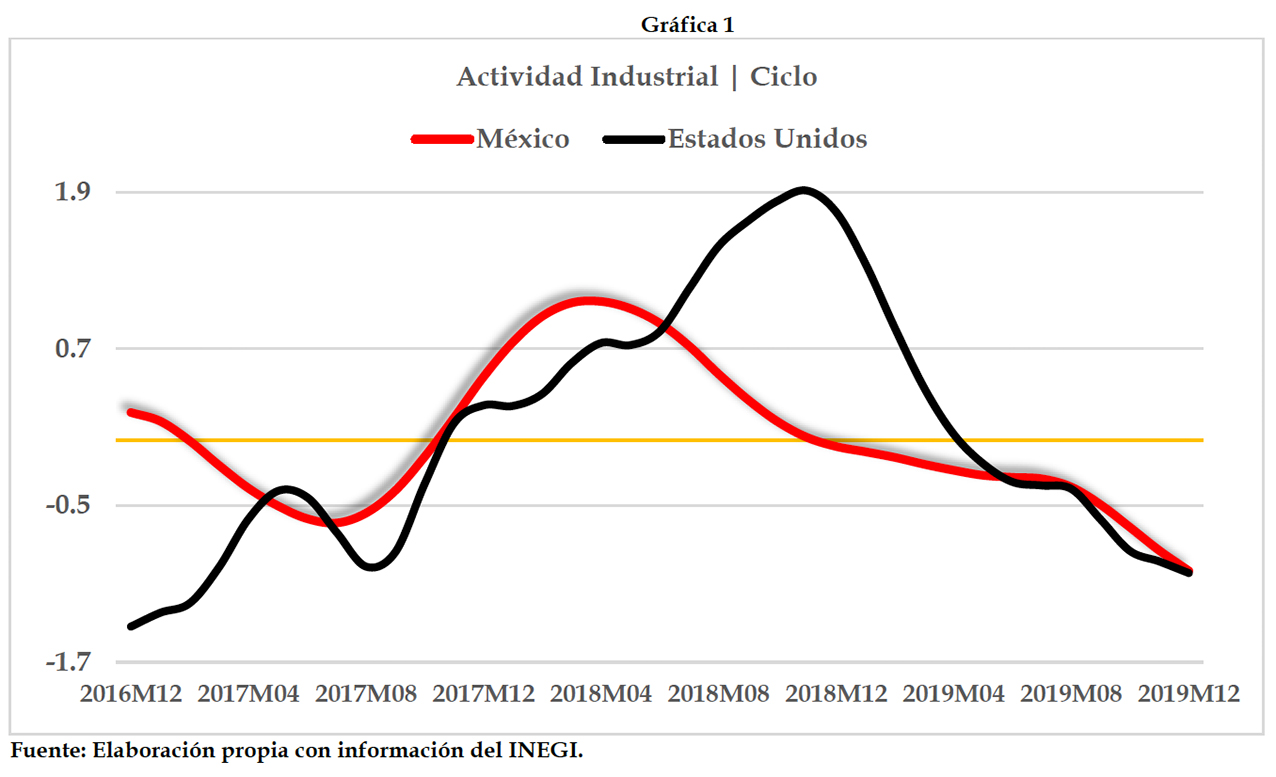

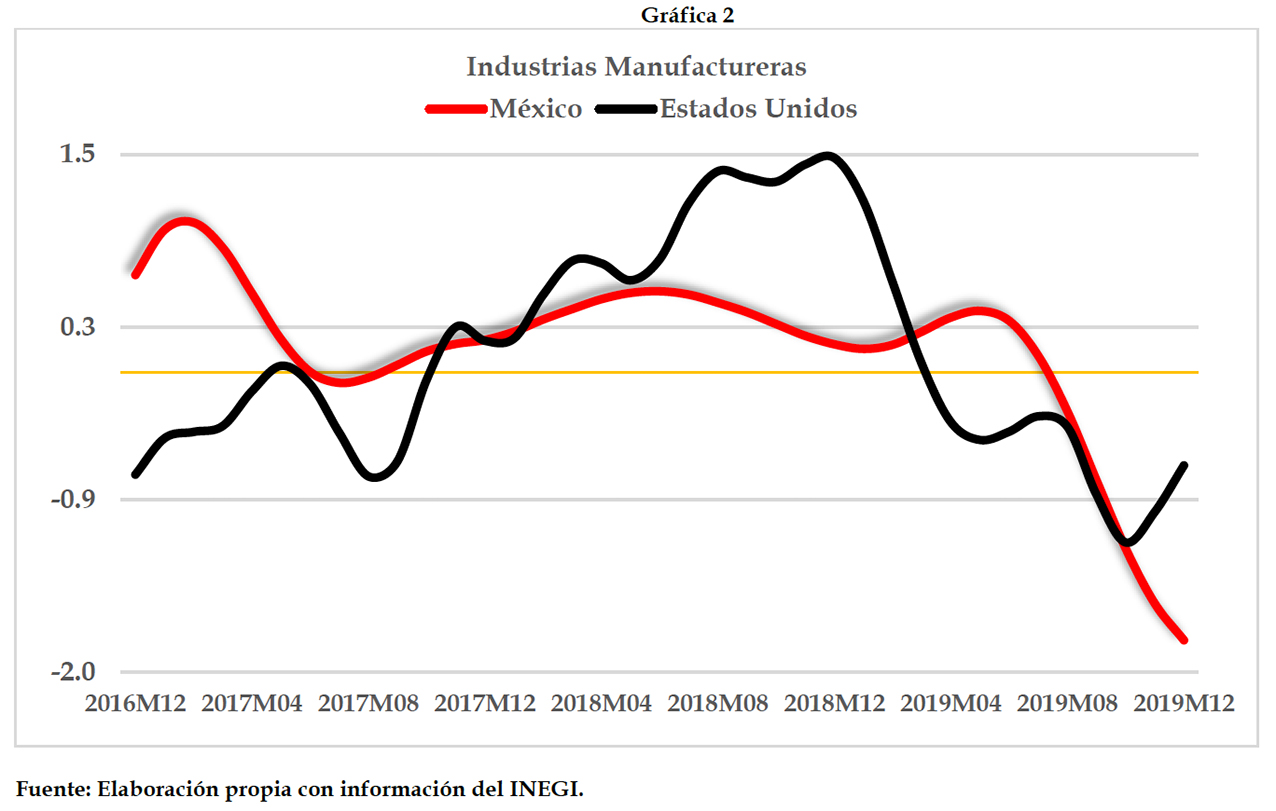

Para el cierre del 2019 el desempeño de la actividad fabril se tradujo en una tendencia negativa no sólo para el ciclo industrial en su conjunto (gráfica 1), también las manufacturas (gráfica 2) mantienen un comportamiento que no permite vislumbrar el fin de la recesión que se vive al interior de la industria mexicana.

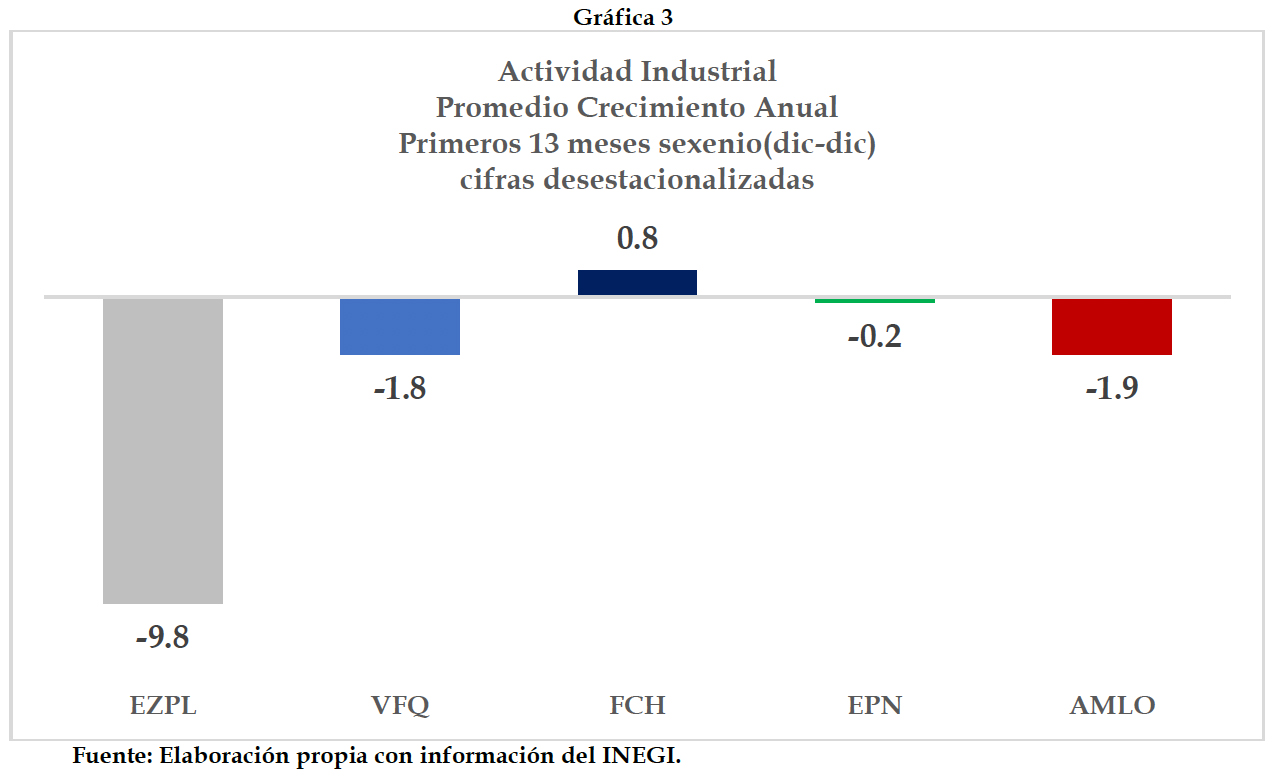

Además, las 15 caídas consecutivas de la industria constituyen el entorno que propició la variación negativa en 2019 (- 1.8%) y en lo que va del sexenio (- 1.9%, gráfica 3): son la causa fundamental de la caída del PIB mexicano y para enfrentarlo se debe diseñar un programa contingente de reactivación económica.

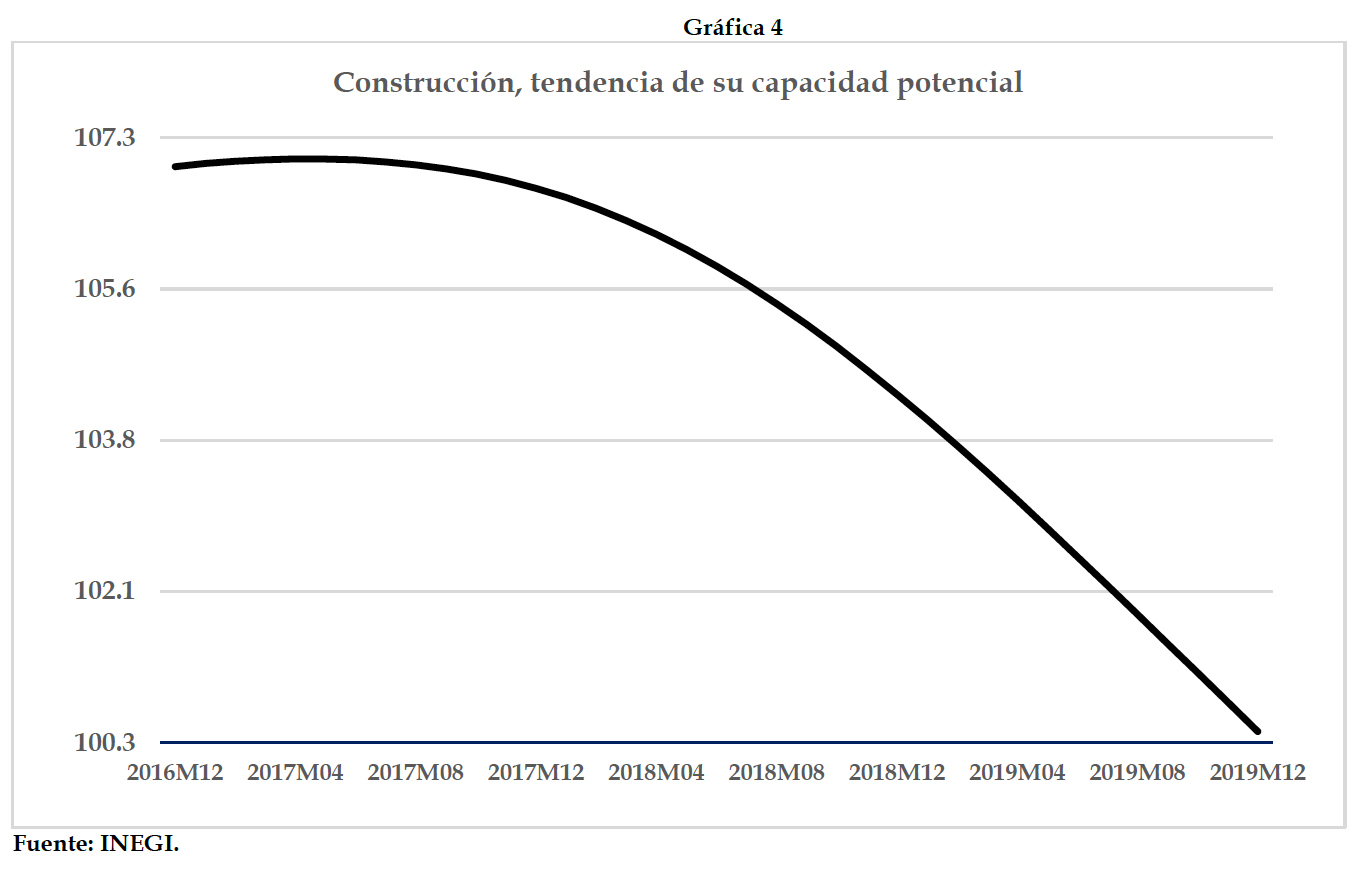

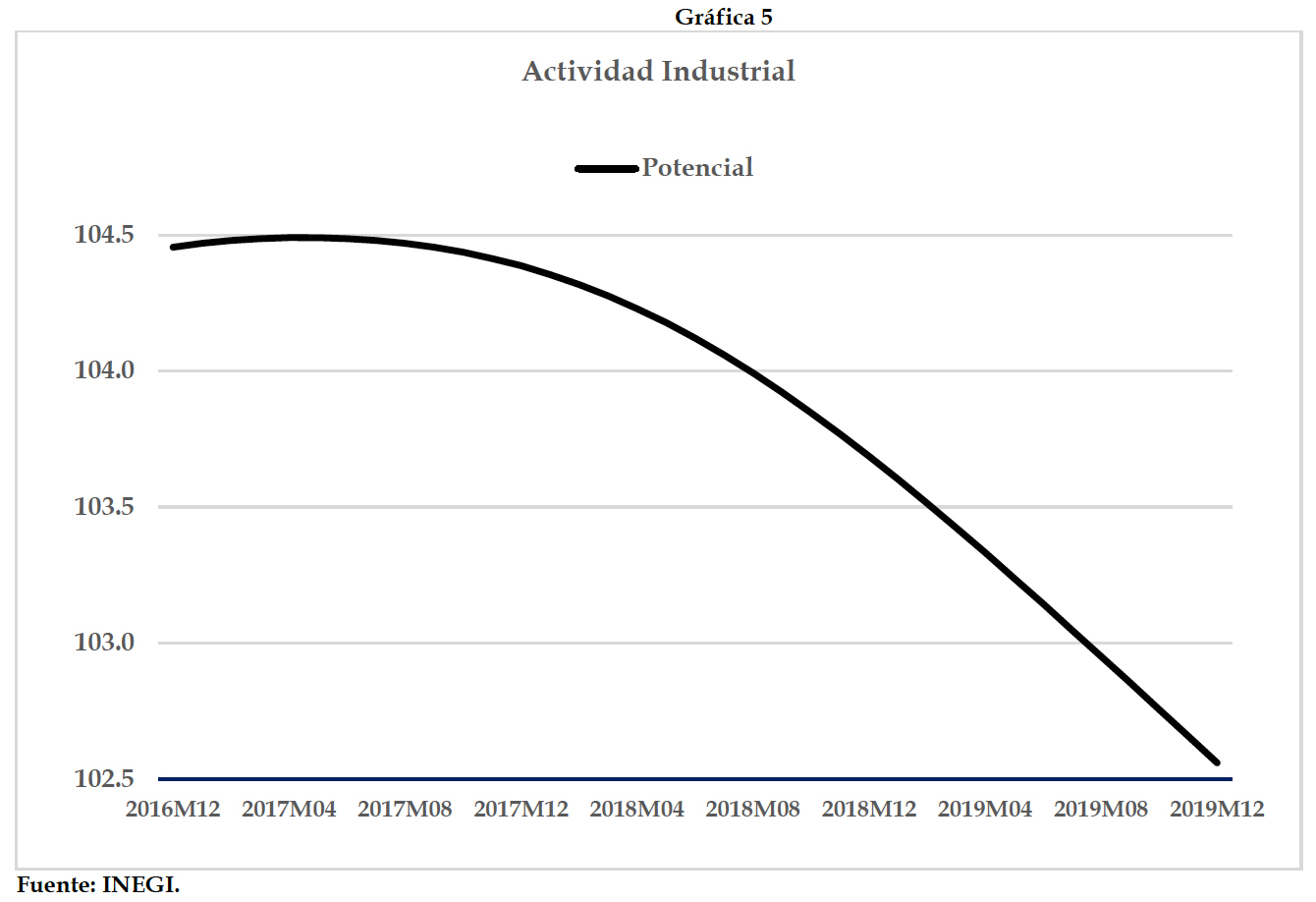

La caída de la inversión (- 5.1 % en los primeros once meses del 2019) ha sido un factor detonante en la recesión industrial que enfrenta el país, particularmente en el sector de la construcción. Desafortunadamente la afectación no sólo es coyuntural, la merma en inversión productiva ha causado la caída de la capacidad potencial tanto de la construcción como de la industria en su conjunto (gráficas 4 y 5).

Debido a la contracción industrial que se vive en la Unión Europea y Japón, así como a la desaceleración del sector en Estados Unidos y Canadá, México debe establecer un programa endógeno de reactivación industrial que se extienda a los sectores estratégicos de la economía.

La preservación del empleo y la generación de bienestar dependen de la reactivación industrial, de otra forma el 2020 volverá a presentar las cifras adversas que se contabilizaron durante todo el año pasado. El marco de esta nueva política industrial tendría que llegar con la presentación del Programa Nacional de Financiamiento del Desarrollo, el Programa Especial de Productividad y Competitividad y los programas sectoriales, sin esa ruta crítica la inercia de la ausencia de una política industrial y las necesidades de corto plazo se impondrán en el segundo año de la Cuarta Transformación.

La industria en cifras

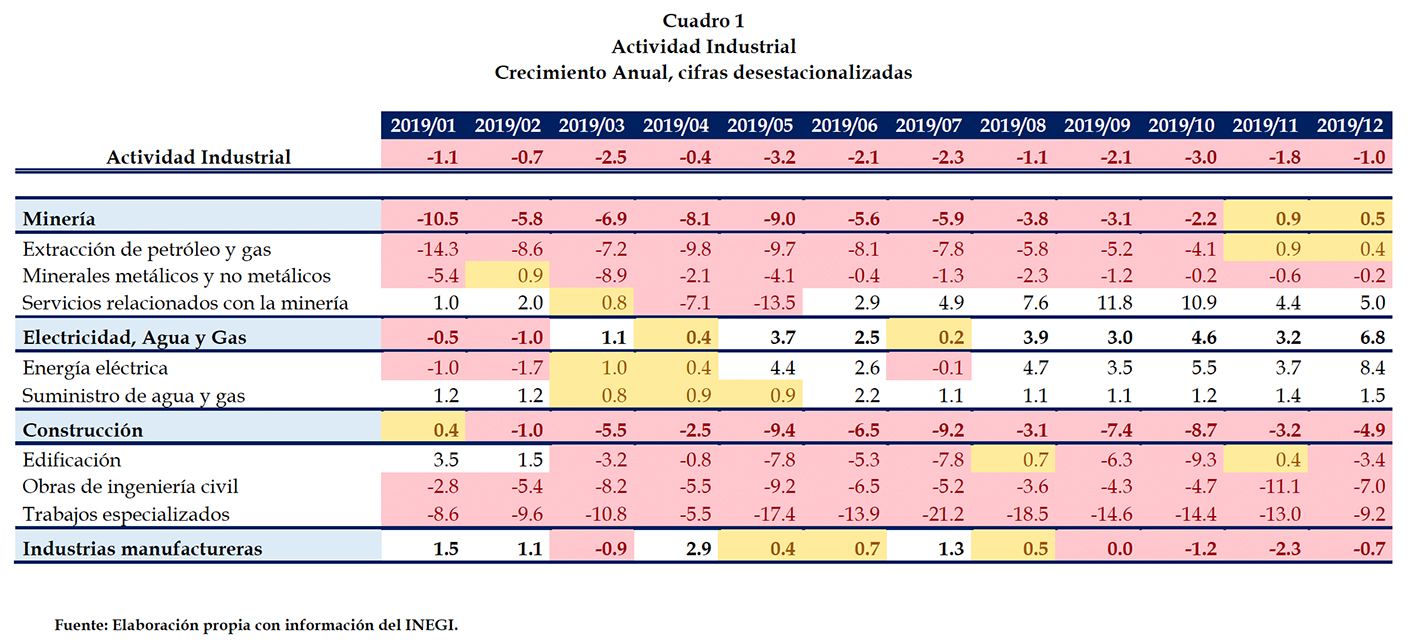

- La actividad industrial cumple 15 meses consecutivos con retrocesos. En diciembre pasado la contracción fue (-)1.0% en su variación anual con cifras ajustadas por estacionalidad.

- Para todo el 2019 la baja fue de (-) 1.8%.

- El promedio de los primeros 13 meses del sexenio es de (-)1.9%, es el menor crecimiento desde la época de Vicente Fox. (gráfica 3)

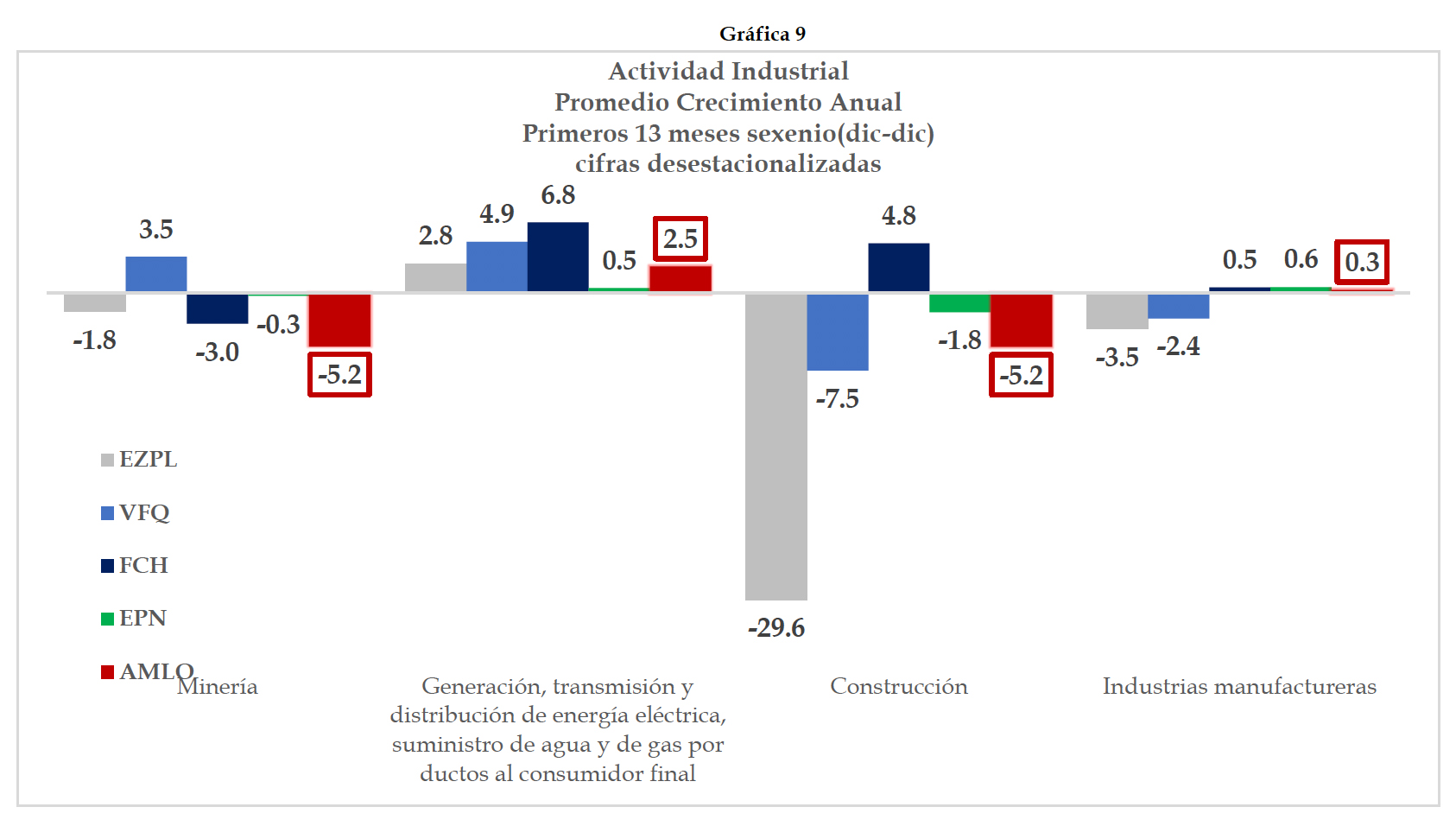

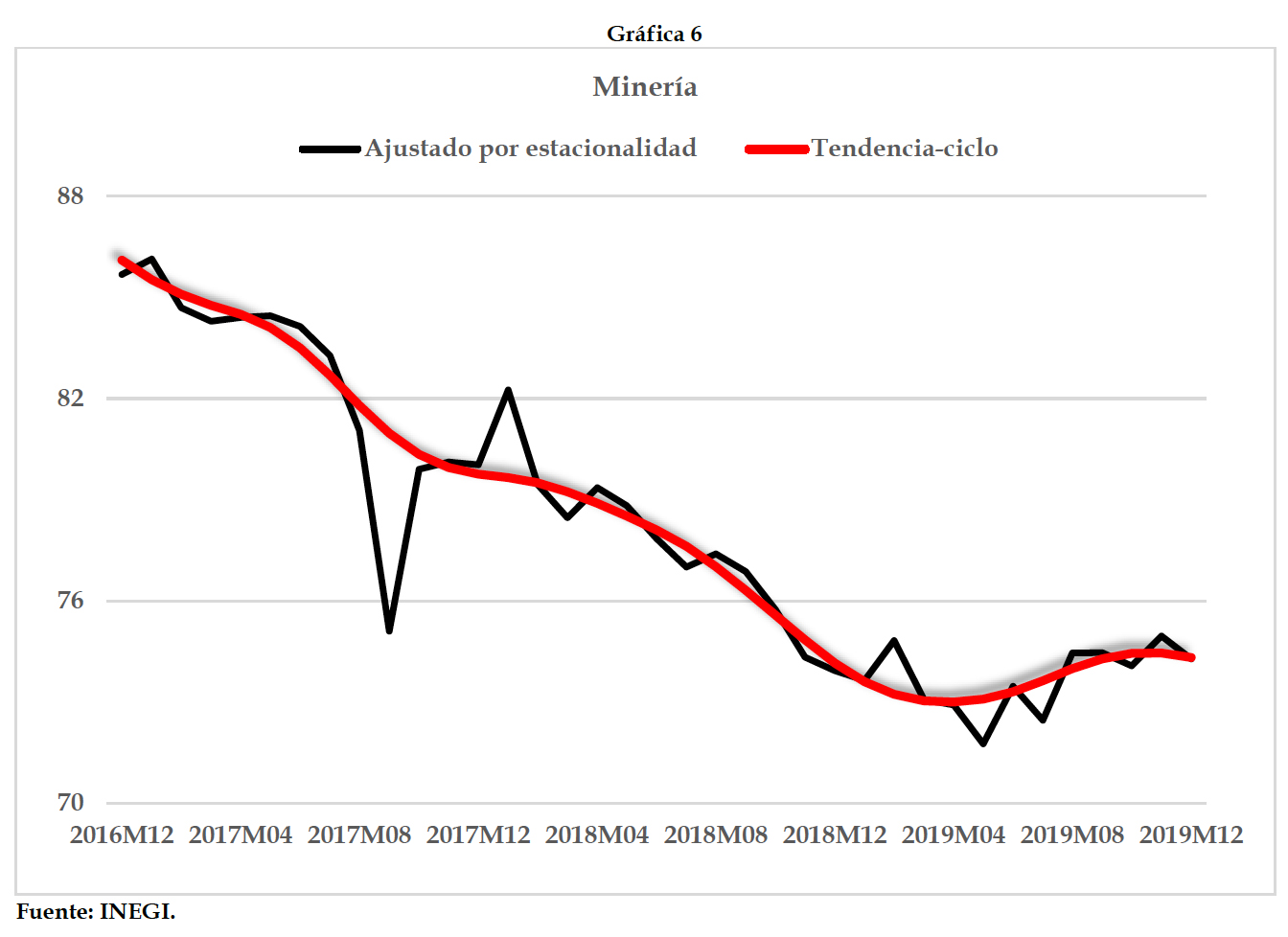

- El sector de la minería avanzó 0.5% finalizando el año con dos meses continuos de incrementos y terminando así con una larga racha negativa, aunque aún no se vislumbra el inicio de una recuperación (gráfica 6). Lo anterior fue principalmente por servicios de minería que tuvo un crecimiento en diciembre de 5% y extracción de petróleo y gas que exhibió una recuperación, aunque marginal, de 0.4%. (cuadro 1) o De enero 2013 a diciembre 2018, el sector de minería contabiliza 8 meses con datos positivos y la Industria de extracción de petróleo y gas solo 5 meses.

- La generación, transmisión y distribución de energía eléctrica, suministro de agua y de gas por ductos al consumidor final logró en diciembre su mayor incremento del año con 6.8% dato superior al del 2018 que fue 5.2%. o Generación, transmisión y distribución de energía eléctrica obtuvo su crecimiento más amplio de los últimos 14 meses con 8.4%, siendo su mejor diciembre desde 2014.

- Por otro lado, Suministro de agua y suministro de gas por ductos al consumidor final avanzó 1.5%.

- Construcción volvió a caer, con lo que diciembre es el onceavo mes consecutivo en números rojos con (-)4.9% promediando en 2019 (-) 5.1%. (cuadro 1): o Durante todo el año, los tres componentes del sector construcción registraron retrocesos. Edificación (-)3.4%, Construcción de obras de ingeniería civil (-)7.0% y Trabajos especializados para la construcción (-)9.2%.

-

- Las Industrias manufactureras suman cuatro meses seguidos en negativo, retrocediendo en diciembre 0.7%. (cuadro 1)

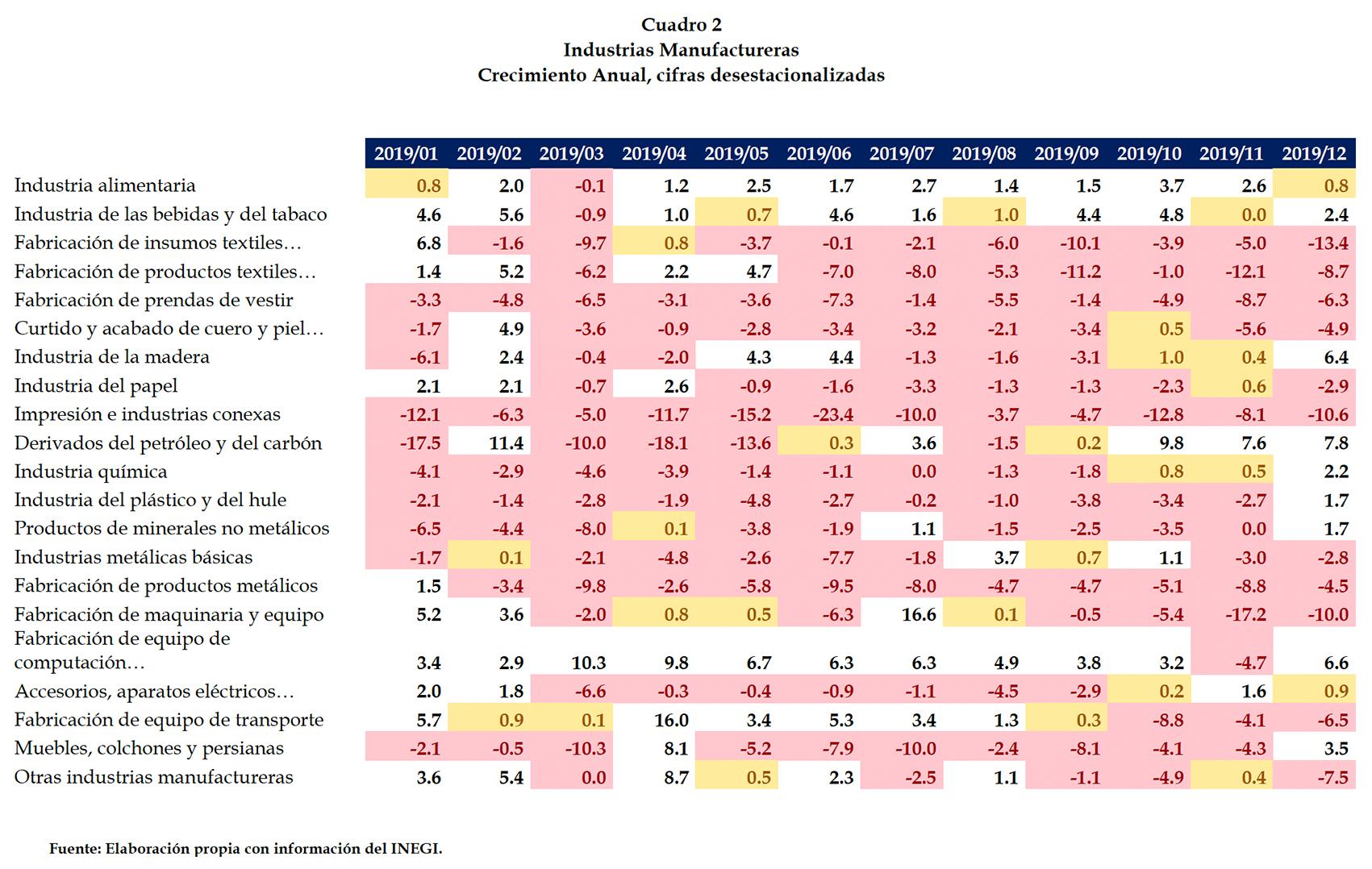

- En el último mes del año, 11 de los 21 sectores que componen a las manufacturas cayeron, tres de ellos con descensos a doble dígitos. (cuadro 2): ▪ Fabricación de insumos textiles y acabado de textiles (-) 14.3%, Impresión e industrias conexas (-)10.6% y Fabricación de maquinaria y equipo con (-)10%.

- Fabricación de productos derivados del petróleo y del carbón exhibe el mayor incremento de las manufacturas con 7.8%, seguido por Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos con 6.6% y la Industria de la madera con 6.4%, los otros siete sectores faltantes promedian un crecimiento de 1.9%. (cuadro 2)

- 5 sectores registran seis o más meses consecutivos con retrocesos (cuadro 2): ▪ Fabricación de insumos textiles y acabado de textiles.

- Fabricación de productos textiles, excepto prendas de vestir.

- Fabricación de prendas de vestir.

- Impresión e industrias conexas.

- Fabricación de productos metálicos

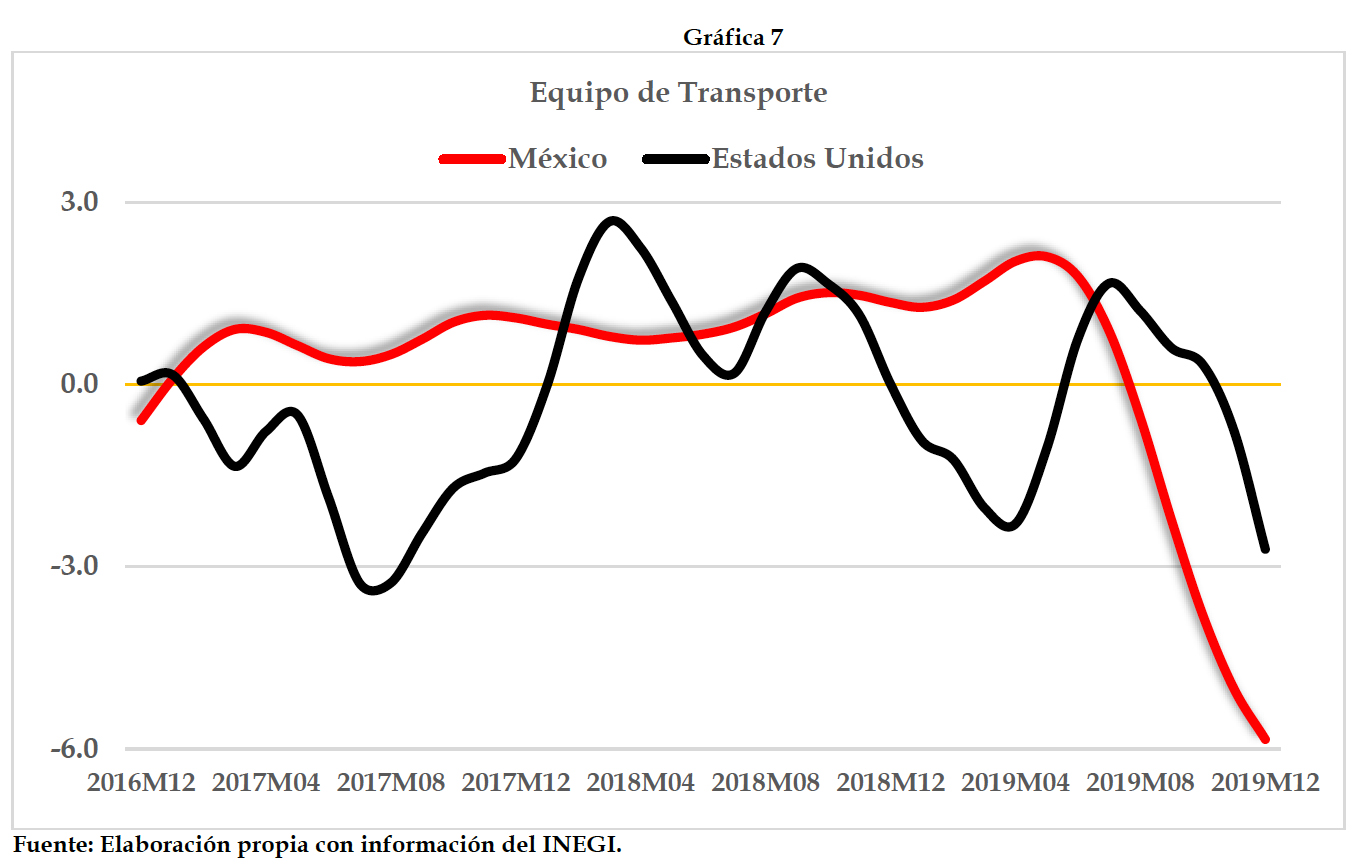

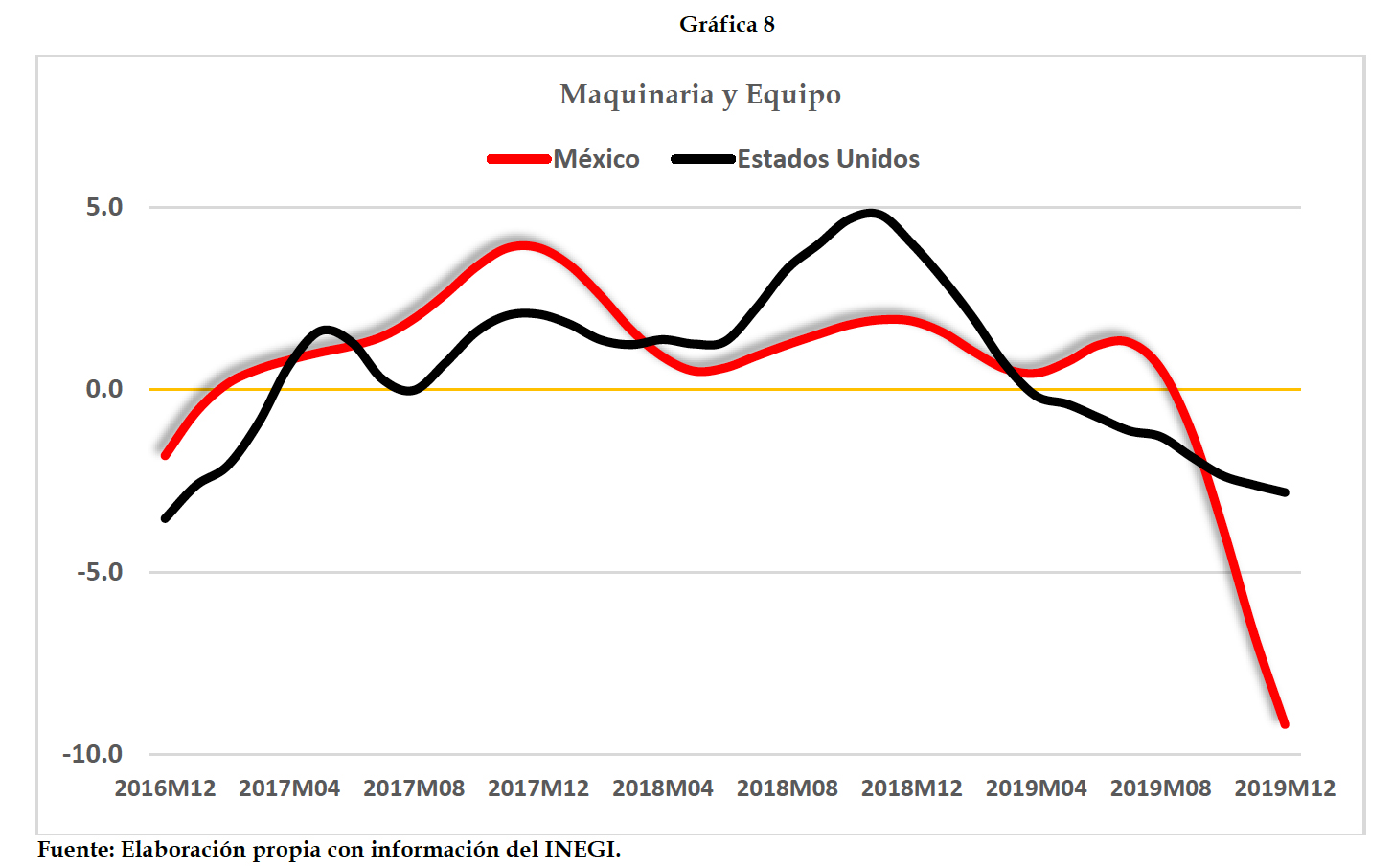

- Fabricación de maquinaria y equipo suma en diciembre cuatro meses en línea con datos negativos, y sus dos últimos datos superan caídas de 10%. Por otro lado, Fabricación de equipo de transporte tuvo el último trimestre con descensos.

- El ciclo de la actividad industrial de México continúa mostrando una tendencia a la baja, similar a la trayectoria de la de Estados Unidos, por lo que no se estima una pronta recuperación. (gráfica 1):

- En las industrias manufactureras se nota una diferencia en las tendencias de ambos países, mientras que la de México continua a la baja, EE. UU ya está al alza. (gráfica 2)

- En las industrias de Equipo de Transporte y Maquinaria y Equipo se muestra la misma debilidad, siendo las dos tendencias del país a la baja (gráfica 7).