Punto de vista de la Asociación de Bancos de México sobre la situación de la Economía Mexicana, el sistema financiero y el crédito a las Pymes

VERSIÓN ESTENOGRÁFICA DE LA CONFERENCIA DE PRENSA OFRECIDA POR EL ING. MARCOS MARTÍNEZ GAVICA, PRESIDENTE DE LA ASOCIACIÓN DE BANCOS DE MÉXICO, EFECTUADA EN EL SALÓN ARCÁNGELES DEL CLUB DE BANQUEROS DE MÉXICO.

– MARCOS MARTÍNEZ GAVICA: Qué tal, muy buenos días. Bienvenidos a nuestra conferencia de prensa. Muy buenos días a todos, qué gusto volverlos a ver en este año, no nos habíamos visto. Feliz año y que todo sea para bien.

Vamos a hacerles una presentación, la tradicional.

El tema especial de esta reunión va a ser el crédito a las PYMES, y lo otro nuestro repaso de lo que sucede con la macroeconomía y el sistema financiero.

Comenzamos con la información macroeconómica.

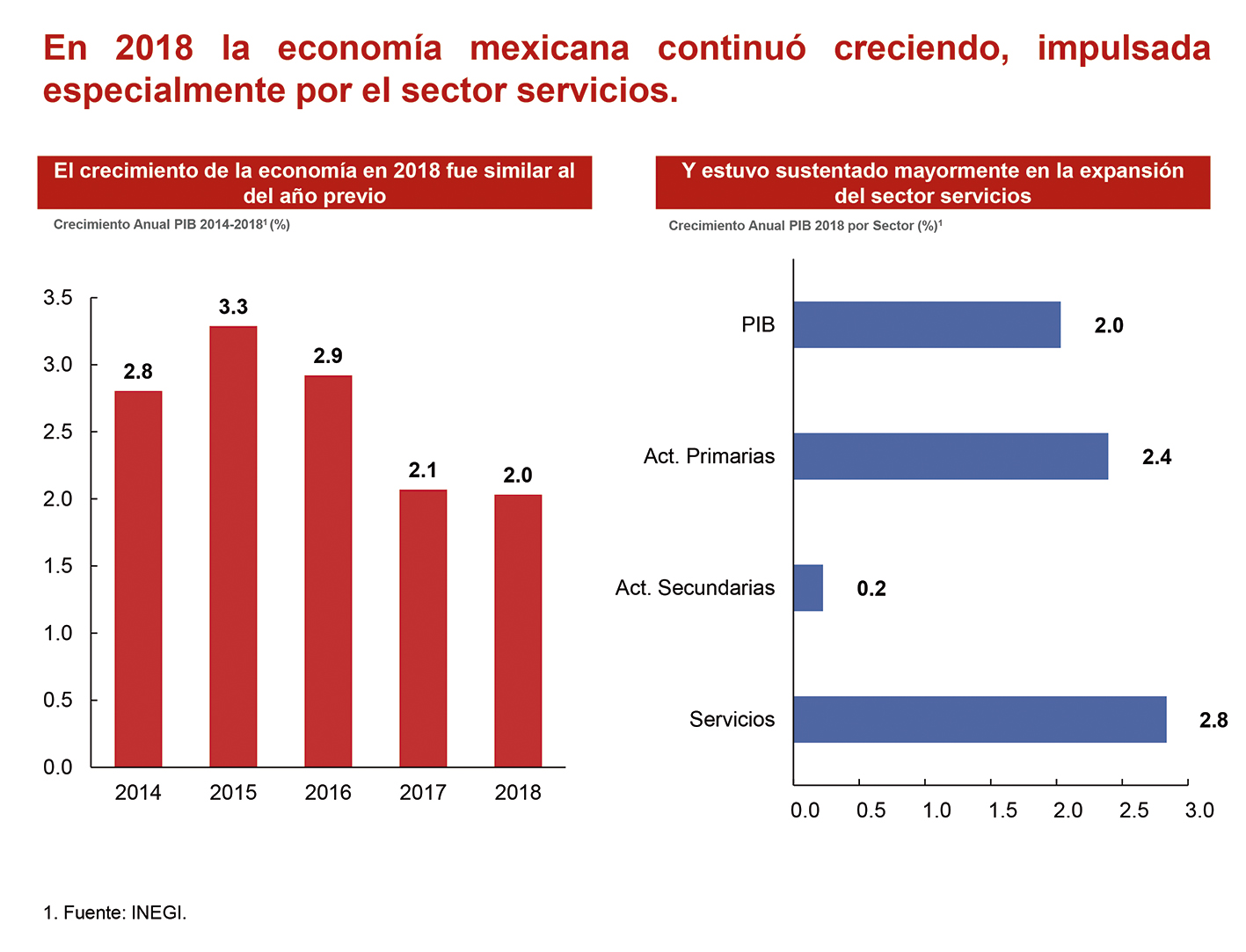

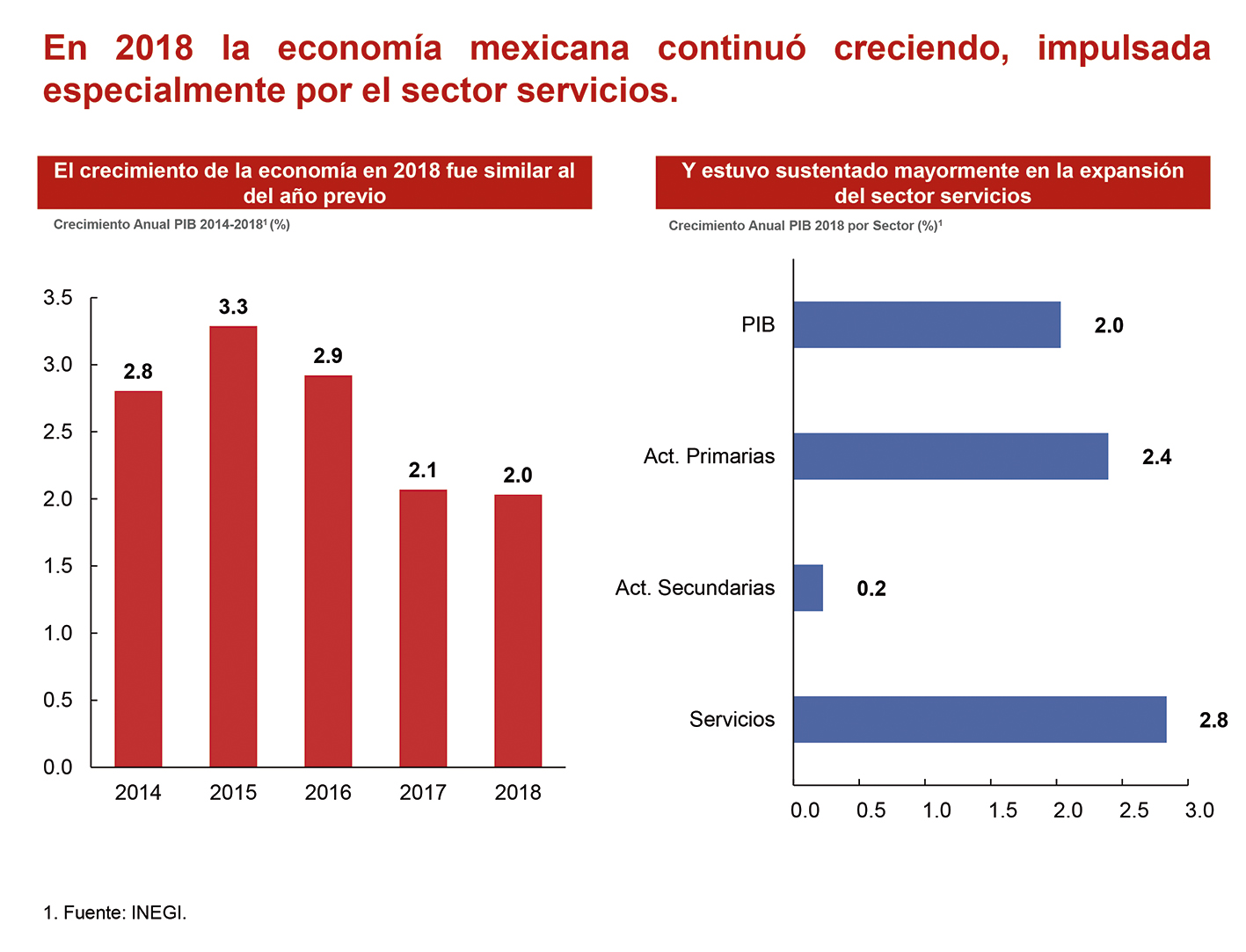

La información preliminar que ha publicado el INEGI durante el año pasado, la economía mexicana continuó con el crecimiento que ustedes pueden ver en la gráfica del lado izquierdo en rojo, la actividad económica se expandió en un 2 por ciento, esta es muy similar a la del año pasado 2017, que fue el 2.1; sin embargo, se trata de tasas de crecimiento menores a las del 2014 al 2016, que como ven estuvieron alrededor del 13 incluso superior.

El crecimiento del 2 por ciento al 18 estuvo principalmente sustentado por un dinamismo elevado del sector servicios, ello refleja la fortaleza del mercado interno de nuestro país, que se ha logrado consolidar como fruto de un periodo extendido de estabilidad macroeconómica; en cambio, el sector secundario de la economía apenas registró crecimiento reflejando la reducción de la producción de petróleo, así como el desempeño relativamente débil del sector de la construcción.

Dada la importancia de alcanzar mayores tasas de crecimiento debemos continuar trabajando todos en fortalecer el marco institucional del país, lo que se reflejará en una economía más productiva y con un mayor potencial de crecimiento.

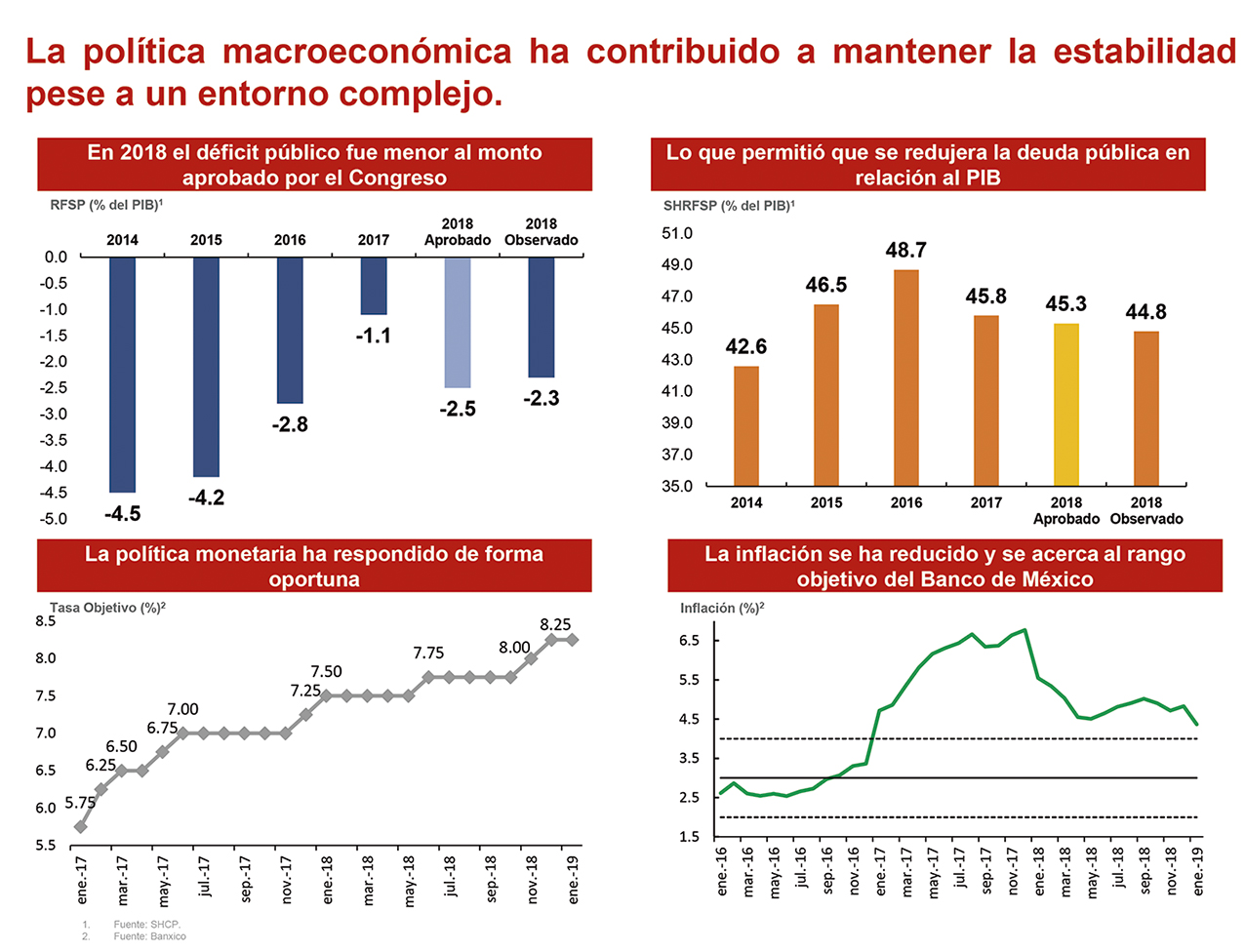

La política macroeconómica ha continuado siendo un factor que promueve la estabilidad de la economía nacional, en materia de finanzas públicas durante el 2018 el déficit amplio del sector público se ubicó en 2.3 por ciento del PIB, que es un monto menor al 2.5 por ciento del PIB que había sido aprobado por el congreso para ese año.

Lo anterior junto con la evolución favorable del tipo de cambio del peso frente al dólar al final del año permitió una reducción en la razón de deuda pública a PIB, la cual disminuyó en un punto porcentual del 45.8 al 44.8 por ciento.

El paquete económico aprobado para el 2019 contempla un déficit público similar al que se aprobó para el año pasado, lo que permitiría que la deuda se mantenga estable como proporción del PIB.

En este sentido, la fortaleza de las finanzas públicas constituye un ancla fundamental para la estabilidad económica de nuestro país y un elemento clave para brindar certidumbre hacia el futuro.

La política monetaria ha respondido de forma oportuna a las perturbaciones que en meses pasados causaron aumentos de la inflación, como la evolución de los precios de los combustibles o ciertos episodios de volatilidad financiera.

Muestra de lo anterior es que en el anterior ciclo de política monetaria se han dado nueve incrementos a la tasa-objetivo. Lo ven ustedes en la parte inferior izquierda de la lámina.

La respuesta enérgica de la política monetaria ha permitido que la inflación retomara su tendencia decreciente ubicándose en un nivel del 4.4 por ciento en enero pasado y convergiendo gradualmente hacia la meta de Banco de México de una inflación de 3 por ciento +/- 1 por ciento.

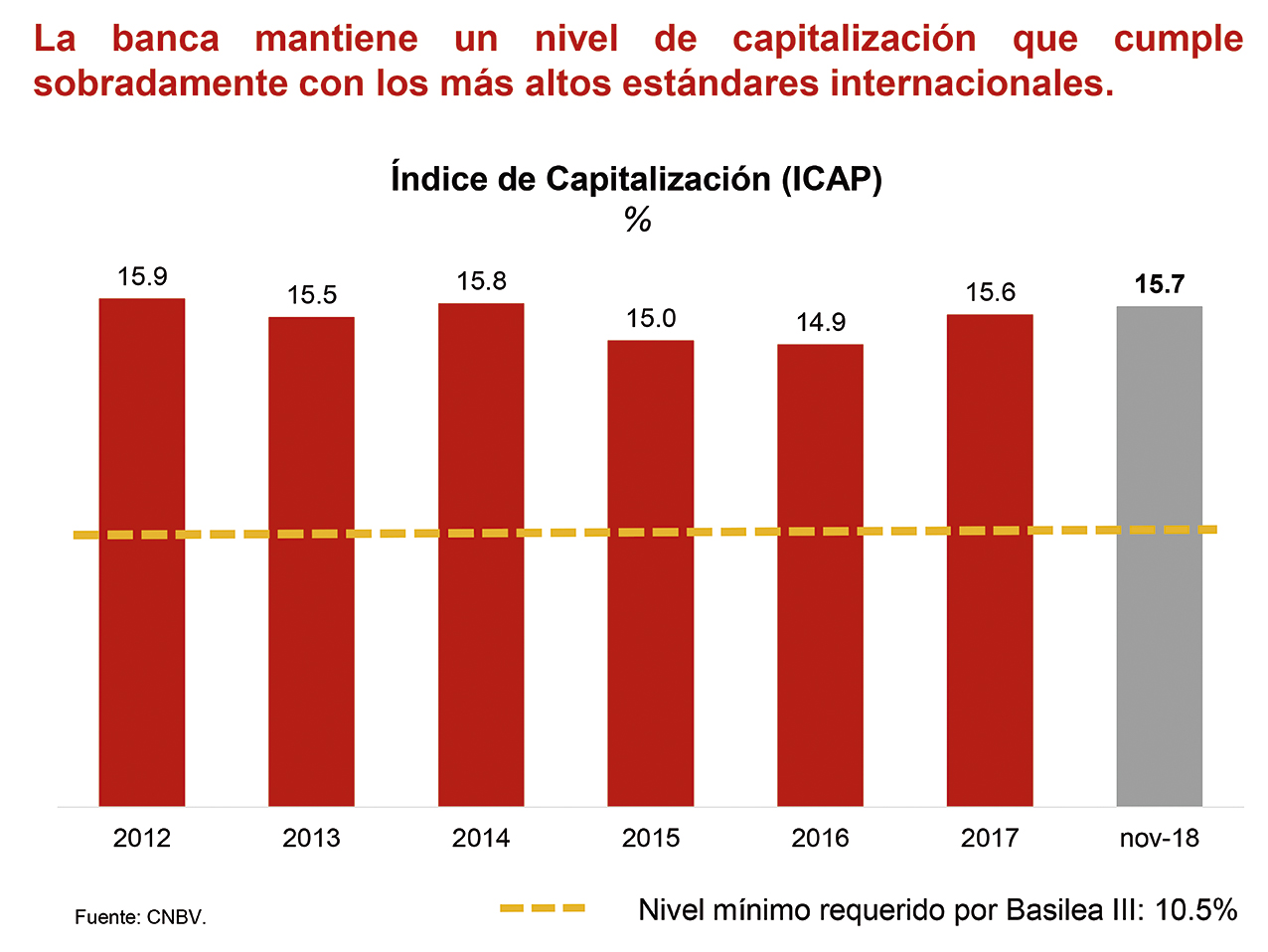

Hablando de la capitalización del sistema financiero, como es costumbre les estamos poniendo esta lámina donde se ve que la banca mantiene un nivel de capitalización sólido y solvente que nos permite seguir impulsando el crédito en forma muy decidida.

A noviembre de 2018 nuestro índice de capitalización era del 15.7 por ciento, lo que representa 5.2 puntos porcentuales por arriba del nivel mínimo requerido por Basilea III que es del 10.5 por ciento.

Quiero enfatizar esto a la luz de cierta información reciente que generó confusión entre algunas personas y que responde a un cambio metodológico en una agencia calificadora y no constituye ninguna revisión de la calificación, fortaleza y visión de la banca mexicana.

Esta solidez ha permitido a la banca mantener una expansión del crédito en México contribuyendo al desarrollo productivo del país y al bienestar de las familias.

Pasaremos ahora al comportamiento de nuestra actividad crediticia.

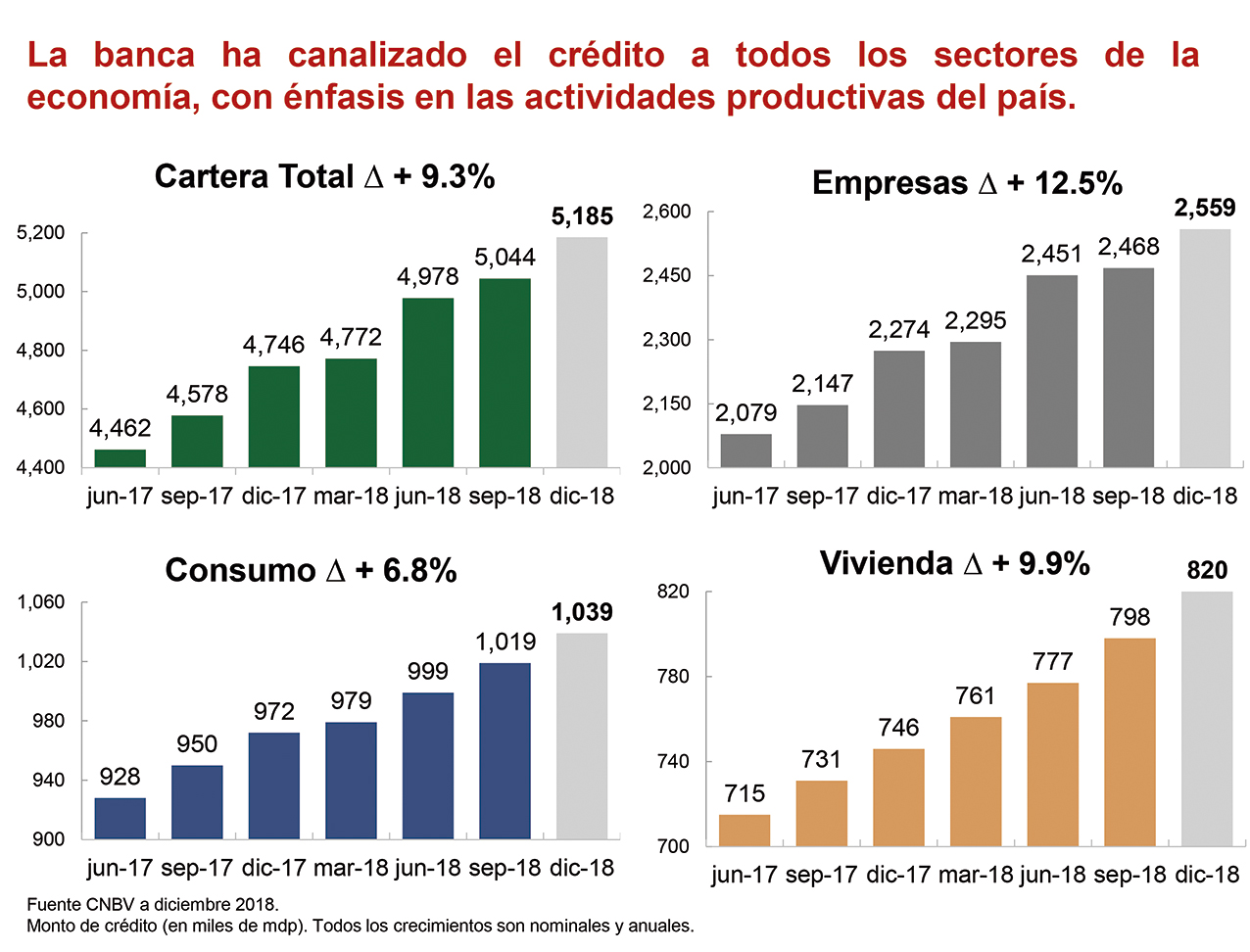

Como les decíamos, la fortaleza de capital y la competencia entre los bancos ha permitido que se mantenga una tasa de crecimiento en el crédito muy importante.

Al cierre de 2018 la cartera de crédito total registró un incremento del 9.3 por ciento, superando ya los 5 billones de pesos, como cartera total.

El crédito a las empresas el cual aporta el 49 por ciento de la cartera, la mitad de la cartera es a las empresas, ha mantenido un dinamismo registrado durante los últimos años cerrando 2018 con un incremento nominal del 12.5 por ciento.

De igual forma la banca apoya a las familias en México quienes reciben el 36 por ciento de crédito bancario en forma de crédito consumo y crédito a la vivienda.

El crédito al consumo rebasó ya el billón de pesos y su crecimiento anual fue del 6.8 por ciento; el crédito a la vivienda alcanzó un monto superior de 820 mil millones de pesos y está creciendo al 10 por ciento.

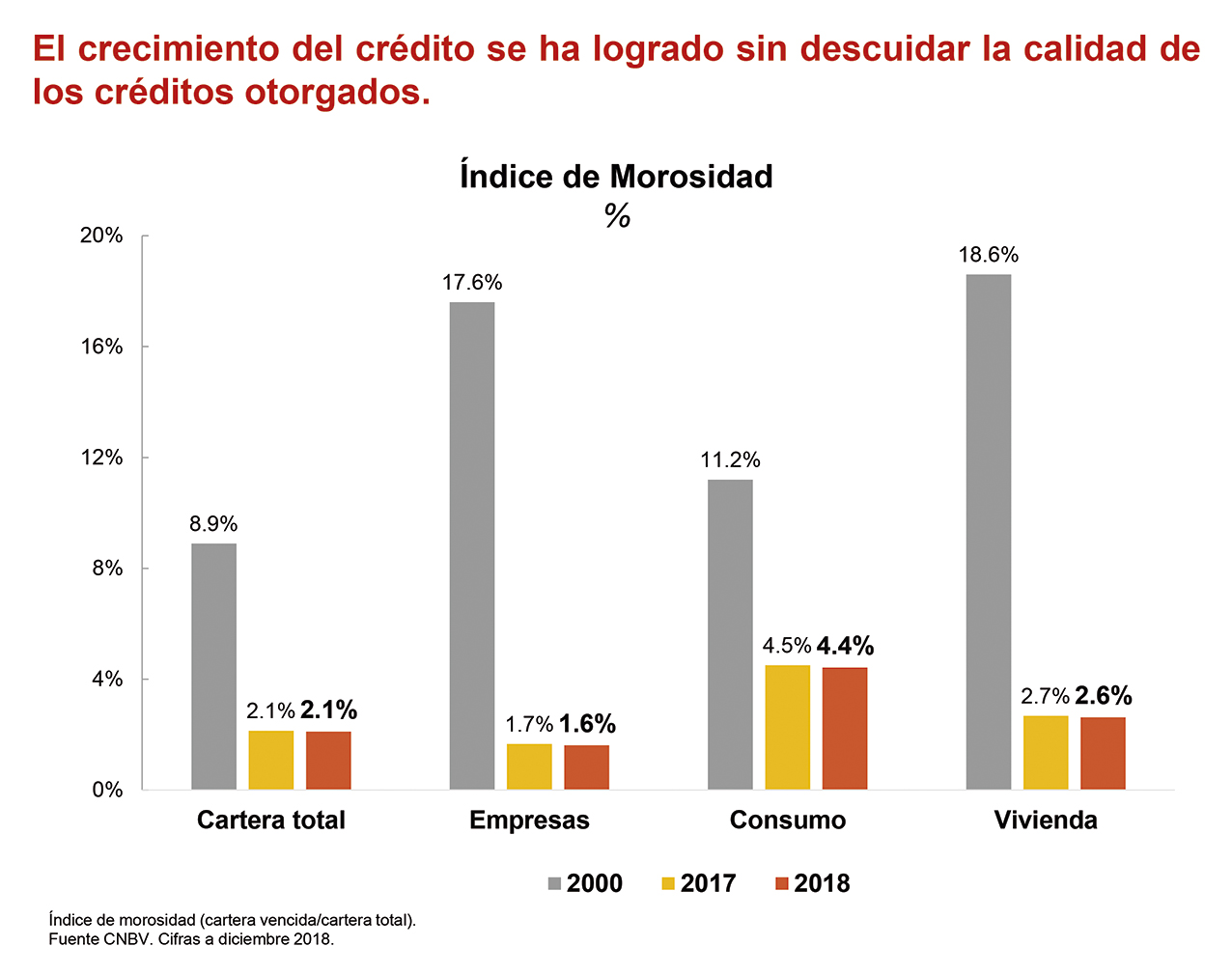

Y todo esto lo seguimos haciendo con una estupenda calidad en la cartera, el nivel de morosidad que ven aquí así lo muestra, la cartera total se mantiene en niveles históricamente en mínimos, en el 2.1 por ciento.

Y hemos puesto aquí la comparación con el año 2000, porque parece que hace muchísimo tiempo, pero no es tanto en la historia de los países y de las economías, y es realmente un contraste importantísimo de dónde estaba la banca a dónde está hoy.

La evolución del sistema financiera durante lo que va del siglo ha sido realmente muy, muy buena, esto es impresionante. Y el regreso a la actividad después de haber pasado por esa crisis del 94 ha fortalecido a la banca es lo que ha permitido un crecimiento sostenido e importante de crédito con calidad.

Y aquí lo ven, las empresas su cartera vencida es del 1.6 por ciento únicamente y en el consumo del 4.4 por ciento; la vivienda el 2.6. O sea, en todos los renglones muy buena calidad y muy buena evolución.

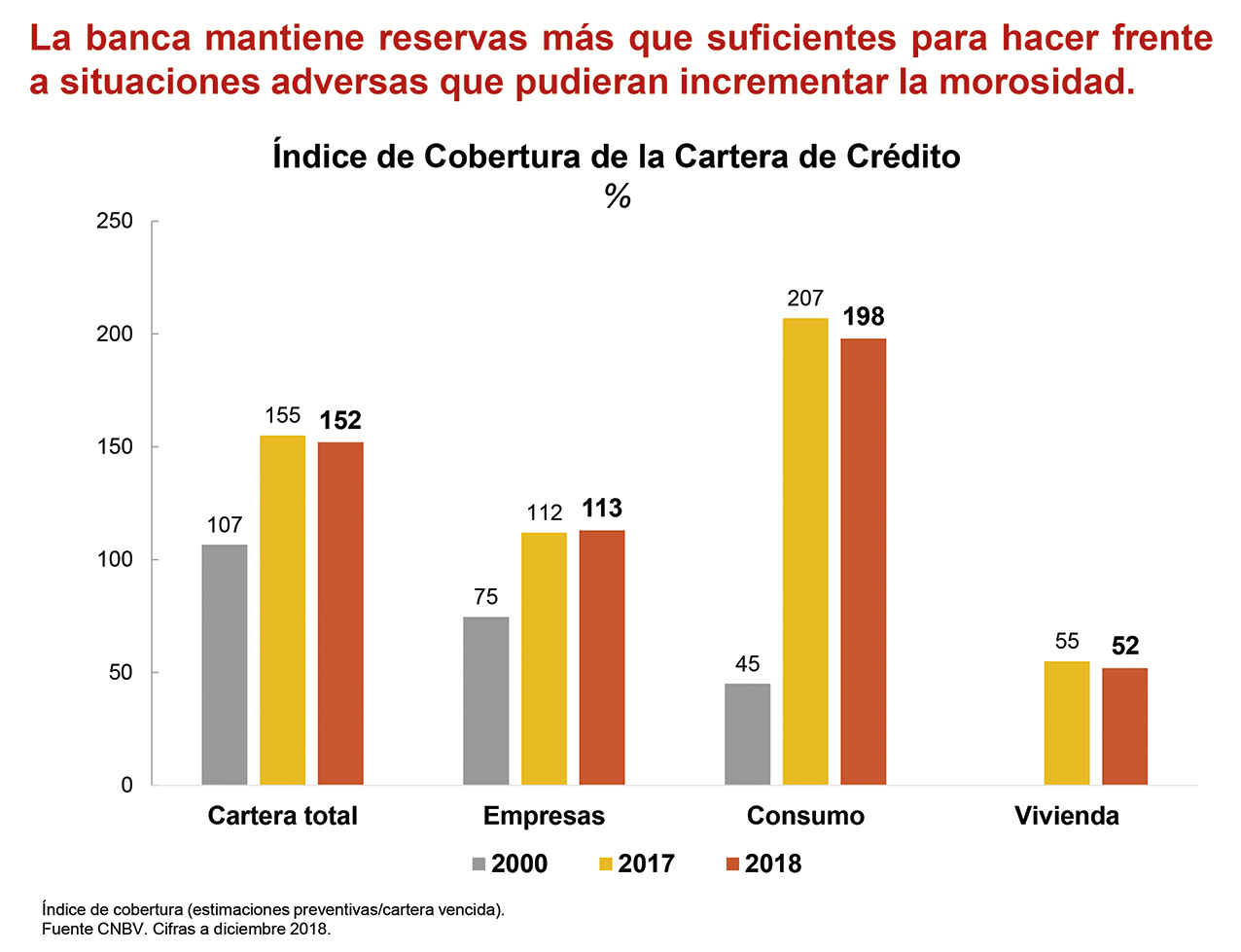

Y adicionalmente a ello con un grado de reservas también elevado y conservador. Aquí el índice de cobertura, que como ustedes saben son las reservas que se tienen creadas contra la cartera vencida.

El índice de cobertura a la cartera total es de 152 por ciento, dicho de otra forma, por cada 100 pesos de cartera vencida tenemos 152 pesos de reservas.

Y en el crédito a las empresas está en un 113 por ciento, supera el 1 por ciento.

En las carteras de consumo que es donde hay volatilidad se tiene prácticamente el doble de reservas que de cartera vencida y en el de la vivienda se tiene un 52 por ciento que es bastante razonable tomando en cuenta que en el crédito a la vivienda se tiene como garantía la vivienda.

Recalcaríamos que este índice ha observado un aumento de 45 puntos porcentuales respecto al registrado en el 2002, en el año 2000, también aquí ha habido una evolución importantísima.

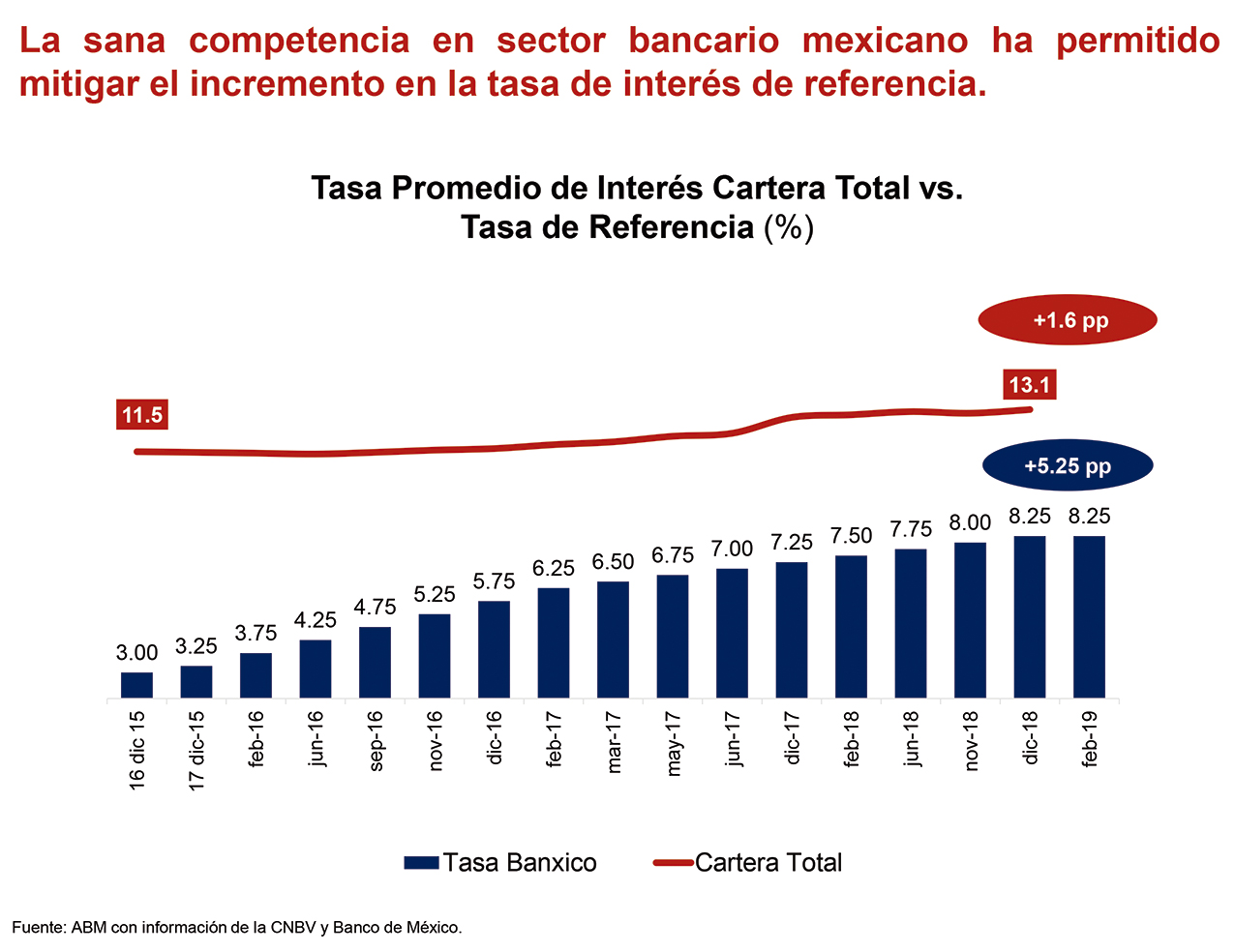

Y, bueno, aquí les mostramos cómo se ha comportado las tasas de interés y cómo se han comportado las tasas de referencia.

¿Qué es lo más importante? Lo mencionábamos en la primera lámina de macroeconomía. La tasa de referencia en diciembre de 2015 era de 3 por ciento; la tasa de referencia en febrero del 19, del 8.25 por ciento; o sea, casi se ha triplicado la tasa de referencia en este periodo de tiempo y, sin embargo, la tasa promedio de la cartera total sólo ha subido del 11.5 al 13.1 por ciento.

¿Por qué se ha dado esto? Por competencia entre los bancos, aquí realmente la competencia es lo que te lleva a hacer esto y la calidad de cartera, ambas son las dos razones que motivan o que hacen posible que a pesar de que casi se triplique el costo de dinero, las tasas de interés tengan una subida como ven ustedes del 10 por ciento, pero del 10 por ciento de más, hablemos de puntos porcentuales de menos, de dos puntos porcentuales.

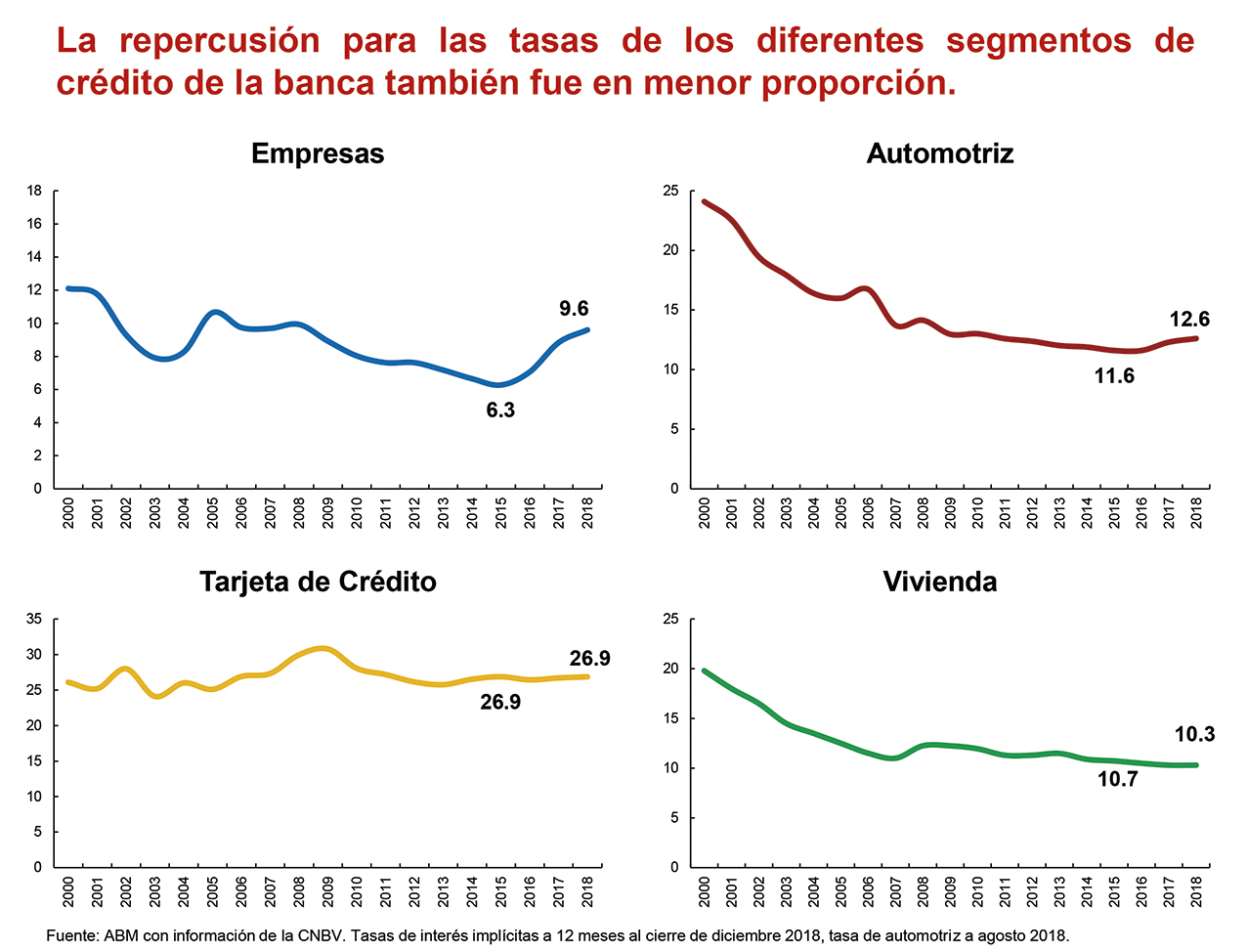

¿Y cómo se han comportado por segmento?

Como pueden observar, en empresas ha habido un movimiento de tres puntos porcentuales, en el automotriz incluso ha bajado, en tarjeta de crédito se mantiene estable y en el de la vivienda también ha bajado. Aquí es la muestra clarísima de lo que hace bancos sanos y competitivos tratando de ganar su mejor lugar en el mercado.

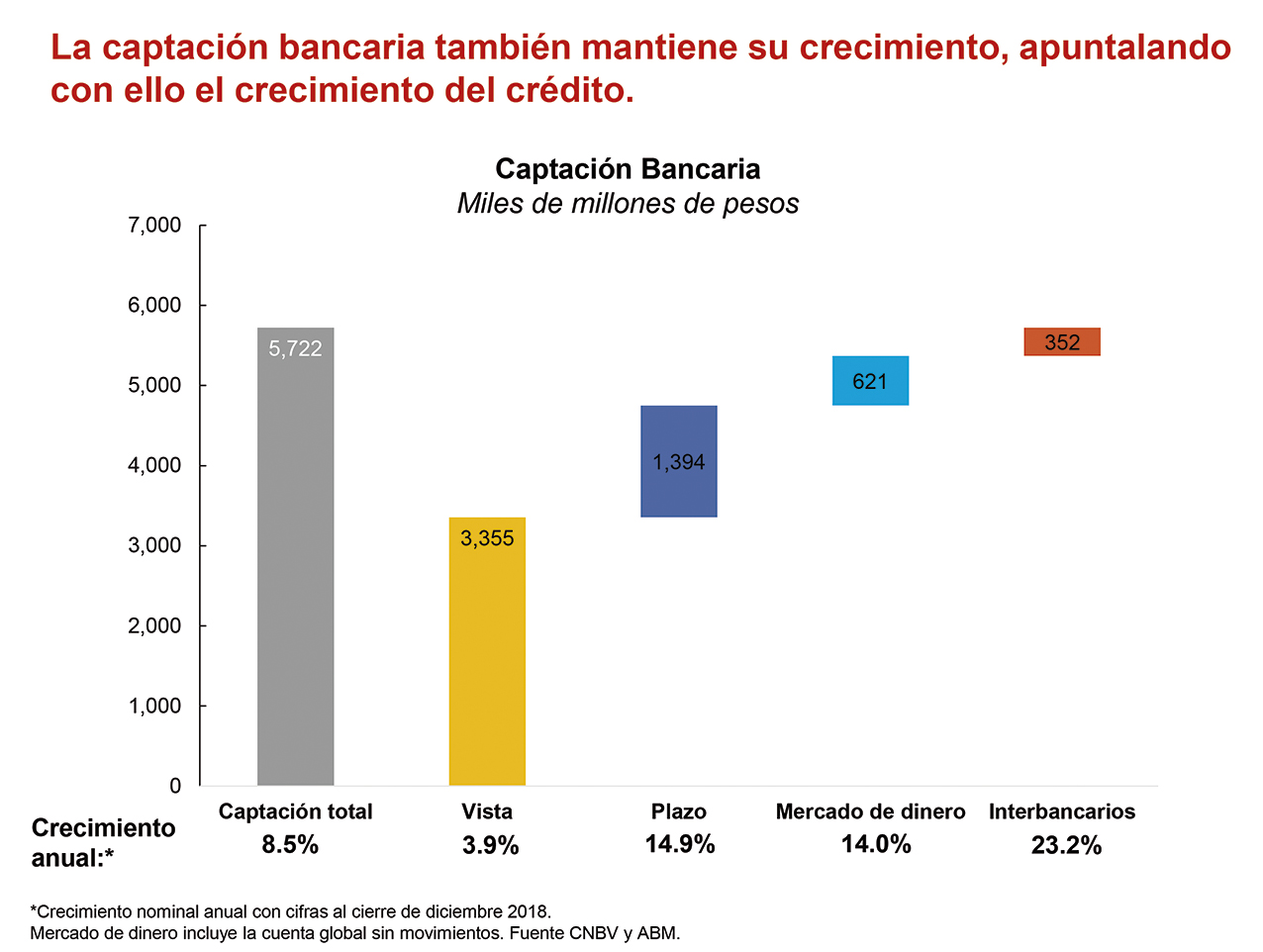

La captación también ha tenido muy buena evolución, aquí ven que el crecimiento fue del 8.5 por ciento más en plazo que en vista, que esto siempre es deseable para poder dar créditos a mayor plazo y tenerlo machado, y también habla de que un altísimo porcentaje de nuestra cartera de crédito está fondeada con depósito que vienen de los clientes, que esto es el mundo al que aspira toda la banca porque hablamos de recursos estables para poder prestar con más confianza y a un mayor plazo.

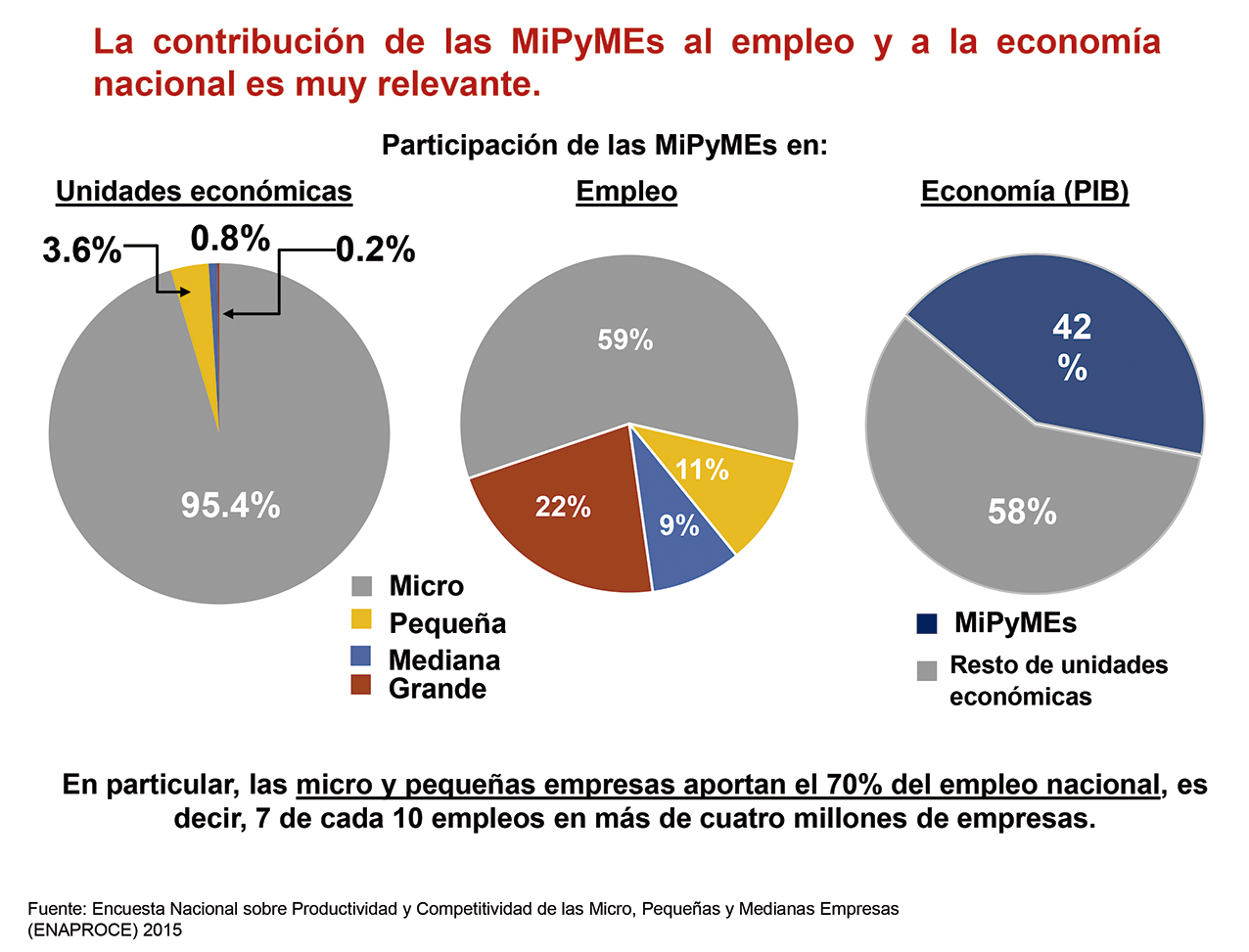

Vamos a pasar ahora a hablar de las PYMES. Aquí lo que pueden ver es que con respecto a la contribución del sector MIPYME en el número de empresas nacionales, su aportación al empleo y su participación en la economía mexicana, les comparto los siguientes datos:

Las MIPYMES representan 99.8 por ciento del total de las unidades económicas del país, aportan el 79 por ciento del empleo formal; contribuyen al 42 por ciento del Producto Interno Bruto.

Y, en particular, la banca comercial y la banca de desarrollo deben continuar prestando especial atención al segmento de las micro y pequeñas empresas, por dos razones: por su importancia para la generación de empleos a nivel nacional –ya hablamos de un 79 por ciento del empleo formal y un 70 por ciento del empleo nacional, siete de cada 10 empleos están dentro de este segmento de MIPYMES–, y por la gran oportunidad y también responsabilidad para incrementar su productividad, insertarlas eficazmente en las cadenas de valor ya existentes y convertirlas en empresas de clase mundial.

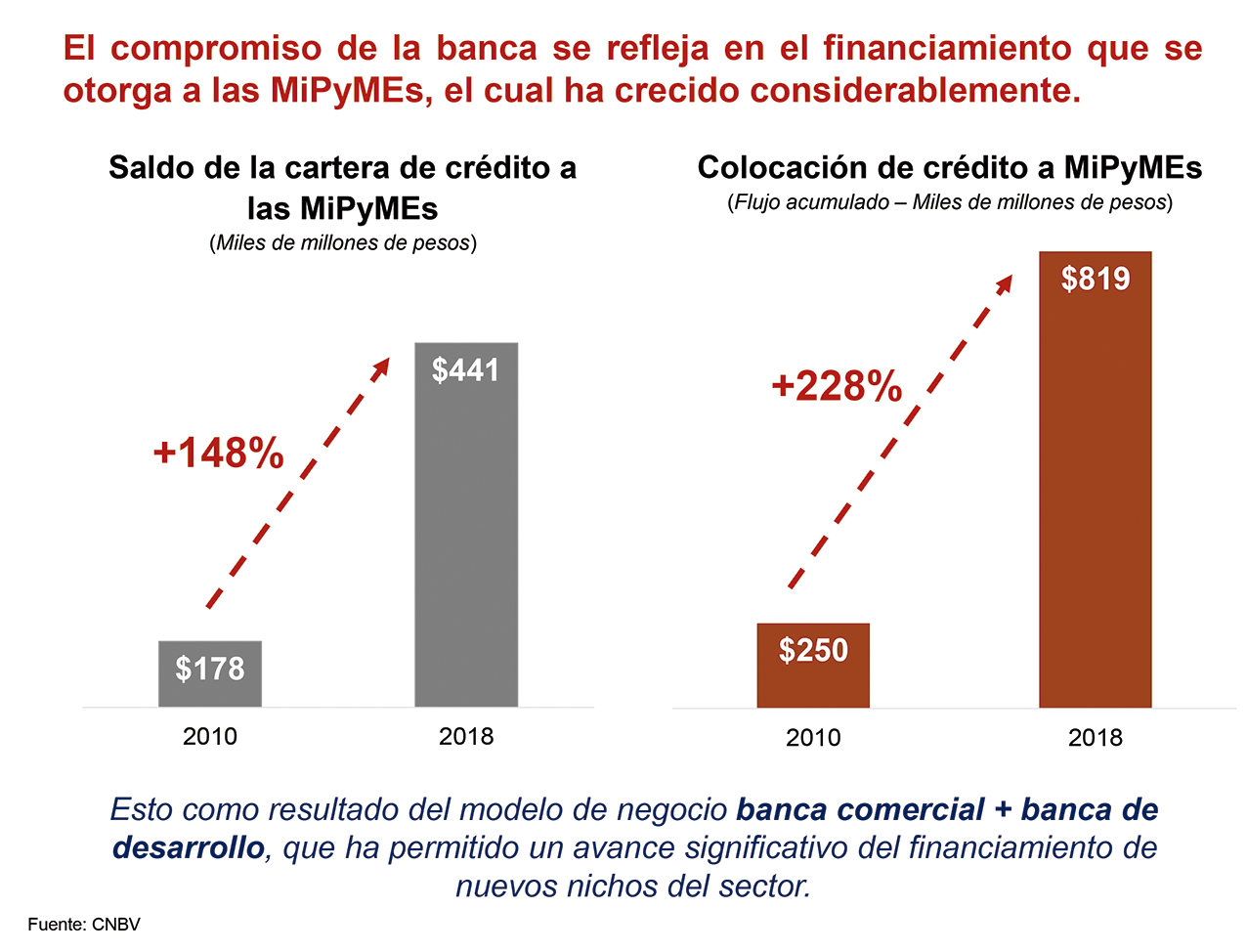

¿Cómo han evolucionado estas carteras? Entre el año 2010 y 2018 el saldo de la cartera de crédito total de la MIPYME registró un crecimiento del 148 por ciento, esto es, aumentó 2.5 veces el saldo de la cartera. En el último año, el flujo acumulado de créditos otorgados a este sector, sin considerar pagos ni amortizaciones, tuvo un saldo de 819 mil millones de pesos.

Esto representa un incremento del 228 por ciento respecto al monto otorgado durante 2010, es decir, que más que triplicó el monto de crédito canalizado a las MIPYMES.

Es fundamental resaltar que estos resultados tan importantes son gracias al trabajo conjunto de la banca comercial y la banca de desarrollo.

Este trabajo conjunto es lo que nos ha permitido alcanzar un avance significativo de financiamiento a los nuevos nichos del sector.

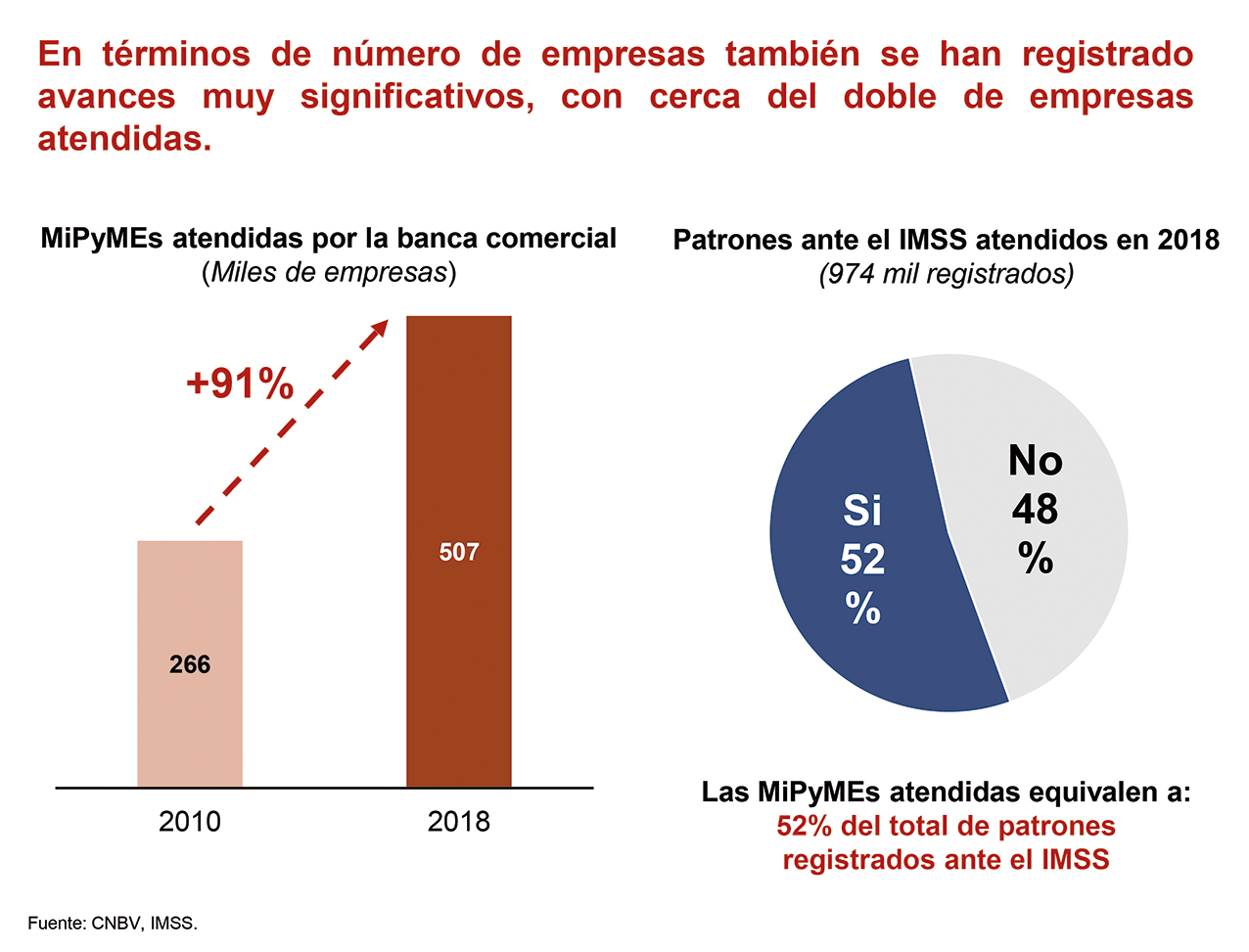

En término del número de empresas también se han registrado avances muy significativos con cerca del doble de las empresas atendidas. Al cierre del 2010 se atendieron 266 mil empresas, mientras que al cierre del 2018 este número se incrementó a 507 mil, lo que equivale a un crecimiento del 91 por ciento, se duplicó el número de empresas atendidas.

De las 507 mil atendidas por la banca comercial al cierre de 2018, el total de patrones registrados en el Seguro Social durante ese mismo años, 974 mil 052 por ciento de los patrones tienen servicio bancario crediticio.

Esto confirma la importancia de las MIPYMES como generadoras de empleo y la relevancia a seguir apoyando en forma definitiva y prioritaria a este segmento de la economía.

Además, como lo presentamos anteriormente, la banca en conjunto con los reguladores, ha trabajado para simplificar los requisitos en el otorgamiento de crédito a las MIPYMES y así se han reducido a la mitad el número de requisitos de documentos que se piden para hacer el análisis de crédito y su autorización.

Esto nos ayuda, porque se sigue trabajando en hacerlo más sencillo y la tecnología nos ayudará cada vez más en esto para el proceso hacerlo más ágil, para que las tecnologías digitales nos lo hagan más eficiente y para que el uso del biométricos nos permitan hacerlo en forma más segura.

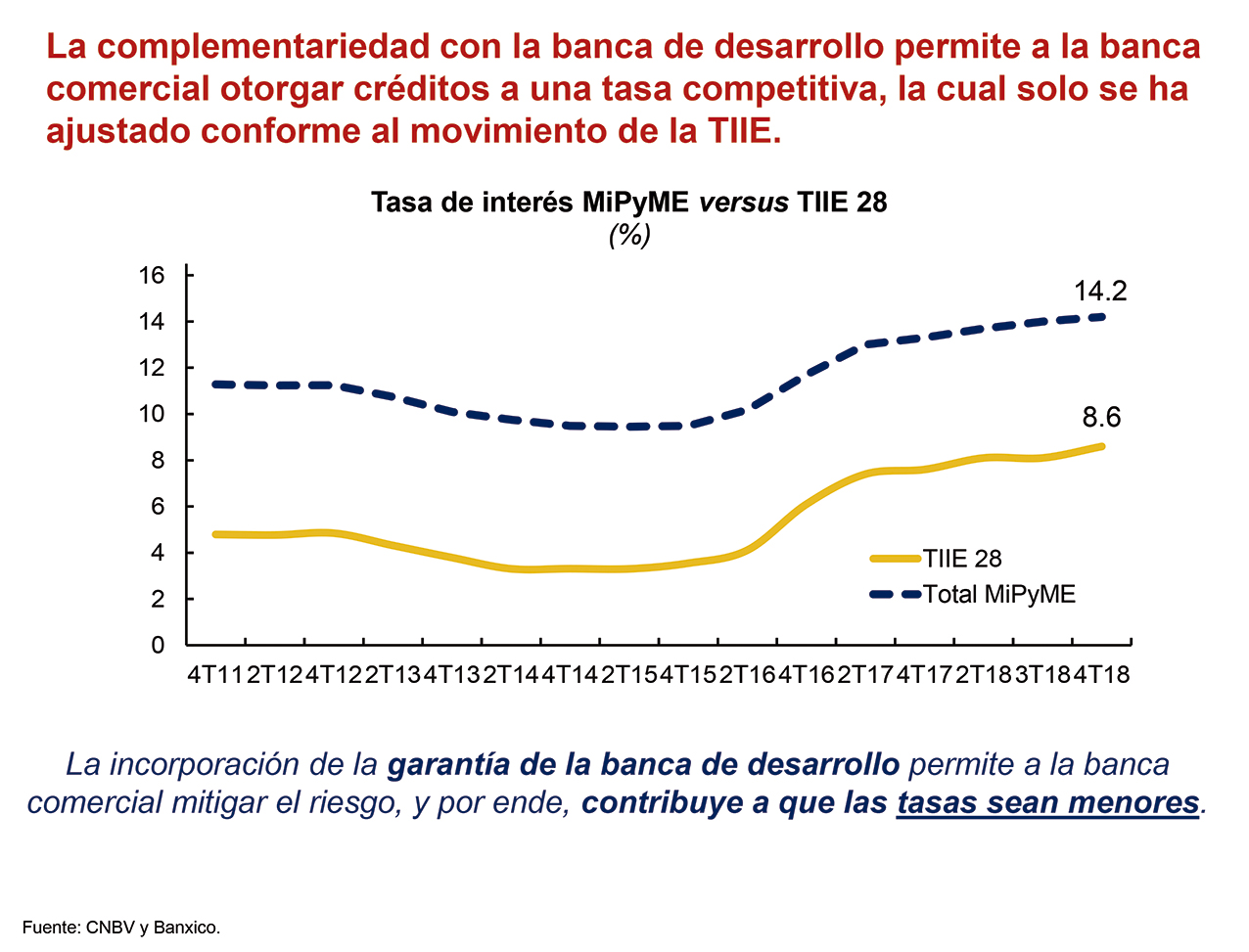

¿Cómo han evolucionado las tasas de interés? Aquí ven la TIIE, cómo es que se ha movido la TIIE y cómo es que se han movido las tasas de interés en las MIPYMES. Y lo que ven es que no y ha sufrido más que el mismo comportamiento de movimiento de la TIIE, han ido paralela a las tasas de interés al movimiento de la TIIE, no hay variaciones, no hemos encarecido en lo más mínimo por ampliar el diferencial las tasas de interés a este segmento.

Es importante mencionar el trabajo conjunto, y queremos hacerle un reconocimiento a la banca de desarrollo que han sido los aliados principales y que han hecho posible esta evolución tan positiva de crédito a las MIPYMES, porque adicionalmente ellas han podido recibir en un buen número el crédito sin la necesidad de otorgar sus garantías.

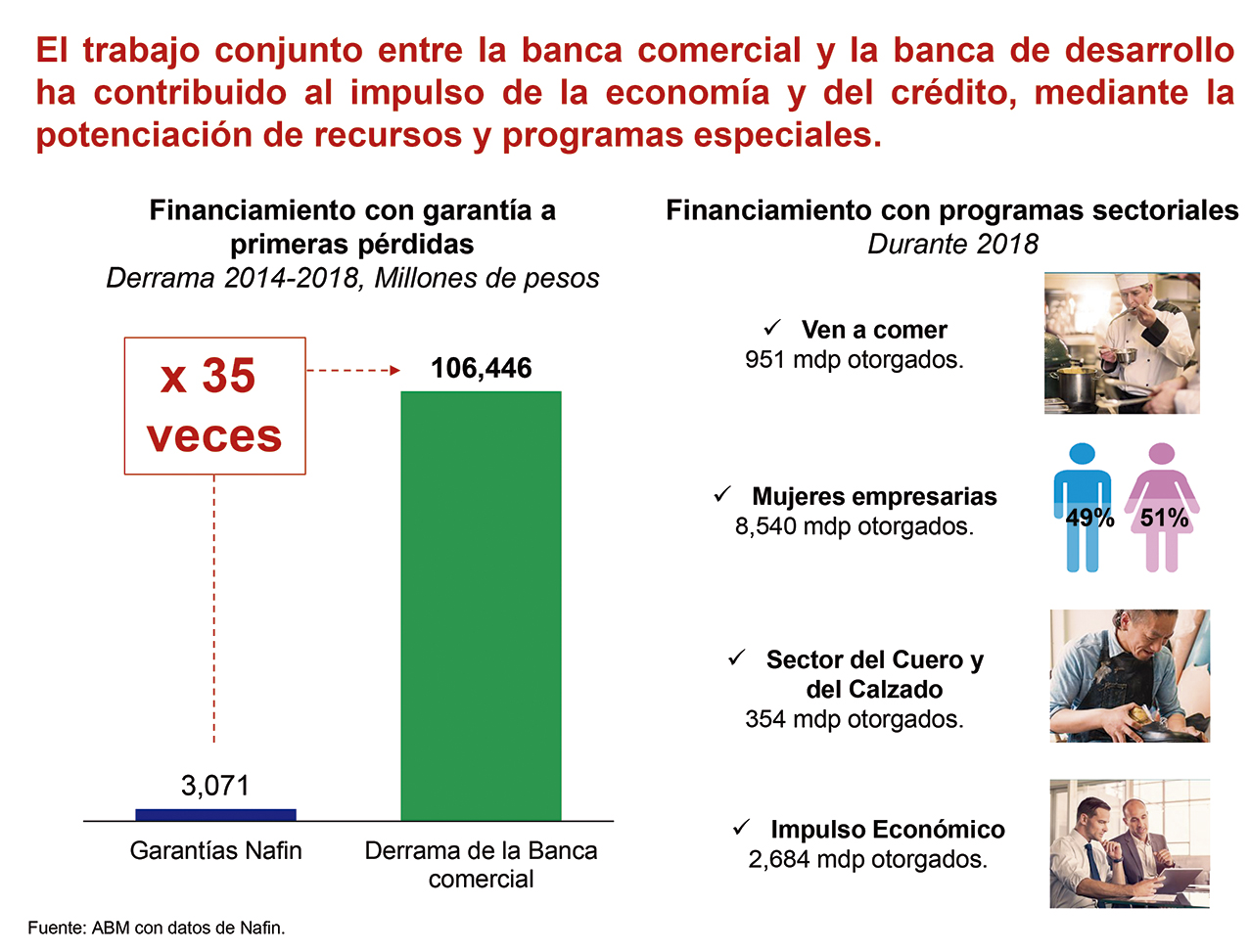

Un ejemplo de este trabajo conjunto es la potenciación de recursos. Las garantías de la banca de desarrollo para efecto empresarial a primeras pérfidas se han potenciado 35 veces en los últimos cinco años; un poco más de 3 mil millones de pesos en garantías se han traducido en créditos por más de 106 mil millones.

Adicionalmente, los programas sectoriales con la misma banca de desarrollo permiten atender a segmentos específicos. Por ejemplo, aquí ven del lado derecho algunos ejemplos: “Ven a comer”, que es el financiamiento de capital de trabajo y equipamiento a la industria restaurantera, con 951 millones de pesos otorgados. “Mujeres empresarias”, con algunas garantías puede alcanzar un monto de hasta 5 millones de pesos para empresas cuyo capital accionario pertenezcan en al menos 51 por ciento a mujeres. Y aquí se han dado 8 mil 540 millones de pesos, al sector del cuero y el calzado 354, al impulso económico 2 mil 684 millones.

Para finalizar, la MIPYMES son un segmento importante por su contribución a la generación de empleos y su impulso de crecimiento del país. La mitad de los créditos que la banca comercial otorga es a las empresas por monto de hasta 10 millones de pesos y cuentan con el apoyo de la banca de desarrollo; más del 90 por ciento de los créditos menores a 2 millones de pesos se otorgan sin requerir de una garantía adicional a la que brinda la banca de desarrollo.

La garantía de la banca de desarrollo permite mitigar el riesgo y, por ende, contribuya a las tasas finales a que el acreditado sean menores; y les vuelvo a recordar la proporción, nos garantizan menos del 3 por ciento de cada crédito, pero es a primeras pérdidas y con eso multiplicamos por 36 veces el crédito que damos impedirles garantías a ellos. Y esto ha sido posible por el comportamiento crediticio muy bueno, muy responsable que han tenido las PYMES a este tipo de créditos.

El modelo de atención de MIPYMES que ha trabajado la banca comercial con la banca de desarrollo en los últimos 15 años ha permitido el direccionamiento del crédito bancario a sectores y regiones de alto impacto contribuyendo a la formalización de las empresas.

Y con esto terminaríamos nuestra exposición del día de hoy para responder cualquier pregunta que quisieran hacernos.

Muchas gracias por la atención.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: Muchas gracias Ingeniero.

Iniciamos con la sesión de preguntas y respuestas, con la intervención de Antonio Hernández, de El Universal, por favor.

– ANTONIO HERNÁNDEZ: Gracias, buenas tardes.

Marcos, son tres preguntas. La primera es, en un escenario de menores expectativas de crecimiento económico para el país, la presión que está ejerciendo Pemex, ¿cómo están viendo ustedes 2019 hacia los próximos meses? ¿Es posible mantener estos ritmos de crecimiento en la cartera? principalmente en consumo, que vemos que trae una desaceleración en crecimiento. Esa es una pregunta.

La segunda. Quisiera pedir un comentario de la Asociación de Bancos sobre la inminente aprobación de la Guardia Nacional, ¿qué significa para el sector? ¿Qué representa este cambio en el modelo de seguridad que está prácticamente a nada de aprobarse?

Y una tercera pregunta, es sobre el repunte que estamos viendo en asalto a sucursales de cajeros, ayer un caso en Naucalpan, la semana pasada otros casos, pareciera que está habiendo un repunte en este fenómeno. Quisiera ver si tienen algunas cifras de cómo se ha comportado este delito, si les empieza a preocupar el repunte que estamos viendo. |Gracias.

– MARCOS MARTÍNEZ GAVICA: Muy bien. Bueno, el menor crecimiento a cartera, lo que ha pasado en el sistema financiero en los últimos años es que hemos podido crecer a un ritmo de entre cuatro y cinco veces en términos nominales lo que ha crecido la economía, y eso es lo que pensamos que va a seguir sucediendo. Si la economía crece al 2 por ciento, pensamos que el crecimiento será similar al de este año; si crece más será más y si crece menos, será menos.

Y de asaltos de cajeros, ahora contesta Juan Carlos (Jiménez).

– JUAN CARLOS JIMÉNEZ ROJAS, DIRECTOR GENERAL ABM: La tendencia de los asaltos es claramente hacia la baja, traemos una extraordinaria relación con las nuevas autoridades de la Ciudad de México, estamos trabajando con ellos en intercambio de información, inteligencia, compartir información de las imágenes que tenemos en las sucursales y en los cajeros. Si me permiten, terminando la conferencia de prensa les podemos dar un poco de estadística de cómo ha venido disminuyendo esta.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: Adrián Estañol, de CNN Expansión, por favor.

– ADRIÁN ESTAÑOL: Gracias, buen día. Yo quería preguntarle sobre el tema de las comisiones, si están trabajando con el Grupo Parlamentario del PRI ahora en la Cámara de Diputados sobre el tema de comisiones, que tuvieron una nueva propuesta, si tienen algún comentario al respecto de la iniciativa, y si se plantea desde la ABM tener alguna propuesta para reducir las comisiones bancarias, y si es así, en qué rubros se están planteando.

Y en segundo tema me gustaría un comentario acerca de que ahora el gobierno está, digamos, dando muchas adjudicaciones directas en diversos proyectos, también en el tema bancario, emisión de tarjetas. ¿Ustedes están de acuerdo en esta nueva manera de adjudicar directamente cuestiones a empresas privadas o van por las licitaciones? Gracias.

– MARCOS MARTÍNEZ GAVICA: De nada, gracias a ti. A ver, ¿las adjudicaciones directas te refieres a las tarjetas de dispersión de fondos? La verdad es que no lo vemos más que como un programa que en todo caso será un programa alterno al que la banca tendremos listo como gremio en plan piloto durante la Convención Bancaria y operando en forma ya sólida y en el mercado con todos los términos tecnológicos acabados, tanto de Banco de México como de 21 bancos que van a participar en este programa y otros 10 que llaman “acelerados de crédito”, en donde lo que vamos a poner a disposición del país es un producto totalmente innovador, un producto con tecnología distinta, digital, donde te darás de alta por el teléfono celular, donde llegarán las dispersiones de los fondos directamente a tu teléfono con un aviso, te darás de alta con biométricos y lo podrás utilizar en la medida en que los códigos para poder leerlo estén en los comercios, también lo va a poder hacer de persona a persona, también lo van a poder hacer con el cajero automático o en el cajero normal de una sucursal.

Entonces, nos parece que el avance realmente importante y la aportación a una petición del gobierno que le resuelve varios problemas uno de menos efectivo y, por lo tanto, menos posibilidad de corrupción; dos, ser una forma más eficiente y más segura de distribuir los fondos, y, tres, que en este producto y por el retiro de esos recursos, no cobraremos.

Entonces nuestra aportación realmente está ahí y tendrá mucho más beneficio para la gente y para el sistema que cualquier adjudicación actual; por lo tanto, lo mejor está por ser entregado por la Asociación de Bancos de México, por los bancos que la conforman.

En las comisiones te convencerás de algo, pero Alberto Gómez es quien nos ha representado más en este grupo de trabajo junto con Rodrigo Brand, que nos complementará.

Hemos estado en muy buena comunicación y ya luego con el Senado en donde nuestro primer trabajo el principal fue presentarles cuál es la realidad, y cuando vieron que la información en la que se había basado era una información que estaba erróneamente hecha.

Como ya se los hemos dicho a ustedes que la banca en México cobra menos, los ingresos por comisiones son menos que en las casas matrices que compararon, y que la tendencia ha sido contantemente a la baja.

Ha servido para que a partir de ahí sí hagamos un trabajo de cómo mejorar las condiciones para los clientes. Y hemos trabajado mucho con la Secretaría de Hacienda y con el Banco de México.

Yo me voy a quedar en esta parte para que te la complementen.

– ALBERTO GÓMEZ ALCALÁ: Sí, claro, Adrián. Déjame empezar con la segunda parte del tema de comisiones que nos preguntas.

La verdad de las cosas que la ABM y la banca en general sí tiene una propuesta, que también se las hemos comunicado. Les recuerdo primero algunos números.

En los últimos seis años ha habido 15 millones de mexicanos que han sido incluidos al sistema financiero formal. Es mucho o es poco, lo podemos discutir, pero claramente está en la agenda que podemos ir y deberíamos ir más rápido en toda la agenda de inclusión financiera, de bancarización de la sociedad; pero los números son buenos y tenemos crecimientos también mucho más altos en los años recientes bis a bis en décadas o lustros anteriores, y la verdad lo que nos han escuchado ustedes alrededor del CoDi, del proyecto de QR, de utilizar las nuevas tecnologías para aumentar esta inclusión y para la transaccionalidad de la economía minimizando el uso de efectivo, es en el fondo la propuesta que tenemos para también incluir más rápido y bancarizar más rápido.

Hemos tenido buena aceptación cuando se ha escuchado todo este proyecto por supuesto con las autoridades, y también con el Legislativo, porque esto implicará también una transaccionalidad prácticamente sin costo cuando estamos hablando de transacciones de bajo monto.

Entonces, la banca sí tiene una propuesta que atiende de raíz la inquietud que despertó el tema de las comisiones, y realmente toda esta argumentación la hemos hecho, no creemos en controles de precios, ha sido muy claro el planteamiento que también ahí hemos dicho y realmente lo que hace mejor al sector y a la agenda de inclusión es una agenda de competencia como lo ha documentado Marcos, es una agenda de transparencia, de información y de garantizar que el usuario, el cliente tenga la mejor información que la pueda interpretar correctamente y que por esa vía tome la mejor decisión. Y eso en el fondo también está plenamente alineado con la propuesta que tenemos de CoDi, de QR y somos optimistas y entusiastas que por ahí va a estar en el camino.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: La siguiente intervención es de Edgar Juárez, de El Economista, por favor.

– EDGAR JUÁREZ: Hola, buenas tardes. Algunas precisiones. Comentan el tema del CoDi que se va a lanzar el programa piloto en la Convención Bancaria, pero hay una duda respecto a este tema, si los pagos van a ser o se van a masificar por la vía del celular, ¿qué va a pasar con las Terminales Punto de Venta? ¿Tendrán a desaparecer, lo mismo que los agregadores? ¿Es mayor competencia? ¿Es complemento o qué va a pasar?

Otra pregunta es, no sé si ya estén trabajando en este otro programa de manera conjunta con el gobierno, que es el de entregar tarjetas o poder dar tarjetas o cuentas básicas a menores de edad. ¿Cómo van con este proyecto y qué expectativa tienen del mismo?

Y la última pregunta es, no sé si nos pudieran regalar algún balance, ahorita está en pleno todo el tema de banca digital, pero con este programa, por ejemplo del CoDi más lo que pudiera venir en los próximos años, ¿qué panorama tienen en materia de banca digital, por poner un parámetro, en el presente sexenio?

– MARCOS MARTÍNEZ GAVICA: A reserva de que me complementen mis colegas. Este asunto del CoDi es un comienzo, y lo enfocamos al Programa de Dispersión de Fondos porque fue una petición, pero en realidad lo que hay en el fondo es una evolución muy positiva hacia la modernidad del sistema de pagos en el país. Evidentemente, no es cuestión ni de semana ni de meses, podrá ser de años, pero la dirección es la correcta.

Hay algunas economías en donde esto ya va más avanzado y la terminal punto de venta ya prácticamente no la utilizan, pero ya llevan un rato, ahí estaremos en poco tiempo porque suponemos que podemos ir a una velocidad superior a la que fueron estas economías en su momento, y si el teléfono celular por mucho es el mecanismo más utilizado, y ya lo verán, lo pondremos ahí bien en las pantallas para que se note claramente ejemplos de cómo van a ser las transacciones, pero se vuelve algo realmente sencillo para los usuarios del sistema financiero, en donde la sucursal ya no va a existir si no tienes a qué ir, donde vas a poder hacer transferencias de dinero, ya hoy se puede, pero generalizadamente hasta de persona a persona, ni siquiera tendrías que ir al banco o al cajero, con tu teléfono en frente del otro señor te va a hacer la transferencia y vas a poder comprar y vender cosas.

Entonces sí va a haber un cambio tecnológico importante, evidentemente la huella se tendrá que ir poniendo en millones de lugares que hoy tienen terminales punto de venta, que son muchísimos, y está por pasar por ley el que se puedan abrir cuentas a los menores de 18 años, a los de 15 años.

El gobierno está pensando principalmente en el programa de Jóvenes Construyendo el Futuro, evidentemente yo creo que serán los que más abran de estas cuentas, pero estará abierto a todo mundo y ya hay distintos bancos con distintos programas para poderles llevar servicios bancarios a menores de 18 años, esto nos va a facilitar las cosas y podremos tener una mayor cobertura.

Y habiendo dicho hasta aquí, no sé si Carlos…

CARLOS ROJO, VICEPRESIDENTE ABM: Quizá nada más complementando lo que dices en tema de la estratega digital, yo creo que hoy más que venir a competir con la tecnología que ya existe, viene a complementarla, eventualmente en el tiempo todo esto y conforme va evolucionando iremos viendo cómo una va supliendo a la otra. Pero además creo que todo esto nos va a permitir avanzar a un mayor ritmo en el tema de la bancarización en el país y seguramente la tecnología permitirá que los costos de hacer todo esto vayan disminuyendo.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: Gracias. La siguiente pregunta es de Mariel Zúñiga, de En Concreto, por favor.

– MARIEL ZÚÑIGA: Buenas tardes. Qué gusto verlos. Quiero preguntarles cuáles son las tendencias de las tasas y las perspectivas, sobre todo en el sentido de que se han ya detenido, ya no están subiendo, podrían bajar a mediano plazo, presentar nuevos productos. Y aplicado esto a la infraestructura, a la vivienda, al crédito en general, ¿qué perspectiva ven?

Entiendo, entonces, que sigue trabajando con el Comité o con las Comisiones del Legislativo para que estén sensibles al tema de las comisiones, más informados, ¿y, entonces, ustedes descartan un riesgo de que se politice otra vez el tema?

Y la última es, ¿cuál es la relación con el Gobierno? más que eso, ¿qué mensaje esperan ustedes para que les dé certidumbre de que habrá crecimiento en el país, más de lo que hasta ahorita se prevé, que es muy poco, y, por supuesto, crecimiento del crédito? ¿Qué mensaje necesitan ustedes para tener esa certeza de crecimiento? Gracias.

– MARCOS MARTÍNEZ GAVICA: Te van a contestar lo de las tasas. Me quedaría nada más con este punto. Ustedes estuvieron presentes o la mayor parte de ustedes estuvieron presentes en el evento que organizó la Secretaría de Hacienda de las distintas medidas para fortalecer el sistema financiero; la verdad es que fue un evento estupendo, donde hubo medidas que nos ayudan a hacer mejor nuestro trabajo. Y con ese ambiente en el que se dieron las cosas, lo que estamos es listos para responder a esas modificaciones y sacarles el provecho para reforzar nuestra actividad y que sigamos siendo un motor de crecimiento.

– EMILIO ROMANO MUSSALI: En cuanto a las tasas, el mercado lo que nos está diciendo, como se está comportando, es que la perspectiva inflacionaria, la presión inflacionaria ha disminuido en México, que es un desempeño muy positivo por parte de lo que ha estado haciendo el Banco de México, de una política más restrictiva, ha dado resultados.

También nos está ayudando un poco que las señales que está mandando la FED son en ese mismo sentido, de que probablemente el ciclo de aumento de tasas ya se agotó o va a ir más lento, porque obviamente eso puede cambiar en cualquier momento.

Entonces, sí, la lectura en el mediano plazo ahorita de los mercados es que las tasas tienden a estar donde están por un rato, probablemente, y a disminuir. Todo eso va tener qué ver con el tema de la inflación y hay varias cosas importantes; por ejemplo, en el tema de la inflación luego se nos olvida que el impacto de las gasolinas en la inflación es muy importante, y si el IEPS ya está totalmente impactado a la gasolina, como es el caso, una baja, por ejemplo en la referencia internacional de la gasolina, puede dar lugar a una disminución de los precios al consumidor incluso, como ya lo vimos en un pequeño período en el fin de año.

Entonces, ese es uno de los indicadores más importantes que nos va a permitir seguir viendo, esperemos, una reducción en la presión inflacionario y, con eso, de las tasas.

Entonces, sí, la tendencia que estamos viendo es hacia tasas estables o a la baja. Y eso, obviamente, para la penetración de crédito es una cuestión muy bienvenida.

También tiene que ver con el crecimiento económico, del 19 se ha hablado mucho del nivel de crecimiento esperado, sí hay la perspectiva de que el crecimiento económico viene disminuyendo y eso también es una señal que ayuda a racionalizar una baja en tasas.

El otro tema es el tema de la estabilidad, yo diría, para efecto de poder incrementar el crecimiento económico o mejorar la perspectiva de crecimiento económico yo creo que lo más importante que está pidiendo la economía es la certidumbre, el que haya como está habiendo una política de estabilidad, de decisiones que sean consistentes con la inversión de capital y con el crecimiento económico para que obviamente se den las inversiones en capital y demás.

Entonces, en la medida en que este gobierno siga caminando por esta venida de congruencia financiera de equilibrio en las finanzas públicas y de permitir que los proyectos tengan una visibilidad de mediano y largo plazo, nosotros consideramos que el crecimiento económico se va a restablecer y va a llegar a niveles que esperamos todos sean los que México merece en el mediano y largo plazo.

– MARIEL ZÚÑIGA: Entonces, el crédito va a crecer.

– MARCOS MARTÍNEZ GAVICA: Si la economía crece como el año pasado, sí.

– MARIEL ZÚÑIGA: (Inaudible)

– MARCOS MARTÍNEZ GAVICA: No descartamos nada porque no somos adivinos, pero ojalá no.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: Gracias, Mariel. Jessika Becerra, de Reforma, por favor.

– JESSIKA BECERRA: Gracias, buenos días, Marcos; buenos días a todos. Yo les quiero preguntar sobre qué repercusiones, si se eleva el costo del crédito, las quitas y castigos que ha hecho la banca en crédito al consumo, en el 2018 ustedes castigaron 100 mil millones de pesos que es 14 por ciento más respecto al 2017, entonces cuál es la implicación.

Y, asimismo, la mora ajustada subió de 12.3 a 13.6 por ciento, son niveles muy altos que no habíamos tenido en los últimos años.

Y un análisis de Bancomer decía que si no se recupera el ingreso de las familias podría incrementar este indicador, ¿qué opinan ustedes y cómo van a manejarlo?

Por otra parte, les quiero preguntar, Marcos, lo que estás comentando de los bancos que van a dispersar los programas sociales confirma las declaraciones de Luis Niño; él decía que no sólo les habían asignado la dispersión, sino que también iban a participar más bancos.

Entonces, ¿tú confirmarías esto? ¿Van a participar más como, bueno, ya lo explicaste de alguna forma, cuándo, cuántos, quiénes, los más grandes? Y también qué reciben a cambio, porque es un costo operativo muy importante estar entregando, trasladando y ustedes no reciben comisión. Entonces, algo debe de haber que no te quita rentabilidad o que al menos no entorpezca tu actividad.

Tenía dudas del producto de nómina. Como tú sabes vienen muchos cambios para que tengamos mayor movilidad en nómina, entonces yo quisiera saber cuáles son los cambios que ustedes están peleando, porque no va a ser sencillo que alguien se quiera cambiar de un banco a otro, y luego otra vez, y cómo aseguras el pago. Es decir, se entiende el objetivo de la regla pero pareciera que no va a ser tan sencillo, ¿qué están ustedes peleando para que realmente se logren? Y si realmente creen que va a favorecer la competencia.

– MARCOS MARTÍNEZ GAVICA: Gracias, Jessika. Mira, en el producto de nómina hemos tratado de conciliar las preocupaciones del Banco Central con las prácticas comerciales más sanas y con la menor afectación a los clientes. Hoy no te podemos contestar porque no han subido la consulta pública, creo que están por subirla o la están subiendo en este momento, anoche la estaban subiendo. Entonces, en cuanto la leamos te contrastamos de qué estamos hablando.

Luis Niño se refería a que, además de Banco Azteca, al banco del señor y algunos otros bancos los han incluido en el Programa de Dispersión con la modalidad de tarjetas físicas.

Este otro programa que les mencioné, ahí están inscritos todos los bancos que lo deseen, como te digo, son 51 bancos en la ABM, todo el grupo de Emilio (Romano) no está porque no están dedicados a esto, hay una parte importante de los bancos que representa Carlos que tienen otros giros, están más en pagos, en otras cosas, pero los que tienen clientes y redes sucursales y tarjetas y consumo, prácticamente todos están involucrados y ahí están.

¿Cuál es la importancia de hacerlo por la vía digital? Además de modernizar el sistema de pagos, algo que ayudará a que la banca baje sus costos y también sus comisiones es la digitalización. Los medios digitales son muchísimo más baratos que los medios tradicionales que la banca ha utilizado hasta hoy.

Entonces, las comisiones sin ninguna duda seguirán bajando, y lo harán mucho más rápido en la medida en que se modernice la forma en que entregamos los productos.

Y por eso es que a una petición del gobierno hemos dicho que sí: a los programas sociales. No es que vayamos a dar gratis la dispersión del pago, porque ese día, al siguiente ya quebramos, pero esta es una muestra de la buena voluntad de la banca para con los proyectos prioritarios del gobierno actual.

– JESSIKA BECERRA: (Inaudible)

– MARCOS MARTÍNEZ GAVICA: No.

– JESSIKA BECERRA: ¿Son esos dos?

– MARCOS MARTÍNEZ GAVICA: Los programas son los mismos, son la distribución de dinero a los jóvenes, a las gentes mayores, en fin. Tendrá cada uno de ellos, cada beneficiario en el futuro tendrá la opción de escoger por dónde quiere recibir su beneficio, y entonces ya cada quien escogerá dónde, pero el producto estará disponible este en 21 bancos cuando menos.

– JESSIKA BECERRA: (Inaudible)

– MARCOS MARTÍNEZ GAVICA: En el que tú quieras.

– JESSIKA BECERRA: (Inaudible)

– MARCOS MARTÍNEZ GAVICA: Pues nosotros pensamos que esto va a estar por ahí de septiembre totalmente finalizados todos los desarrollos tecnológicos.

– JESSIKA BECERRA: (Inaudible)

– MARCOS MARTÍNEZ GAVICA: Es que es información que tienes…

– JESSIKA BECERRA: (Inaudible.)

– MARCOS MARTÍNEZ GAVICA: No te importa si la vemos luego con Rodrigo (Brand de la Lara), la vemos y te contestamos.

– CARLOS ROJO MACEDO: A reserva de darte bien los datos, Jessika, sobre todo el tema de la mora ajustada, yo creo que lo importante es mencionar que el tema de quitas y castigos y cómo se gestiona, pues es parte del negocio natural, o sea, no hay nada novedoso respecto a lo que ha venido pasando y a reserva de ver los datos en particular de la mora ajustada, si vemos las tasas de morosidad en particular las tasas de consumo, las tasas de morosidad en la cartera de consumo –como lo presentó Marcos– está prácticamente estables.

Entonces, a reserva de ver el detalle contigo, pero es una gestión natural del negocio bancario, no tiene nada de extraordinario.

Que además exactamente representa el comportamiento del año anterior, para que tu quebrantes un crédito pasa por un proceso jurídico el cual puede llevar equis número de meses o años; entonces, no necesariamente te representa el comportamiento de la cartera del año anterior o el año actual.

– RODRIGO BRAND DE LARA: Mira, aquí me pasaron los datos de la tasa de mora ajustada de la cartera de consumo, es 13.3 en diciembre de 2018, ligeramente menor a la de diciembre de 2017 que es de 13.45.

– JESSIKA BECERRA: (Inaudible)

– RODRIGO BRAND DE LARA: La verdad es que 13.4 a 13.45 de 2017 y 13.3 a ahorita, pues la verdad es que está bastante estable. Lo checamos. O sea, los datos de CNBV que nosotros tenemos, lejos de mostrar un deterioro, muestran una ligera recuperación, pero vemos el detalle contigo…

– JESSIKA BECERRA: Gracias.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: Gracias. Tenemos tres intervenciones más, Viridiana Mendoza, de Forbes.

– VIRIDIANA MENDOZA: Hola. Buen día. Yo quisiera saber acerca de esta contrapropuesta que ustedes tienen a la iniciativa de comisiones. Algunas de los planteamientos que se hicieron en noviembre estaban relacionados más bien con cobros de comisiones que no están tan relacionadas al avance tecnológico como puede ser saldos mínimos, como puede ser el cobro de anualidades, y por ahí había hasta una propuesta de que las comisiones fueran bajando como las de las Afores.

En ese sentido, la contrapropuesta de ustedes como Asociación contempla estas peticiones que se hicieron en su momento tanto de comisiones tradicionales, como anualidades, las que no están tan relacionadas con lo que uno puede hacer en su celular. Gracias.

– ALBERTO GÓMEZ ALCALÁ: El tema de las comisiones como saben es muy complejo. Uno de los propósitos que tenemos es organizarlas para que sean mucho más fáciles de leer, por así decirlo, hay muchas comisiones que se cobran para ciertas cosas que tienen que ver con un proceso operativo, otras que tienen que ver con un cobro que nosotros también realizamos a proveedores durante todo el proceso de instrumentación de la banca, etcétera.

Entonces, una de las cuestiones que sí tenemos que hacer es actualizar toda, toda la información para poder ver dónde están exactamente el nivel de esas comisiones y cómo han evolucionado en el tiempo, y esa labor fundamentalmente corresponde al principal regulador en este tema que es Banco de México, y es uno de los compromisos que Banco de México, estoy seguro, en una fecha futura nos anunciará.

Creo que también es muy importante ver el último reporte de comisiones que hizo el propio Banco de México en el Senado de la República, y la verdad las condiciones son bastante favorables, porque concuerdan con lo que hemos venido platicando con todos ustedes hace mucho tiempo.

O sea, realmente el nivel y la tendencia de las comisiones es en general a la baja, y muchos de los productos más sensibles con un impacto masivo porque son productos de amplio consumo en la sociedad, precisamente son las que más están bajando. Y hay varios ejemplos, te los podemos compartir, la presentación está disponible en el sitio de internet de Banco de México, pero realmente es una conclusión que apoya mucho lo que hemos comentado con ustedes, ahí está documentada, ellos tienen además el inventario completo de las comisiones que se cobran en la banca e incluso ellos también, entre otra de las cosas que informan, es un elevado porcentaje de rechazo cuando algún banco, algún intermediario pide autorización para una nueva comisión.

Realmente creo que es un reporte muy interesante, estoy seguro que se los podemos compartir y todo afortunadamente apunta en la dirección correcta, que el nivel de comisiones en México continuamente va disminuyendo.

– JESSIKA BECERRA: (Inaudible)

– ALBERTO GÓMEZ ALCALÁ: Ya ha habido una disminución y esa disminución se ha dado precisamente como una agenda de transparencia, de comparabilidad y de movilidad.

Nosotros sentimos que como ha dado resultado esto pues que continúe. Y otra vez, queremos que vía un control de precios, entre comillas, no es la mejor manera para atender este tema.

– MARCOS MARTÍNEZ GAVICA: Lo que no van a ver es nada genérico y lo que pueden observar si se van días para atrás, nada genérico porque la banca no se puede poner de acuerdo. Eso va contra la competencia.

La ABM tampoco es jefe los bancos, esto no se puede comprometer por los bancos; pero lo que sí les puedo asegurar es que todos los días hay varios bancos que bajan varias comisiones o dejan de cobrarlas y esa evolución es la que ha tenido la banca por ya mucho tiempo. Y eso, muy probablemente hasta convendría que de alguna forma se los distribuyéramos por lo menos periódicamente.

Le hemos pedido a la CONDUSEF que ellos les den esa información, porque ellos son los que la tienen bien, ellos captan toda la información y la pueden distribuir, las tasas de interés dónde andan, las comisiones dónde andan. Si logramos mejorar, no mejorar, si la CONDUSEF en esta etapa que la vemos muy bien dispuesta a hacer este tipo de trabajo, saca periódicamente qué bancos dejaron de cobrar o qué bancos bajaron sus comisiones, yo creo que ustedes se van a dar cuenta de la movilidad, el dinamismo enorme que hay dentro de la banca, y siempre es para mejorar, nunca sube ninguna, siempre están bajando.

– RODRIGO BRAND DE LARA: Creo que nada más para complementar lo que mencionó Marcos y lo que mencionó Marcos y lo que mencionó Beto, una parte fundamental de lo que hemos venido platicando y lo destacó Beto es justamente el tema de la transparencia, que es a lo que se refirió Marcos.

Hay un tema muy importante de transparencia y de educación financiera que se tiene que hacer, tenemos que mejorar junto con las autoridades la información que está disponible para los usuarios, para que efectivamente tome de las mejores decisiones.

Y una parte fundamental es lo que mencionaba Marcos hace un momento, nuestro posicionamiento ha sido de manera genérica en el sentido de que la tecnología y las herramientas digitales nos van a llevar a una disminución natural de las comisiones, pero por la propia Ley de Competencia la banca no nos podemos poner de acuerdo, es decir, no nos podemos sentar distintos bancos en lo individual para ponernos de acuerdo, ya sea para arriba o para abajo, en términos de precios y de costos, esto sería ir en contra de la propia Ley de Competencia.

Entonces, como bien lo señaló Marcos, la posición de la ABM en estas gestiones ha sido más de información y de señalar el camino natural que la propia gestión bancaria está teniendo en todo el mundo en cuanto al uso de tecnologías digitales, que es lógicamente mucho más barato, esto es importante que lo tomemos en cuenta.

– JOSÉ MIGUEL DOMINGUEZ CAMACHO: La siguiente pregunta es de Jeanette Leyva.

– JEANETTE LEYVA: (Inaudible) ¿Ya lo tienen listo? ¿En qué va a consistir? O solamente se van a enfocar en esto o lo van a entregar hasta la Bancaria, sería la pregunta.

La otra, cuando vimos los niveles de morosidad que han ido a la baja en los últimos años, ¿los clientes están pagando mejor o los bancos están restringiendo más el acceso al crédito y por eso esos niveles de morosidad? Esa sería una pregunta.

Y una tercera. Vimos todo el dato de las PYMES, que son el principal enfoque que van a tener, ya hay un banco que tiene acceso al SAT para poder con la firma electrónica y hacerlo todo de forma más rápida, ¿esa cree que sea la tendencia? y ¿qué tanto, entonces, podría aumentar el financiamiento a las PYMES si más bancos tienen acceso al SAT con la firma electrónica como ya lo tiene un banco, no sé si ya hayan hecho algún cálculo de qué tanto más podría crecer el crédito.

– MARCOS MARTÍNEZ GAVICA: A ver, el plan está hecho, no hemos tenido la oportunidad de hacerle una presentación formal a la Secretaría de Hacienda; sin embargo, en la reunión que tuvimos en enero presentamos una buena parte de lo que significaban los objetivos del sistema financiero para este sexenio. Me acuerdo de algunos:

Bancarizar a 30 millones de personas; en términos de los créditos hipotecarios, 108 mil créditos más; duplicar el número de PYMES con 250 mil adicionales:

Y, en la combinación de cosas, lo que pensamos es que haciendo esto le podemos dar un impulso adicional al crecimiento del país de, al menos, 0.7 por ciento del PIB.

La verdad es que los clientes se han portado mejor, se portan muy bien los clientes, entonces, la banca ha crecido mucho; pero lo que ha evolucionado del 2000 para acá en forma muy notables son varias cosas: la estructura de las instituciones; el estado de Derecho se ha reforzado, por ejemplo, las garantías, que antes era muy difícil en un crédito hipotecario tenerlas y por eso no cerramos créditos hipotecarios, eso ha cambiado.

Pero el sentido de responsabilidad de la gente también ha tenido un cambio radical y eso quizás es lo más importante para que puedas hacer bien tu trabajo: que la gente se dé cuenta, y esto es parte de la información financiera, la formación financiera que tenemos que dar, de que el cuidar tu crédito realmente te da la posibilidad de mejorar tu nivel de vida.

Y por eso es que, sí, estas cifras tienen que ver, sin ninguna duda, con que analizamos mejor el otorgamiento de crédito, pero con que la gente está respondiendo muy bien.

Y en las PYMES con acceso al SAT. No, no tenemos efecto de cuál puede ser el impacto, pero lo que sí es muy importante, y lo comentamos con el SAT hace dos o tres semanas, que podemos ser los mejores aliados, porque no para un banco, que se lo den a todos, el que sea. Porque el hecho de que esté alguien registrado en el SAT lo hace un cliente real para la banca; aunque dé números negativos, es que existen. Mientras no esté en el SAT, es un fantasma para efectos de la banca.

Entonces, estas listas son muy importante porque ya sabrás tú qué tan agresivo eres o no, pero ya sabes cuál es el universo total al cual puede atacar.

Entonces, es muy buena medida ojalá y todo mundo fuera a usarlas todos los bancos porque sería un reconocimiento a las empresas que se han dado de alta de que se amplía realmente, que tiene ventajas.

Y lo hemos dicho muchas veces como estas empresas antes de que se registren formalmente es que no usen crédito, es que usan o el crédito informal, que es mucho más caro que el bancario o usan el crédito personal y de tarjeta de crédito, que son créditos más caro s que podrían recibir como PYMES formalmente hechas.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: Agustín Vargas, de Hábitat.

– AGUSTÍN VARGAS: Dos preguntas concretas Ingeniero, y esto a propósito de que menciona de la buena voluntad de los bancos, de la banca y en apoyo al Gobierno Federal, ¿de qué manera participa o cómo participará la banca en el rescate financiero de Pemex? Si hay algún plan que hayan propuesto al Presidente Andrés Manuel López Obrador. Esto, por un lado. Y del monto total de la deuda que tiene Pemex, de los compromisos de pago para este año, ¿qué cantidad, qué porcentaje está precisamente en manos de bancos mexicanos esa deuda? Gracias.

– MARCOS MARTÍNEZ GAVICA: Bueno, de momento Pemex no necesita un rescate financiero, Pemex tiene una situación financiera que ya la conocen todos ustedes y una buena parte de los bancos mexicanos tienen relación con Pemex y son acreedores importantes y dependerá de cada banco su relación cómo es que la quieren mantener o no, y la tienen por varios lados, la tienen por los servicios, por los créditos dados de los bancarios tradicionales o los tienen por tener bonos de Pemex.

Entonces es bien diversa y es una comunidad financiera amplísima y no hay ninguna petición ni de reestructura ni de rescate financiero. Entonces, para los bancos de México sigue siendo una relación normal que lleva si compites en el día a día.

– JOSÉ MIGUEL DOMÍNGUEZ CAMACHO: Bueno, con esto concluiríamos. La próxima cita será en la Convención Bancaria. Nos vemos pronto.