Standard & Poor’s mejora la perspectiva de la calificación soberana de México de “negativa” a “estable”

Acción de Calificación

Ciudad de México, 18 de julio de 2017 – S&P Global Ratings confirmó sus calificaciones soberanas en moneda extranjera de largo y corto plazo en escala global de ‘BBB+’ y ‘A-2’, respectivamente, y en moneda local de largo y corto plazo en escala global de ‘A’ y ‘A-1’ de los Estados Unidos Mexicanos (México). Al mismo tiempo, revisó la perspectiva de las calificaciones de largo plazo en escala global a estable de negativa.

Asimismo, confirmó su evaluación del riesgo de transferencia y convertibilidad (T&C) para México de ‘A+’.

Fundamento

La revisión de la perspectiva refleja el riesgo cada vez menor de que el nivel de deuda directa del gobierno, combinado con nuestra evaluación futura de potenciales pasivos contingentes (especialmente de empresas públicas no financieras), pueda empeorar materialmente nuestra evaluación general de deuda en los próximos 24 meses. Consideramos que la rápida reacción de las autoridades gubernamentales mexicanas a los recientes shocks negativos, como la depreciación de la moneda a finales de 2016, disminuirá el reciente ritmo acelerado de acumulación de deuda y ayudará a estabilizar el nivel de deuda del gobierno.

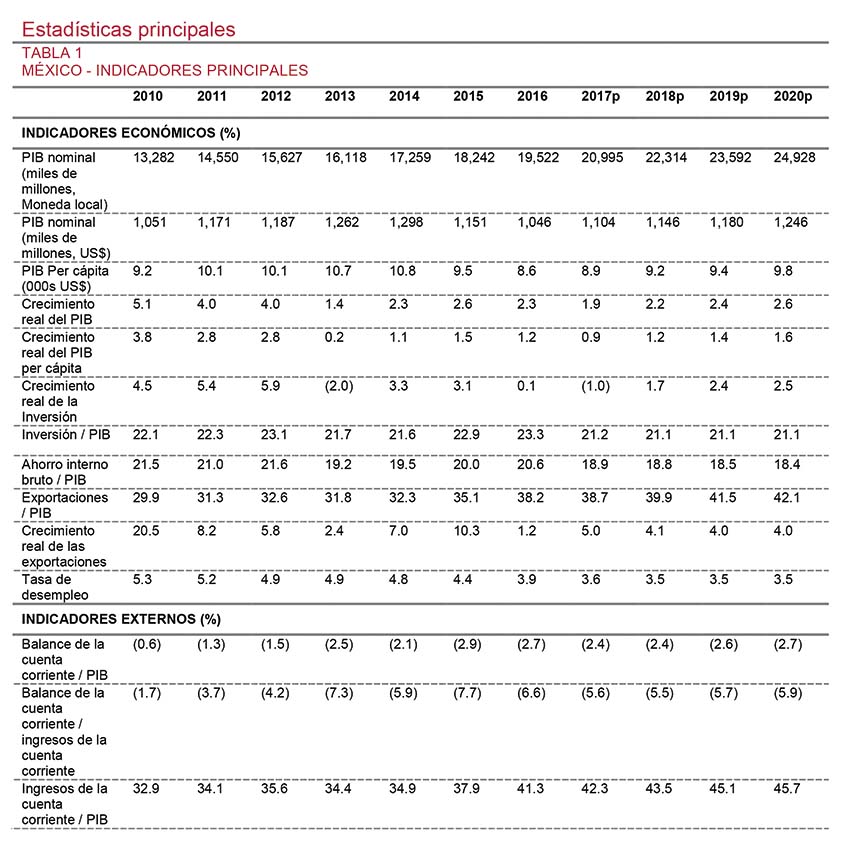

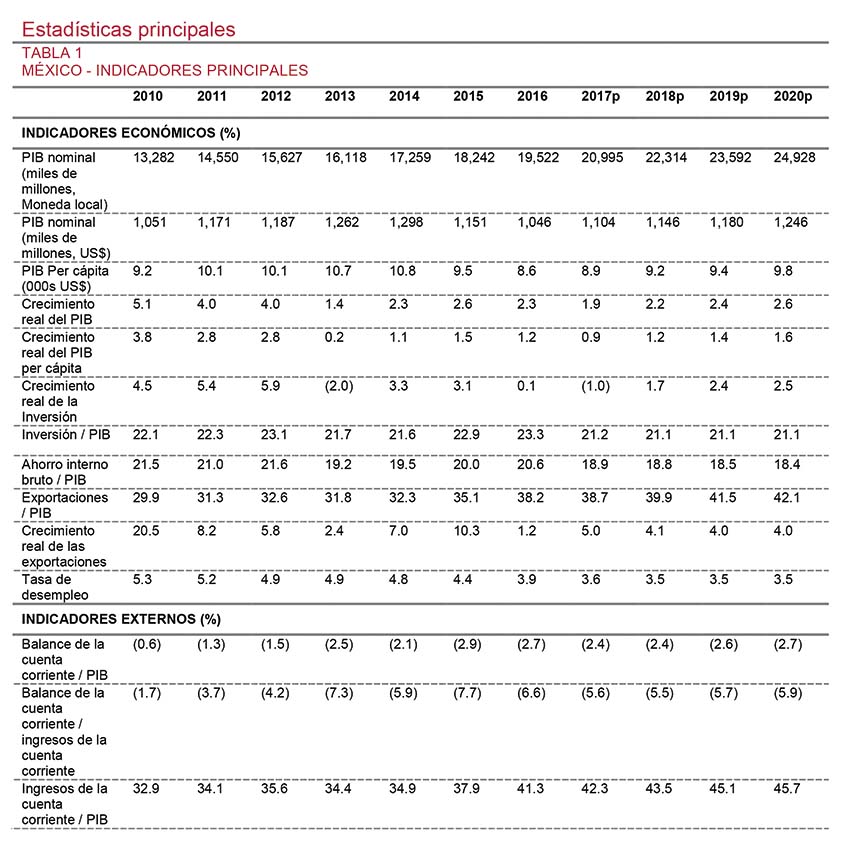

Esperamos que el nivel de deuda del gobierno general oscile en torno a 45% del producto interno bruto (PIB) este año y el próximo, sin que se presente una significativa depreciación de la moneda y que se mantenga por debajo de 50% en los próximos dos años. La deuda neta del gobierno general superó 44% del PIB en 2016, por encima de aproximadamente 40% de 2014. Proyectamos que la deuda del gobierno general aumente poco más de 3% del PIB anualmente en promedio en los próximos tres años, y que la carga de intereses (intereses sobre ingresos) del gobierno general se mantenga por debajo de 10%.

Estimamos que el déficit fiscal del gobierno general se ubique en torno a 3.3% del PIB, o potencialmente menor, en 2017, un descenso modesto en comparación con el del año pasado. El menor déficit refleja la contención del gasto así como la probablemente estable recaudación fiscal. También refleja un dividendo de 1.4% del PIB del banco central (de sus utilidades operativas de 2016), un recurso significativo en caso de un shock negativo que afecte a la economía y a los ingresos fiscales. Sin embargo, esperamos que el balance fiscal subyacente del gobierno (sin considerar los dividendos del banco central) mejore en 2017 y que se mantengan estable en 2018, reflejando tanto las políticas fiscales del gobierno como el crecimiento constante (aunque modesto) del PIB. La decisión del gobierno de continuar con la liberación gradual de los precios de la gasolina para que estos se alinearan con los precios mundiales afrontando una fuerte oposición pública a principios de 2017, fue un paso importante para fortalecer la política fiscal.

Las reformas fiscales previas han ayudado al gobierno a absorber en gran medida la baja sustancial de los ingresos relacionados con el petróleo en años recientes. Durante 2012-2016, los ingresos fiscales aumentaron en 5.5% del PIB, mientras que los ingresos petroleros del sector público bajaron en 4.9% del PIB (a 4% del PIB el año pasado desde 8.9% del PIB en 2012). Los ingresos petroleros cayeron a solo 16.3% de los ingresos totales del sector público en 2016, frente al nivel de más de 39% en 2012. Los incrementos en los ingresos fiscales reflejan tanto la mayor recaudación de los impuestos al consumo como del impuesto sobre la renta.

Nuestras proyecciones suponen una amplia continuidad de la política económica tras las elecciones nacionales de julio del año próximo (el nuevo presidente asumirá el cargo el 1 de diciembre de 2018). También esperamos que el próximo Congreso se mantenga dividido, sin que ningún partido tenga mayoría. El próximo cambio en el liderazgo político podría derivar en diferentes prioridades del gasto; no obstante, esperamos que persistan los moderados déficits fiscales. La independencia legal del banco central y el respaldo público para la institución deberían traducirse en la continuidad de una política monetaria prudente. También esperamos que se mantenga el marco legal actual y que continúe la actividad del sector privado en el sector de energía.

Nuestro escenario base es que Estados Unidos, Canadá y México lleguen a un acuerdo sobre un nuevo tratado comercial que mantenga en gran medida los vínculos entre los tres países y que apuntale a la economía de Norteamérica. Las negociaciones para un nuevo tratado comercial podrían extenderse hasta 2018, a pesar de los incentivos políticos para que todos los gobiernos lleguen a una conclusión tan pronto como sea posible.

Las calificaciones de México reflejan su historial de cautelosas políticas fiscales y monetarias, lo que ha contribuido a que el país mantenga déficits gubernamentales moderados y una baja inflación, así como un nivel moderado de deuda externa. La combinación de políticas económicas previsibles y una economía flexible ha permitido que el país se ajuste a las cambiantes condiciones internacionales, entre ellas, una caída considerable en el precio del petróleo y la depreciación del peso mexicano, al tiempo que mantiene un crecimiento estable y una inflación baja, a pesar de las presiones inflacionarias de corto plazo que no esperamos que persistan. Las calificaciones de México también reflejan el PIB per cápita de poco menos de US$9,000 en 2017.

La democracia mexicana ha seguido madurando a medida que los partidos comparten el poder en los niveles de gobierno nacional y local. La democracia ha traído estabilidad y cambios regulares de gobierno en el país, pero no ha generado un dinamismo económico ni mejorado la seguridad pública derivado de una gobernabilidad débil y de las percepciones de corrupción. El sistema de pesos y contrapesos políticos de México ha mejorado en la última década, pero sigue siendo débil, como lo demuestran las acusaciones de corrupción que han surgido durante la transición de gobernadores en varios estados del país en los últimos dos años.

En 2017, el crecimiento del PIB probablemente se ubique apenas por debajo del 2% y aumente a entre 2%-3% durante 2018-2019 (o apenas por debajo de 2% sobre una base per cápita). El crecimiento del PIB real per cápita durante 2011-2016 promedió 1.6%, lento para una economía emergente. A pesar de tener un marco de políticas que ha contribuido a la estabilidad macroeconómica por más de 20 años, el bajo crecimiento económico ha contribuido a mejoras solamente modestas en la calidad de vida. El constante bajo crecimiento del PIB seguirá siendo un desafío fiscal para el gobierno mexicano, conforme busca estabilizar su nivel de deuda. Nuestras proyecciones para los próximos dos años suponen un crecimiento estable constante en Estados Unidos y un incremento gradual de la inversión privada en el sector de energía de México. El impacto de las reformas previas en los sectores de telecomunicaciones, electricidad y petróleo y gas deberían mantener la inversión privada y contribuir a bajar los costos para los insumos clave.

La intermediación del sector financiero en México es baja, pero va en aumento; y consideramos que el sistema bancario es sólido. Clasificamos al sistema bancario mexicano en el Grupo ‘4’ de nuestro Análisis de Riesgos de la Industria Bancaria por País (BICRA, por sus siglas en inglés), en el que ‘1’ es la categoría de menor riesgo y ‘10’ la de mayor riesgo (vea “Análisis de Riesgos de la Industria Bancaria por País: México”, publicado el 19 de septiembre de 2016). Los bancos comerciales tienen índices de suficiencia de capital ligeramente por debajo de 15% y se mantienen altamente líquidos. La cartera vencida se ubica apenas por encima de 2% del total de los créditos y está completamente cubierta con reservas.

Consideramos que los pasivos contingentes del sector financiero y de las empresas públicas no financieras son limitados. La deuda combinada (excluyendo pasivos por pensiones) de las empresas prominentes del sector público (incluyendo a Petróleos Mexicanos [Pemex] y a la Comisión Federal de Electricidad [CFE]) representa un poco más de 10% del PIB, y es deuda que no garantiza el soberano.

Para Pemex y CFE, consideramos una probabilidad de apoyo extraordinario del gobierno casi cierta y un respaldo extraordinario suficiente en caso de que afronten estrés financiero. Por lo tanto, la trayectoria de la deuda de largo plazo del soberano dependerá en parte de la capacidad de estas empresas para contener sus propias cargas de deuda y mejorar sus finanzas.

El banco central del país es independiente, y disfruta de un amplio respaldo político, con base en su capacidad para mantener bajos niveles de inflación. El banco conduce una política monetaria bajo un marco de meta inflacionaria con un tipo de cambio flotante. Esperamos que la inflación alcance su nivel máximo en 2017 y que se ubique en los límites del banco central de 3%, con un margen de más o menos 1% hacia mediados de 2018.

Prevemos que el perfil de liquidez externa de México se mantenga estable en los próximos tres años. El peso mexicano es una moneda de libre flotación y, de acuerdo con nuestra definición, una moneda que se negocia activamente, lo que facilita cubrir las necesidades de financiamiento externo del país. Nuestra evaluación de las necesidades de financiamiento externo de México refleja el rol internacional del peso mexicano.

El actual déficit de la cuenta corriente probablemente se ubique en torno a 2.4% del PIB en 2017, ligeramente más bajo que el del año pasado. Esperamos que el déficit de la cuenta corriente se mantenga en torno a 2%-3% del PIB en los próximos dos años, lo que refleja un déficit comercial en torno a 1.5% del PIB en promedio. Nuestra proyección se basa en el crecimiento moderado del ingreso en Estados Unidos, y la expectativa de que cualquier cambio potencial al Tratado de Libre Comercio de América del Norte (TLCAN) no debilite materialmente los flujos comerciales y de capital entre México y Estados Unidos. Esperamos que los precios mundiales del petróleo aumenten modestamente en los próximos dos años (para conocer nuestros supuestos de precios, vea “S&P Global Ratings sube sus supuestos de precios de petróleo y gas natural para 2017”, publicado el 14 de diciembre de 2016,”).

Esperamos que las necesidades de financiamiento externo bruto de México (pagos de la cuenta corriente y deuda externa de los sectores público y privado por vencimiento residual) se ubiquen por debajo de 90% de los ingresos de la cuenta corriente y reservas utilizables en los próximos tres años. Proyectamos que la deuda externa neta en sentido estricto oscilará por debajo de 45% de los ingresos de la cuenta corriente en los próximos dos años (S&P Global Ratings incluye tenencias de no residentes de deuda emitida localmente en sus estimaciones de deuda externa, ya que nuestra metodología calcula la deuda externa sobre una base de residencia). Nuestras proyecciones suponen un nivel estable de tenencias de no residentes de la deuda del gobierno central de México.

Perspectiva

La perspectiva estable refleja nuestra expectativa de la continuidad de las políticas económicas en los próximos dos años, junto con una política fiscal que contenga el nivel de deuda del gobierno general. Esperamos una amplia continuidad de la política económica tras las elecciones nacionales que se llevarán a cabo en julio de 2018, además de la continuidad en la implementación de las reformas económicas recientes.

Una alteración inesperada en los vínculos comerciales y de inversión entre México, Estados Unidos y Canadá, o un cambio negativo inesperado en las políticas fiscales o en otras políticas económicas tras las elecciones del próximo año, podrían afectar las expectativas de crecimiento del PIB del país. Un bajo crecimiento del PIB, en combinación con déficits fiscales mayores que los esperados, dificultaría que el gobierno estabilice su deuda como porcentaje del PIB en los próximos dos años. De manera similar,

cambios inesperados en las políticas del sector de energía, incluyendo medidas que debiliten la salud financiera de Pemex o de CFE, podrían aumentar los pasivos contingentes potenciales del soberano. La erosión gradual resultante del perfil financiero del soberano elevaría la vulnerabilidad de las finanzas públicas a shocks adversos, lo que nos indicaría una baja de las calificaciones soberanas.

En el largo plazo, el crecimiento económico más rápido y una consolidación fiscal mejor que la que esperamos podría fortalecer los perfiles, fiscal y externo, de México. Esto, aunado a mercados de capitales locales más profundos y a un historial continuo de una política monetaria creíble seguida por el banco central, podría reducir las vulnerabilidades externas y llevarnos a subir las calificaciones soberanas.